Trh amerických vládních obligací se uklidnil, akcie nabraly dech k dalšímu růstu. V principu se přitom stále pohybujeme v prostředí, kdy by se měly výnosy dluhopisů a ceny akcií pohybovat stejným směrem (ceny dluhopisů a ceny akcií směrem opačným). Pokud se totiž zlepšuje ekonomická situace a výhled, roste atraktivita akcií a klesá atraktivita obligací. A naopak. Posledních pět let ovšem ukazuje, že nyní nejsme poprvé v situaci, kdy dluhopisový a akciový trh uvažuje o dalším vývoji trochu odlišně.

Výnosy dluhopisů (v grafu oranžově) rostly až do konce roku 2014 spolu s cenami akcií – tedy přesně podle výše uvedeného „standardního“ mustru. Pak se ale jejich cesty rozešly – dluhopisový trh růstově - inflační optimismus opustil a výnosy začaly opět klesat (ceny růst), zatímco akcie dál stoupaly. Váhat začaly až se zpožděním v druhé polovině roku 2015 a první polovině roku 2016. A poté se cesty obou trhů opět spojily v dalším výstupu nahoru. Vše končí tím, co jsem zmínil v úvodu - poslední týdny přinesly stabilizaci na trhu dluhopisů (výnosy se drží pod 2,5 %), ale akciová rally pokračuje:

Zdroj: Bloomberg

Mohli bychom tvrdit, že další růst cen akcií je nyní dán právě tím, že se zastavil růst výnosů obligací. Jednou z hrozeb, kterým akcie čelí, je totiž prudký růst výnosů obligací, který by zvýšil požadované návratnosti a možná by na trzích vyvolal chaos. Jenže nesmíme zapomínat, že nelze mít ze všeho to nejlepší (a právě na to podle mne akcie v některých oblastech už nějaký čas zapomínají). I v tomto případě totiž stále platí, že pokud výnosy obligací nerostou, znamená to pravděpodobně, že dluhopisový investoři přehodnotili růstový výhled. Takže tu je (další) potenciální názorový konflikt mezi „akcionáři“ a „dluhopísaři“ a v minulosti z něj velmi často nakonec vycházeli s intelektuální výhrou ti druzí.

Kde je kritická hranice

Jak tedy bylo uvedeno, růst výnosů vládních dluhopisů by měl pro akcie být stále dobrou zprávou – jde o známku optimismu. A naopak. Na druhou stranu je také zřejmé, že existuje určitá hranice, nad kterou už je další růst výnosů škodlivý (a z jejich nerůstu se tedy budeme oprávněně radovat). Pro extrémní případ vzpomeňme na sedmdesátá léta, v kterých bychom asi těžko tvrdili, že další růst inflace a výnosů obligací je přívětivým prostředím pro akciové investory.

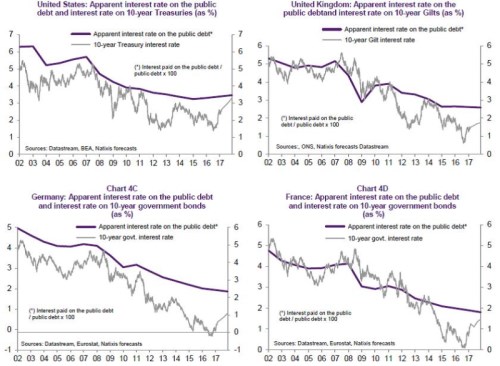

Četl jsem několik studií investičních bank, které se shodovaly na tom, že ona kritická hranice výnosů vládních obligací je zhruba někde kolem 4 % (je tedy současným výnosům stále dosti vzdálená). Natixis k této diskusi nedávno přispěl pohledem na to, jak jsou současné výnosy v různých zemích vzdáleny od průměrných sazeb vládního dluhu. Pokud by totiž současné (tj., marginální) výnosy převýšily průměr, začalo by to negativně ovlivňovat vládní rozpočty. Vazba na akciový trh tu sice není přímá, ale v delším období by asi triviální nebyla. Vše shrnují následující grafy:

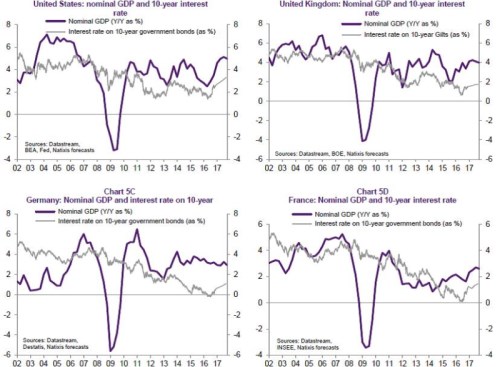

Ve Spojených státech je popsaná kritická hranice někde kolem 3,5 %, takže trhy mohou být i z tohoto pohledu v klidu. A podobné je to i v UK a Německu. Jen ve Francii (o jejímž dluhu se nyní kvůli politice shodou okolností také hodně mluví) už takové rezervy nejsou. Další čtyři grafy pak jednoduše porovnávají nominální růst ekonomiky a výnosy desetiletých vládních obligací. Logika je jednoduchá – pokud růst klesne pod úroveň výnosů, ekonomiku to brzdí a naopak:

I z tohoto pohledu mohou tedy být investoři v klidu, protože výnosy jsou hluboko pod nominálním růstem. Pokud se tedy vrátíme k první části příspěvku, stále by mělo platit, že výnosy obligací a ceny akcií by se měly pohybovat ruku v ruce. Pokud k tomu nedochází, je to významná informace.