Když Fed během krize a v pokrizových letech prováděl masivní monetární stimulaci, začala se ozývat řada hlasitých hlasů, které tvrdily, že přijde vysoká inflace a úplné zničení hodnoty dolaru. Když reálný vývoj podobná varování stále více vyvracel – inflace se nedostavovala a spíše pokračovaly deflační tlaky - začal být nepřáteli uvolněné monetární politiky používán argument finanční nestability a nafukování bublin.

Paradoxem je, že zdaleka nejhlasitěji se výše popsané hlasy ozývaly v době, kdy vysoká inflace skutečně hrozila jen velmi teoreticky a většina trhů nebyla ani zdaleka v bublinovém módu. Nyní, když je riziko vyšší inflace znatelnější (ale stále malé) a to samé platí o bublinách, jsou varování před nimi poměrně vzácná. Poučení je pro mě celkem jednoduché: Skepse či dokonce zkázopravectví jsou stejně jako řada dalších jevů předmětem cyklických a módních vln, které často nemají s fundamentem mnoho společného.

Výše uvedeným nechci budit dojem, že jsme se přesunuli na hranu nějakého inflačního výmarského období doprovázeného finančními bublinami všude kolem. Rizika vyšší inflace a bublin jsou prostě nyní jen o něco vyšší, což je ve své podstatě dobře, protože tento stav sebou nutně přináší lépe si vedoucí globální ekonomika. Ohledně monetární politiky tu pak podle mne hraje stále hlavní roli „asymetričnost rizik“. Návrat k deflačním tlakům je totiž pravděpodobně stále větším rizikem než posun do vysokoinflační bublinové ekonomiky, i když jde o jemnější rozdíly, než před několika lety, či dokonce ještě v první polovině minulého roku.

K postupnému vyrovnávání deflačních a inflačních rizik přispívá zejména na to, že americké ekonomika je na hraně plného využití kapacit. Na rovině bublin lze vypíchnout pár trhů, či jejich segmentů, kde jsou valuace značně našponované. Konec konců já sám tu často hovořím o napjatých valuacích amerických akcií. Nicméně od napjatosti k bublině je přece jen ještě nějaká cesta. Je například stále rozdíl, pokud se PE pohybuje mezi 16 – 17, či pokud je vysoko nad hodnotou 20. Mezi další kandidáty na bubliny bývá už dlouho považován třeba trh s korporátními dluhopisy a zejména trh obligací s nízkým ratingem, ale o bublinách bych ani zde nehovořil.

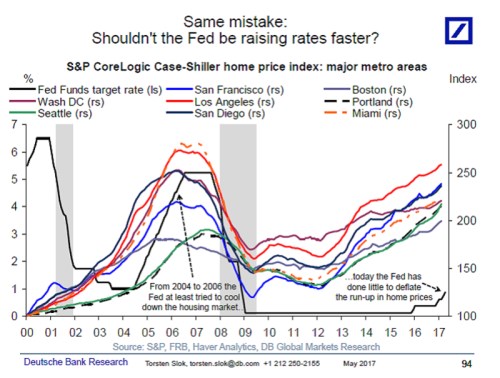

Je ale možné, že nám něco uniká podobně, jako tomu bylo během předchozích bublinových období? Jak u technologické bubliny, tak u hypotéční krize dokonce vlastně platilo, že pod svící je největší tma. Směřuji nyní k následujícímu grafu od . Ten porovnává vývoj klíčových sazeb Fedu s vývojem cen nemovitostí ve vybraných amerických městech. Vyprávěný příběh je jednoduchý: Ceny nemovitostí začaly po propadu během finanční krize v roce 2012 celkem utěšeně růst. A dostávají se dokonce blízko předchozích maxim, někde už jsou nad nimi. Během současného cyklu se ovšem Fed ani zdaleka nepokouší o razantní chlazení trhu, jako tomu bylo před rokem 2007:

Podle tohoto obrázku by Fed při utahování své současné politiky byl hodně „za křivkou“. Takový pohled by ale byl hodně izolovaný, protože vedení Fedu musí brát do úvahy mnohem více faktorů. Navíc samotná diskuse o tom, zda by centrální banka měla používat sazby pro ochlazování některých trhů, nemá jasného názorového vítěze. Já tedy beru výše uvedené „jen“ jako další důkaz zmíněného postupného vyrovnávání rizik a potřebu stále jemnějšího ladění monetární politiky.

Jak jsem uvedl, celkově jde o dobrou zprávu, protože už se nepohybujeme na silnici, na jejíž jedné straně je hluboký deflační sráz. Jedeme po cestě, která má obou stranách stále více podobnou deflační a inflační škarpu. Akcioví investoři pak musí doufat, že v tomto prostředí bude postupné utahování monetární politiky vyváženo vyšší ziskovostí obchodovaných firem (viz mé předchozí příspěvky).