Významné centrální banky podle všeho stále věří v úspěšnou reflaci ekonomik, v nichž mají dosahovat svých inflačních cílů. U Fedu pokračování snah o normalizaci sazeb tak překvapivé není. U Bank of Egland se trochu diskutuje o tom, zda by utahováním nepodtrhla nohy ekonomice, na kterou pravděpodobně dolehnou brexitové strasti. ECB má s příliš brzkým utažením své politiky velmi špatné zkušenosti, ale i ona evidentně nehodlá držet svou politiku preventivně uvolněnou. Jinak řečeno, víra v Phillipsovu křivku je obnovena, hlavním nepřítelem je stále inflace, respektive jakékoliv známky toho, že by mohla dlouhodoběji přestřelovat směrem nahoru. Uvidíme, zda nejde o boj v oněch dávno skončených válkách.

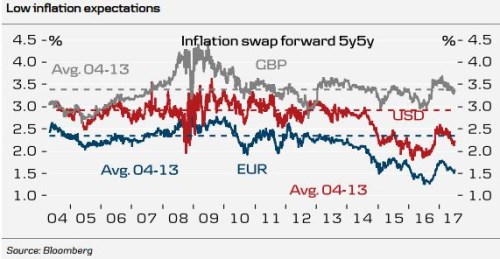

Následující graf ukazuje tržní očekávání dlouhodobějšího inflačního vývoje. Je z něj dobře vidět pesimismus, který zavládl na konci roku 2015 a udržel se až do druhé poloviny roku 2016. Následovala vlna reflačního optimismu, která pomohla i řadě trhů s rizikovými aktivy, včetně akcií. V posledních měsících se ale opět pohybujeme směrem k opačné náladě a je jasně patrné, že jde o jev plošný.

Jak jsem zmiňoval minule, akciovému trhu v minulých cyklech podrazily nohy většinou centrální banky. Takže investoři, kteří nejsou připraveni pasivně vysedět tu méně příjemnou fázi cyklu, by měli v současné situaci značně zbystřit. Nacházíme se totiž v situaci, kdy proti sobě stojí jasně patrné snahy o normalizaci monetární politiky na straně jedné a sílící známky toho, že ekonomika ale „normální“ stále není. Pokud se budou tyto nůžky rozšiřovat, akciím to jistě neprospěje.

Co by mohlo akcie zachránit? Jednoduchá a v podstatě ideální věc: Ekonomický růst, respektive růst zisků by svým vlivem více než vyvážil rostoucí sazby a klesající nabídku likvidity. Což by v podstatě znamenalo, že centrálním bankám by se podařilo ukázkově učebnicové monetární přistání na dráhu stabilního a udržitelného růstu. Jde o jakýsi svatý grál, kterému jsme se ale v historii jen přibližovali. A jak jsem popisoval minulý týden, očekávaný růst zisků je nyní na mnoha vyspělých i rozvíjejících se trzích hodně vysoko.

Hotovost, dluhopisy, rotace

Je tedy namístě uvažovat o tom, co dělat, když se ono přistání nepovede. Naprosto relevantní strategií pro vyloženě dlouhodobé investory je ono „vysedění“. Takoví investoři ale asi pravděpodobně nebudou ani číst mé zdejší úvahy o vývoji v následujících pár měsících, či letech. Pokud někdo sklony k vysezení věcí nemá a je rád aktivnější, má v případě, že v ono hladké přistání nevěří, řadu možností. Extrémem je přechod k hotovosti, menším extrémem k obligacím. Pokud pak chce zůstat v akciích, nabízí se klasická rotace k defenzivním titulům. Jenže ne každého může zlákat, že jejich návratnost bývá během té méně příjemné fáze cyklu jen relativně lepší. Často to totiž znamená pouze to, že investoři na defenzivních titulech realizovali jen menší ztráty, než celý trh.

Řešením by teoreticky mohl být hodně dobře načasovaný nástup do defenziv (takže další svatý grál). Pohled na valuace defenzivních sektorů ale ukazuje následující: Zdravotní péče, utility a zboží krátkodobé spotřeby si užívaly své měsíce slávy v problematické první polovině roku 2016 (viz výše), ale následný reflační optimismus jejich valuace stlačil poněkud dolů. Poslední měsíce pak opět přináší patrný zájem o akcie z těchto odvětví a investoři jsou tak za dolar očekávaných zisků ochotni platit stále více. Poslední defenzíva, kterou jsou telekomunikace, se letos chová jinak, ale to bude dáno specifickými faktory, jako je cenová válka. Cyklické, či „ofenzivní“ sektory, jako průmysl, materiály, či finance naopak v posledních týdnech a měsících své valuace korigují. Uvnitř akciového trhu tedy už probíhá posun, který jasně odráží výše zmíněná rizika a obavy.