Zajímavý pohled na defenzivnost a ofenzivnost jednotlivých sektorů přinesla před časem společnost Invesco. Ta zadefinovala ekonomický cyklus na základě vývoje ISM, tedy indexu nákupních manažerů. Takto pojatý cyklus má tři fáze: Počátek cyklu, kdy se hodnota ISM pohybuje pod hodnotou 55 a roste. Střední fáze, kdy se ISM pohybuje nad hodnotou 55. A pozdní fáze, kdy je pod 55 a klesá. Jak je to v takovém případě s funkčností sektorů, které nás mají chránit před propady na trhu?

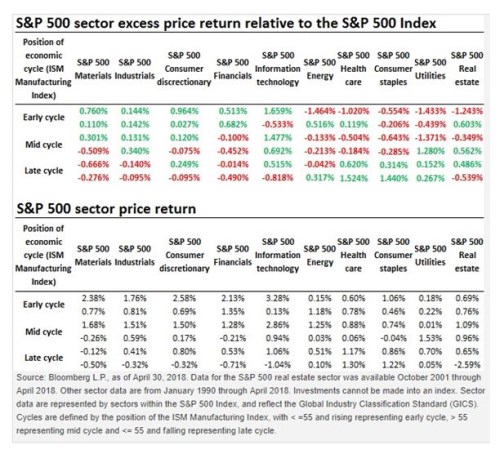

První z následujících dvou tabulek ukazuje relativní výkony jednotlivých sektorů (ve srovnání s celým trhem) během popsaných fází, tabulka druhá ukazuje výkony absolutní:

Zdroj: Invesco

Zdroj: Invesco

Pokud nás zajímají skutečné defenzivní kvality jednotlivých sektorů, zaměříme se na pozdní fázi cyklu a to hlavně na absolutní čísla. Relativní čísla totiž mohou ukazovat, že sektor si vede lépe než celý trh, ale to ještě neznamená, že stále není ve ztrátě (a pro defenzivu bylo pak lepší použít aktiva, která jsou obvykle v číslech černých).

Nepřekvapí, že úplně na konci cyklu jsou ve ztrátě materiály, průmysl, zboží dlouhodobé spotřeby, finanční tituly, technologie (jde ještě o staré členění sektorů) a reality. Ty na tom byly v období od roku 1990 s defenzivou nejhůře. Potěšit nás ale může, že při takto definovaném cyklu se tradiční defenziva z velké části chová tak, že je hodná svého jména:

Zdravotní péče a zboží krátkodobé spotřeby jsou v poslední fázi znatelně v plusu. Utility (které se minulý týden chovaly jako jediné tak nějak defenzivně – viz můj úterní příspěvek) jsou na černé nule.

Z výše uvedené tabulky nějak vypadly telekomunikace, ale jelikož byly předmětem nedávného sektorového posunu, mrzet nás to nemusí.

Někdy tu kolem defenzivního potenciálu těchto sektorů vyjadřuji skepsi, a to ze zmíněného důvodu – i relativně menší ztráty jsou stále ztráty (o naší dlouhodobé schopnosti rotovat v ten pravý čas nemluvě). Podle výše uvedeného ale minimálně v minulosti jako obrana defenzivní sektory skutečně fungovaly, jen je nutno cyklus vhodně definovat. A kde se nyní podle výše uvedené metodologie vlastně nacházíme? Odpověď poskytuje následující graf.

Čistě podle logiky výše uvedeného se tedy stále nacházíme ve střední části cyklu. A tabulka by nám doporučovala zejména průmysl, (bývalé) IT a také utility. To berme spíš jen jako zajímavost, ale všimněme si, že se přece jen dostáváme blíže bodu, kdy se ofenzivní sektory začínají červenat.