Mario Draghi riskuje, že v posledních týdnech svého osmiletého funkčního období na postu prezidenta Evropské centrální banky prohloubí problémy eurozóny. Slíbil, že ECB dál sníží úrokové sazby, aby popohnala ekonomiku eurozóny. Tvůrci politik však mají prostor jen pro skrovné škrty v sazbách, které pro posílení růstu udělají málo – a křehké banky v eurozóně vystaví potenciálně neúnosnému tlaku.

V červnu Draghi uvedl, že ECB připravuje novou dávku stimulace, včetně dalšího snižování měnověpolitické úrokové sazby a obnovení kvantitativního uvolňování (QE) skrze nákupy vládních dluhopisů. Po posledním zasedání Rady guvernérů ECB, které se uskutečnilo 25. července, pak dál vyzýval k „významné míře měnové stimulace“.

Christine Lagardeová, která má Draghiho od 1. listopadu nahradit jako prezidentka ECB, nedávno řekla, že centrální banka „má k dispozici širokou sadu nástrojů a musí být připravena jednat“. Rovněž Olli Rehn, guvernér finské centrální banky a člen Rady guvernérů ECB, vyzval k „podstatnému a dostatečnému“ jednání. Finanční trhy proto od ECB očekávají razantní „velký třesk“ opatření, až se rada 12. září opět sejde.

Riziko teď spočívá v tom, že opatření ECB nesplní očekávání. Člen Rady guvernérů Jens Weidmann, prezident německé Bundesbanky, říká, že eurozóna měnovou stimulaci nepotřebuje. Členka rady Sabine Lautenschlägerová, rovněž z Německa, nedávno řekla, že „na veliký balík je příliš brzy“. Nehrozí riziko deflace, dodala, takže další QE není zapotřebí. Téhož názoru je Klaas Knot, prezident nizozemské centrální banky.

ECB není běžná centrální banka. Slouží konfederaci zemí – Evropě národních států – a v jejím rozhodování jsou pevně ukotveny protichůdné zájmy. Výsledkem jsou prodlevy a polovičatá opatření.

Zavedení tolik potřebného QE například ECB odkládala dva a půl roku, než se k němu konečně odhodlala v lednu 2015. Tou dobou už inflace eurozóny klesla na zhruba 1 % a navzdory masivnímu čtyřletému programu QE, který ECB uskutečňovala až do prosince 2018, se inflace stále drží na této nízké úrovni.

Při uskutečňování QE pravidelně ECB vyjadřovala očekávání, že inflace opět vystoupá na cílovou úroveň „necelých“ 2 %. Protože ale tvůrci politik neustále vyhrožovali, že QE ukončí, trhy měly za to, že ECB není odhodlaná k vytrvalé stimulaci. Směnný kurz eura k dolaru se proto sotva pohnul; oproti koši předních měn euro dokonce posílilo. Inflace v eurozóně se „odkotvila“ od měnověpolitických rozhodnutí. ECB poté vyhlásila vítězství a předčasně ukončila QE, právě když ekonomika eurozóny zpomalovala.

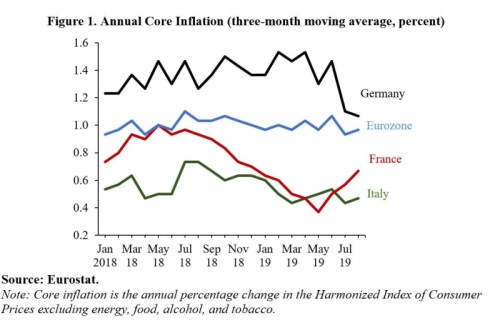

Střet zájmů mezi členskými státy eurozóny je přímočarý. Až donedávna inflace v Německu dosahovala asi 1,5 % ročně, kdežto ve Francii a Itálii se blížila k 0,6 % (viz obrázek 1). Lautenschlägerová má pravdu, že Německo má k deflaci daleko, ale ještě jeden nepříznivý šok a francouzská a italská ekonomika by do ní mohly sklouznout.

Obrázek 1

Reálná (inflačně očištěná) úroková míra v Německu je asi -1,5 %; v Itálii dosahuje 1-2 %. „Významná a důrazná“ stimulace, již prosazuje Rehn, bude vyžadovat, aby v Itálii a dalších zemích na jihu eurozóny s velice pomalým růstem produktivity došlo ke stlačení úrokových měr hluboko do záporné oblasti.

I kdyby stlačit úrokové míry hluboko do minusu bylo technicky možné, rozsah dalšího QE omezují politické mantinely. V prvé řadě už ECB drží kolem 25 % dluhopisů vydaných vládami eurozóny. Země ze severu eurozóny se budou zdráhat kupovat další dluhopisy italské vlády, ze strachu, že by sdílely ztráty, kdyby se Itálie dostala do platební neschopnosti. Alternativa k pumpování levnějších úvěrů ECB přes banky bude, tak jako dřív, oporou pro „zombie“ mezi italskými a španělskými dlužníky, kteří horko těžko splácejí dluhy.

Navíc, jak v Německu stárne populace, výnosy z úspor se staly významným ekonomickým a politickým tématem – což je pro německé politiky rovněž důvodem, aby dalšímu snižování úrokových sazeb oponovali.

Patrně nejsilnějším argumentem proti dalšímu uvolňování je však jeho pravděpodobný vliv na banky v eurozóně. Když ECB sníží své měnověpolitické úrokové sazby, komerční banky musí snížit sazby, jež si účtují za půjčky, ale snížit úrokové sazby za vklady je pro ně mnohem těžší. Ztenčují se proto zisky bank. Ziskovost bank v eurozóně je přitom už beztak hrozivě nízká, protože v celém regionu je bank přespříliš.

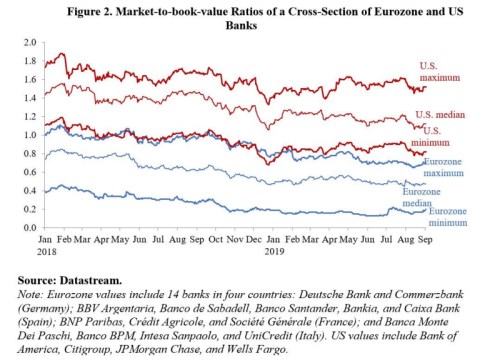

Válcování zisků zesílilo, neboť růst eurozóny zpomalil tak, že se vleče a některé země mají aktuálně blízko k recesi. Poměry mezi tržní a účetní hodnotou bank v eurozóně od počátku roku 2018 klesají a nyní se pohybují mezi 0,4 a 0,6 – výrazně pod úrovní jejich amerických protějšků (viz obrázek 2). Trhy říkají, že vyhlídky na ziskovost bank v eurozóně jsou velmi slabé a že jejich aktiva mohou mít mnohem nižší hodnotu, než si banky myslí. I mírný pokles úrokových sazeb vyvolaný ECB jim tedy způsobí značné škody v rozvahách. A sebemenší dojem, že některé vlády budou možná muset zachraňovat banky svých zemí, by je mohl postrčit do obávaného zhoubného kruhu vyvolaného sanováním suverénních bank.

Obrázek 2

ECB za této situace nemůže udělat mnoho dobrého, ale velkou škodu by způsobit mohla. Další měnová stimulace buď přinese méně, než se očekávalo, anebo bude ukončena. Přesto by dominové účinky ledabylého a špatně koncipovaného stimulačního úsilí mohly v eurozóně dalekosáhle podkopat finanční soustavu a veřejné finance.

Loučící se Draghi chce odejít s ještě jedním, závěrečným triumfem. Při své dychtivosti jednat, když už ECB nezbývají žádné dobré politické možnosti, ovšem riskuje, že poskvrní svůj odkaz.

Ašóka Mody, bývalý šéf německé a irské mise u Mezinárodního měnového fondu, je v současnosti hostujícím profesorem mezinárodní hospodářské politiky na Fakultě veřejných a mezinárodních věcí Woodrowa Wilsona Princetonské univerzity. Je autorem knihy EuroTragedy s podtitulem Drama o devíti dějstvích.

Copyright: Project Syndicate, 2019.

www.project-syndicate.org