Známý ekonom Gavyn Davies na Twitteru prezentuje výstupy modelu společnosti Fulcrum AM (v jejímž čele stojí). Podle nich americká ekonomická aktivita prudce chladne, což není překvapivé. Tento pád je ale do značné míry vyvážen tím, že na konci minulého roku a na počátku letošního naopak aktivita znatelně sílila. Podívejme se dnes na modely Fucrumu detailněji, spolu s nimi na projekce a také na to, zda zase bude všechno, jako dřív.

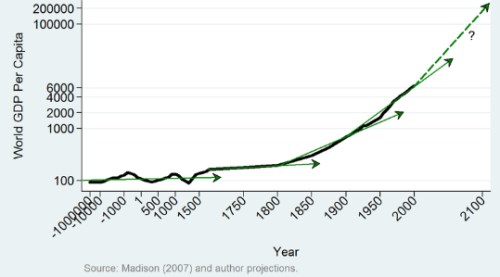

Podle následujícího grafu od pana Daviese by americké hospodářství mělo nyní růst mírně nad 1 %. Tedy zatím žádná recese, ale směr je celkem jasný i s ohledem na to, jak se v této zemi vyvíjí křivky nákazy.

Zdroj: , Fulcrum AM

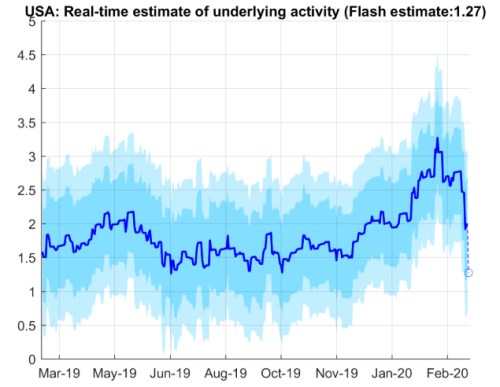

Jiný obrázek vidíme v Německu. Zde totiž dochází k mnohem prudšímu ochlazení a navíc z úrovní, které se těm americkým ani nepřibližovaly. Podle modelů Fulcrumu tak německá ekonomická aktivita nyní klesá o více než 3 %:

Zdroj: , Fulcrum AM

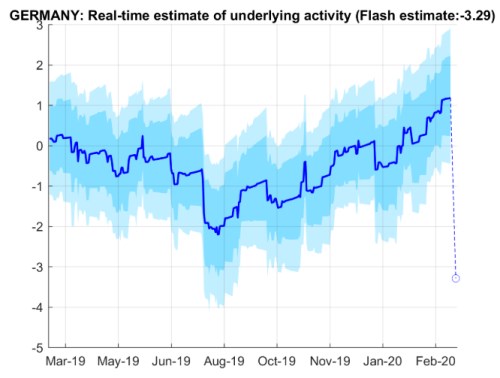

Jak vidíme z následujícího grafu, Fulcrum původně předpokládal, že na přelomu roku bylo v globální ekonomice dosaženo lokálního dna a pak mělo přijít znatelné oživení. Nyní je situace značně rozdílná – dno by podle aktuálních predikcí firmy mělo být mnohem hlubší (kolem 1,5% růstu, což v globální ekonomice znamená takovou růstovou recesi) a lepšit by se situace měla až ve třetím čtvrtletí:

Zdroj: , Fulcrum AM

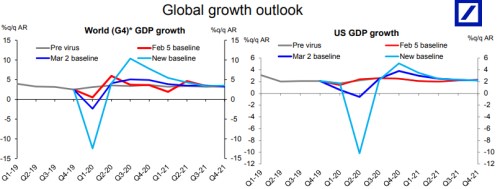

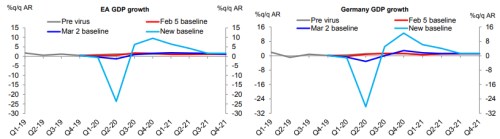

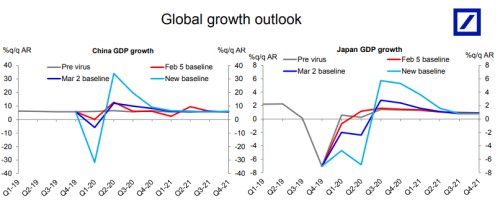

Torsten Slok z Securities je poměrně často citovaným ekonomem, rádi jej mají třeba na FTAlphaville (stejně jak pana Daviese). V následujících grafech jsou vyznačeny jeho projekce dalšího vývoje z období „před virem“ a pak z počátku února, března a projekce současné. Pokud se zaměříme na vývoj jednotlivých projekcí, je zřejmý celkem jasný vzorec: Prohlubování odhadovaného propadu, ovšem bez jeho prodlužování. A následně je zvedán odhad síly popandemického oživení. Všechny projekce pak počítají s tím, že k normálu – na předchozí trend/projekce - by se měla ekonomika vrátit v druhé polovině příštího roku (po onom období vysoce nadtrendového růstu): Platí to jak o globálním hospodářství, tak o USA:

Zdroj: DB

Zatímco v případě USA hovoří pak Slok o mezičtvrtletním anualizovaném propadu kolem 10 %, v Evropě by měl přijít anualizovaný pokles ve výši téměř 25 % a v Německu ještě více.

Zdroj: DB

Zhruba 30% anualizovaný pokles produktu předpokládá pna Slok i v případě Číny, U Japonska dosahuje asi 6 %:

Zdroj: DB

Dovolím si opět navrhnout, že ke každému byť sebepropracovanějšímu pokusu o projekce bychom dnes více než jindy měli přistupovat s tím, že fakticky neví nikdo nic. Výše uvedené ukazuje, že (i) propady v první polovině roku budou (podle projekcí) prudké, což je zřejmé. Pak vidíme, že podle těchto projekcí by (ii) mělo nastat rychlé oživení, ale (iii) dohánění předchozích ztrát bude jen postupné, či k němu úplně nedojde vůbec. Z celkového vějíře scénářů je to stále jeden z těch, které nejvíce podporují teze o celkovém návratu k předvirovému normálu. Když je vidím, ptám se, jak moc se tu přání promítá do očekávání. Podobně jako tomu bylo třeba u projekcí, že virus se z Číny nerozšíří a zbytek světa bude v poho.

A také se sám sebe ptám, jak moc to vlastně byl předvirový normál, či nenormál. V pátek jsem tu například trochu uvažoval o tom, že se možná blíží nutnost skutečně „řešit“ dluhy a Dluhy – onen „normál“ s sebou totiž nesl to, že se kupilo obojí. Můžeme uvažovat o tom, jak dlouho udržitelné toto kupení bylo a tvrdit, že to šlo takhle dělat ještě dlouho (udržitelný nenormál?). U firemního sektoru je dnes již ale z minimálně pohledu managementu rizika docela jednoduché říci, že zadlužení masivně přestřelilo (nasadili jsme na neustále se měnící svět příliš pevná dluhová pouta). A to je jen jeden, navíc méně podstatný, střípek (symptom) z mozaiky, která ukazuje, že šlo spíše o nenormál. Ke kterému bychom se vlastně neměli chtít vracet.

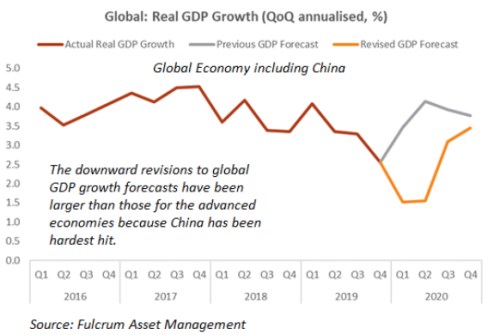

Na závěr se pak při těchto úvahách o projekcích/přáních, normálech a nenormálech podívejme jen pro pobavení na jeden velegraf, který ukazuje odhadovaný vývoj produktu na hlavu od dob, kdy jsme ještě lovili mamuty. Co je tady normálem? Na čem byla založena ona „predikce“ vyznačená přerušovanou čarou?