Na začátku roku 2022 jsme jako základní scénář předpokládali stagflaci, která potrvá přibližně 6 měsíců, než přenechá otěže buď mírnějšímu reflačnímu scénáři, nebo vážnějšímu poklesu. Po invazi na Ukrajinu jsme tuto krátkodobou pravděpodobnost stagflace zvýšili na 80 %, neboť jsme si uvědomili hluboce inflační povahu tohoto šoku, zejména pro Evropu, píše v komentáři Salman Ahmed, ředitel pro globální makro ve společnosti Fidelity International.

Vzhledem k tomu, že od té doby došlo k výraznému zpřísnění finančních podmínek, k němuž z velké části přispěly agresivní centrální banky, se domníváme, že stagflační trend dosahuje svého vrcholu. Nyní přesouváme pozornost do další fáze cyklu, kdy budou zesilovat rizika recese.

Fed se stává nepřátelským – co dál?

Válka na Ukrajině a čínská politika nulové tolerance vůči covidu způsobují otřesy na komoditních trzích, v dodavatelských řetězcích, na trzích důvěry a ve finančních kanálech, což dále posiluje stagflační trend (rostoucí inflaci a zpomalující růst). Ten v posledních měsících zachvátil svět. Pravděpodobnost recese v Evropě se zvyšuje. Hlavní centrální banky jsou odhodlány snížit inflaci, navzdory vážným problémům na straně nabídky, formou agresivního zpřísňování politiky. To bude mít za následek další škody na již tak vratkém růstovém výhledu nejen u nás, ale i v USA.

Samozřejmě, že pro centrální banky čelící inflaci je určité oslabení růstu žádoucí, ale dosažení správné kombinace růstu a inflace – zpřísnění politiky jen natolik, aby se inflace vrátila k cíli, a zároveň udržení růstu kolem potenciálu – znamená složité vyvažování. Dokonce i americká ministryně financí Janet Yellenová, bývalá předsedkyně Federálního rezervního systému, nedávno poznamenala, že Fed bude muset být "šikovný" a "také mít štěstí", aby dovedl ekonomiku k měkkému přistání. Fed nakonec podcenil inflační síly v systému a musel agresivně přeřadit na vyšší rychlostní stupeň, aby zajistil, že se inflační očekávání nebezpečně neukotví.

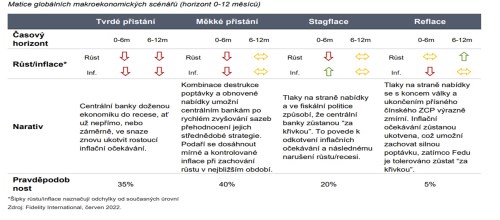

Na začátku roku 2022 základní scénář Fidelity International předpokládal stagflaci, která bude trvat přibližně 6 měsíců, než uvolní místo mírnějšímu reflačnímu scénáři, nebo vážnějšímu poklesu. Po zahájení války na Ukrajině jsme tuto krátkodobou pravděpodobnost stagflace zvýšili, přičemž jsme si uvědomili vysoce inflační povahu tohoto šoku, zejména pro Evropu. Vzhledem k tomu, že od té doby došlo k výraznému zpřísnění finančních podmínek, které bylo z velké části způsobeno agresivními centrálními bankami, se domníváme, že tento stagflační trend nyní dosahuje svého vrcholu. Přesouváme proto svou pozornost na přechod od stagflace do další fáze cyklu, během níž zintenzivní riziko recese. Zaměříme-li se na USA, snížili jsme naše očekávání pro pokračování stagflačního trendu v příštích 12 měsících a nyní přisuzujeme vyšší pravděpodobnost scénářům tvrdého a měkkého přistání, a to 35 %, resp. 40 %, jak ukazuje tabulka níže.

Přechod od stagflace k tvrdému nebo měkkému přistání?

Narušení dodávek plynu: Gamechanger pro Evropu

V hodnocení Fidelity International v pravděpodobnosti recese hraje významnou roli také vývoj na energetických trzích, zejména v Evropě. Energetické trhy představují klíčový makroekonomický transmisní kanál dopadů rusko-ukrajinské války na globální ekonomiku. Ceny energií od začátku války prudce vzrostly, protože země po celém světě uvalily embargo na ruský vývoz energií spolu s řadou dalších sankcí. Přesto Evropa nadále dováží energii z Ruska, které je zdrojem téměř 40 % její domácí spotřeby. I přes značný odpor zemí, které jsou ruské ropě obzvláště vystaveny, byl nyní na úrovni EU schválen zákaz dovozu ropy. Očekáváme, že po jeho úplném zavedení se pozornost přesune na sankce související s plynem.

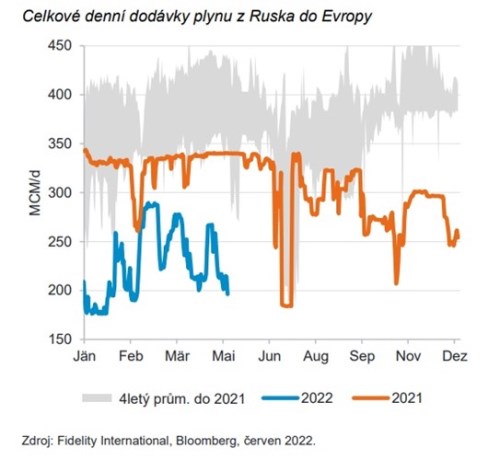

Graf 1: Dodávky plynu již nyní omezené:

Dosavadní narušení dodávek plynu bylo značné a postihlo jak domácnosti, tak průmyslový sektor. Tento šok se již promítá do ekonomiky prostřednictvím vyšší inflace a slabšího růstu. Od září loňského roku byly zaznamenány snížené toky plynu z Ruska do Evropy, které se pohybovaly výrazně pod průměrnou hodnotou před rokem 2021. Od začátku roku 2022 se oproti loňsku snížily o téměř 30 %.

Rusko již odřízlo Polsko, Bulharsko a nedávno i Finsko od dodávek plynu v důsledku nesplněných požadavků na platby v rublech. Tyto země jsou sice na Rusku téměř zcela závislé, pokud jde o zemní plyn, ale podíl plynu na jejich konečné spotřebě energie zůstává relativně nízký 13 %, 12 % a 3 % (ve srovnání se zeměmi, jako je Německo a Itálie), což v důsledku usnadňuje jeho nahrazení.

Většinu tohoto snížení lze přičítat na vrub běloruskému plynovodu (Jamal). Ve 4. čtvrtletí roku 2021 činily dodávky méně než 40 % průměru před rokem 2021, zatímco v roce 2022 se pohybovaly v průměru kolem 20 % průměru před rokem 2021. Poté se 11. května tok plynu zcela zastavil. Na tuto trasu přitom připadá méně než 20 % celkových toků. Plynovody Ukrajina a Nord Stream, které zajišťují většinu toků plynu, byly letos narušeny méně, a to o ~17 %, resp. o ~3 % oproti roku 2021.

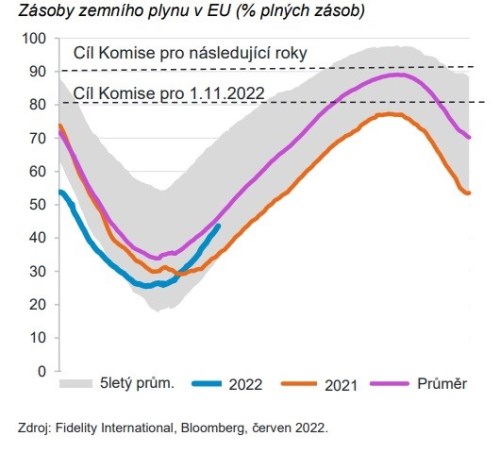

Tato narušení však zatím nezasáhla zásoby zemního plynu v EU, které jsou již nad ekvivalentní úrovní roku 2021 a rychle se přibližují pětiletému průměru (tabulka níže). Vzhledem k dosavadnímu rozsahu narušení to však pravděpodobně svědčí spíše o slabší poptávce v důsledku teplejšího počasí a omezení průmyslové spotřeby vzhledem k výrazně vyšším cenám (438 % nad průměrnou úrovní z let 2010-19 v květnu 2022) než o dostatečné úrovni dodávek. Úroveň zásob plynu je klíčovým ukazatelem, který je třeba sledovat, jednak proto, že vypovídá o relativní geopolitické nerovnováze sil mezi EU a Ruskem, jednak proto, že pokud bude i nadále stoupat při omezených dodávkách, vypovídá to o rozsahu omezení produkce průmyslového sektoru EU.

Graf 2: Rostoucí zásoby mohou být známkou omezování průmyslové výroby

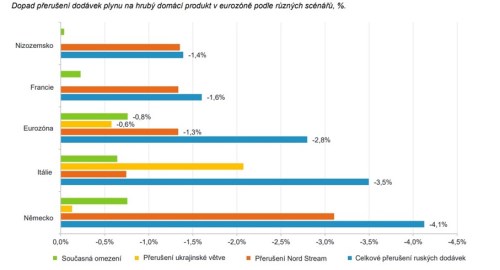

Řada studií se snažila odhadnout potenciální dopady přerušení dodávek plynu na evropský HDP a přinesla širokou škálu možných výsledků. Na základě odhadů plynové citlivosti ECB odhadujeme, že současné narušení dodávek pravděpodobně sníží HDP eurozóny (výpočet pomocí hrubé přidané hodnoty) o celkových 0,8 %. Německo je vystaveno většímu riziku (dopad na hrubý domácí produkt -0,9 %), protože téměř pětina jeho dovozu z Ruska proudí přes běloruský plynovod a jeho ekonomická citlivost na přerušení dodávek plynu je vyšší. Ve scénáři úplného embarga na dodávky plynu (modré sloupce) odhadujeme, že celková hrubá přidaná hodnota eurozóny by klesla o 2,8 %. Německo a Itálie by v tomto případě čelily ztrátě hrubé přidané hodnoty o 4,1 %, resp. 3,5 %, vzhledem k jejich vyšší závislosti na ruském plynu.

Graf 3: Úplné energetické embargo nejvíce ohrožuje Itálii a Německo

I když tyto odhady obsahují určitou míru nejistoty, ukazují na významný zásah do růstu v prvním řádu v důsledku úplného energetického embarga. Jeho načasování, trvání a struktura postupného zavádění by byly klíčovými faktory určujícími výsledný dopad na růst. Avšak vzhledem k tomu, že již nyní jsou patrné určité škody na ekonomickém růstu způsobené válkou na Ukrajině, krizí související s covidem v Číně a vzhledem k jestřábí ECB, se nezdá pravděpodobné, že by se eurozóna v příštích 12 měsících vyhnula recesi.

Zda se bude jednat o recesi technického charakteru, nebo skutečně o vážnější pokles, je v současné době méně jasné a bude záležet na tom, jak se výše uvedené skutečnosti projeví. Nedávné komentáře prezidentky Lagardeové, která podpořila zvýšení sazeb v červenci a vyvedení sazeb ze záporného pásma do konce třetího čtvrtletí, však posilují naše obavy z poklesu růstu. Fiskální politika musí přispěchat na pomoc, aby alespoň částečně kompenzovala tento šok – a EU bude muset být odvážná a rozhodná. Prozatím však celoevropská politická odpověď zklamala.

Zdroj: Fidelity