Poslední dobou jsem se tu více věnoval valuacím, dnes otočíme k druhému pilíři cen akcií, tedy k ziskům obchodovaných firem. Standardní cyklus vypadá následovně: Valuace vedou zisky, během boomu je předbíhají směrem nahoru, pak zase směrem dolů. Jak je tomu nyní? A co ukazuje model Fedu z Atlanty?

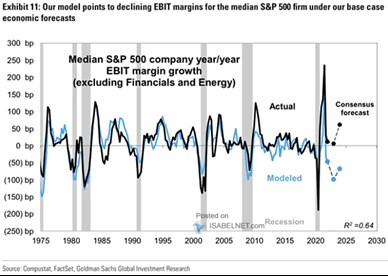

Goldman Sachs v následujícím grafu ukazuje změny v provozních maržích obchodovaných firem. Konsenzus počítá s tím, že po meziroční stagnaci se marže začnou zase zvedat. GS ale má model, který tvrdí, že budou naopak dál klesat, a to ne málo:

Zdroj: Twitter

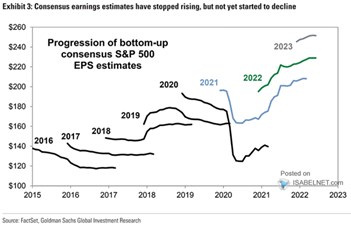

Celkové zisky jsou dány maržemi a vývojem tržeb. Jak ukazuje druhý dnešní graf, konsenzus na straně zisků na akcii očekávaných pro letošní a příští rok začal obracet a dokonce se mírně snížil. V tomto ohledu tedy zatím učebnicový cyklus drží: Po propadu roku 2020 šly nahoru prudce násobky, zisky se záhy vydaly stejným směrem (což je vidět z druhého grafu). Korekce letošního roku valuace osekala (ale ne na nějaký extrém), nyní se zisky začínají přidávat:

Zdroj: Twitter

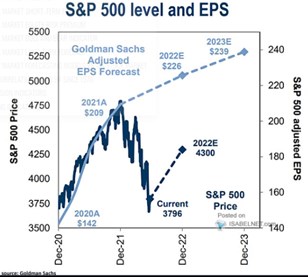

Druhý graf ale stále ukazuje, že ziskovost by měla meziročně růst – pro rok 2023 se čeká stále znatelně nad 240 dolary na akcii, pro rok letošní něco nad 220 dolary. Očekávání GS jsou zobrazena v třetím grafu, který jsem tu již ukazoval. Jsou níže než konsenzus, což by mělo být dáno tím, co jsme viděli v prvním grafu. Ale jak jsem uvedl, celkově se i zde stále čeká růst zisků na akcii:

Zdroj: Twitter

Situace je tedy následující: Na straně valuačních násobků tedy došlo ke znatelné korekci, ale z extrémně vysokých hodnot a valuace se tak v USA z historického hlediska nenachází nijak nízko. Očekávané zisky otáčí stejným směrem jako valuace, ale je stále daleko do toho, aby se čekaly meziroční poklesy. Ani na straně PE, ani na straně zisků tedy nevidím žádný příběh většího cyklického útlumu ekonomiky. O nějaké dlouhodobé stagnaci, kdy by se výrazně zhoršil poměr růstu a požadované návratnosti, nemluvě (viz i předchozí články z tohoto týdne).

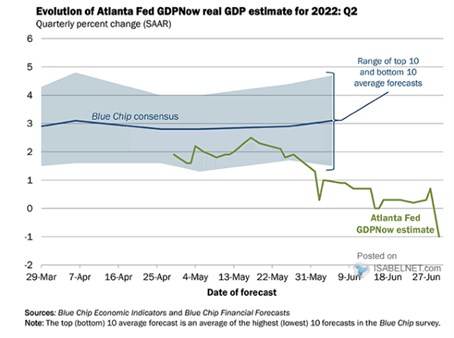

Druhý graf mimochodem také ukazuje, že očekávání mohou nakonec skončit úplně jinde, než začala, zejména v letech vyšší nejistoty. Z posledního dnešního obrázku je pak zřejmé, že konsenzus týkající se růstu celé ekonomiky se začíná mírně zvedat, ale model Fedu z Atlanty hovoří o opačném směru ekonomické aktivity v druhém čtvrtletí. Které křivka bude nakonec směrodatnější pro další vývoj očekávaných zisků na akcii, se uvidí.

Zdroj: Twitter