Podívejme se dnes na to, jak se po korekci rýmují akciové valuace s pokračující vysokou inflací. Nacházejí se poměry cen a zisků stále nad hodnotami implikovanými historickým vývojem? A co za současným stavem stojí?

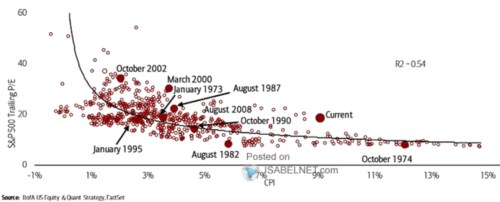

Následující graf srovnává výši meziroční inflace s valuací amerického akciového trhu – s poměry cen a zisků PE. Podobný jsem tu ukazoval před časem a vyzníval podobně, jako ten současný. Tedy tak, že PE je s ohledem na aktuální inflaci hodně vysoko*:

Zdroj: Twitter

Předně je dobré poznamenat, že křivka proložená zobrazenými body je hodně volnou aproximací. Vysoká inflace už velké změny v násobcích negeneruje, s jejím poklesem se křivka napřimuje, a to s mnohem větším rozptylem bodů. Celkově pak lze graf interpretovat tak, že akciový trh čeká znatelný pokles inflace. Pokud bychom jej brali doslova, současné PE by odpovídalo inflaci mezi 2 – 3 %.

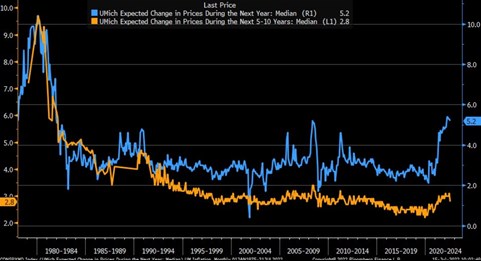

Pro srovnání: Druhý dnešní obrázek ukazuje inflační očekávání podle průzkumu Univerzity of Michigan. Modře jsou vyznačena ta krátkodobější, oranžově pro následujících 5 – 10 let. Všimněme si, že podle tohoto průzkumu byla očekávání soustavně nad inflací, a to i v předchozím delším období znatelných dezinflačních tlaků, kdy se nedařilo inflaci zvýšit na cíl na 2 %. Dlouhodobější očekávání se nyní nepohybují nijak výrazně nad standardem posledních cca 20 let a v posledních týdnech zamířila dolů. Jejich výše se pak zhruba rýmuje s tím, co by říkal první graf.

Zdroj: Twitter

Kdy by se inflace začala výrazněji negativně promítat do cen a valuací akcií? V principu je odpověď jednoduchá: Pokud by ještě dlouho neklesala. Pak by se začal (ještě více) zhoršovat poměr požadovaná návratnost/růst zisků. Připomeňme si, že máme za sebou dlouhé roky, kdy byl tento poměr velmi přívětivý, právě kvůli dezinflačním tlakům. Reálný a nominální růst sice nemusel být na nijak vysokých úrovních, ale bezrizikové sazby a rizikové prémie to svými mimořádně nízkými hodnotami více než eliminovaly.

Současnou korekci akcií můžeme vnímat právě jako přenastavování a hádání toho, jak bude onen poměr vypadat v budoucnu. V kontextu inflace je pro něj nejméně příznivý růst cen tlačený negativním nabídkovým šokem. Ten totiž kombinuje utlumené tempo růstu s vyššími sazbami a možná i rizikovými prémiemi. Naopak nejpříznivější je pozitivní nabídkový šok, kombinující slušné tempo růstu s nízkými sazbami a požadovanou návratností.

Není to přitom tak dávno, co se v tomto ohledu hovořilo o opakování dvacátých let. Nyní cítíme nabídkový šok negativní a jeho opak tak může znít jako hodně za vlasy přitažená finance fiction. Jenže možná to je přesně opačně. Každopádně, akcie jsou historicky ve vztahu k nějaké konkrétní výši inflace historicky obchodovány s širokým spektrem valuací a příčina je přesně ve výše uvedeném - různý doba trvání extrémnějších hodnot, různé příčiny a následně poměry sazby/růst. Pokud bychom přece jen nějaký vztah odvodili, tak akcie inflaci nijak zvlášť neřeší.

*Jde o PE počítané na základě zisků generovaných obchodovanými společnostmi za posledních 12 měsíců. Jelikož se obvykle čeká růst ziskovosti, je toto PE obvykle vyšší, než PE počítané na základě zisků odhadovaných pro následujících 12 měsíců (které se požívá asi častěji). Tak je tomu i nyní.