Meghan Shue z Wilmington Trust míní, že akciové trhy stále více počítají s hladkým přistáním americké ekonomiky, trhy dluhopisové ale mohou být opatrnější. Andrew Slimmon z Investment Management si všímá výkonů cyklických sektorů, které mohou značit vstup do nového cyklu. Jeremy Siegel z Wharton School of Business varuje před přílišnou agresivitou Fedu, akcie podle něj už mohou růst. Přinášíme pravidelné Perly týdne.

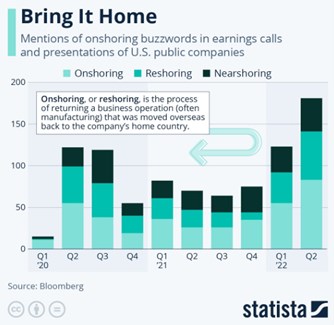

Průmyslový návrat domů: Jak často firmy hovoří o onshoringu, reshoringu a podobných tématech? Tedy o tom, že budou svou výrobu a kapacity namísto do zahraničí přesouvat opět blíže domů, či přímo do své domovské země? Následující graf ukazuje, jak často byly tyto výrazy zmiňovány během prezentace čtvrtletních výsledků u obchodovaných firem. Prudký nárůst byl zaznamenán ve druhém čtvrtletí roku 2020. Pak téma mírně ztrácelo na významu, ovšem poslední tři čtvrtletí přinesly opětovný obrat a společnosti zmiňují přesun výroby blíže domů nevídanou intenzitou:

Zdroj:

Kolaps zisků nepřichází, akcie mají potenciál pro další růst: Akciové trhy stále více počítají s hladkým přistáním, ale u dluhopisů stále pozorujeme velkou inverzi výnosové křivky. Na CNBC to uvedla Meghan Shue z Wilmington Trust, podle které se tedy akciové dluhopisové trhy rozchází v hodnocení dalšího ekonomického vývoje. A akciové trhy podle ní „trochu předběhly dobu“, i když k hladkému přistání „určitě může dojít“.

Andrew Slimmon z Investment Management na uvedená slova navázal s tím, že podle něj je pro akcie rozhodující vývoj inflace. A pokud bude její míra dál klesat, akciový trh může růst. K tomu expert dodal, že během první poloviny roku na trh dorazila korekce, dobře si vedla energetika a některé defenzivní tituly. Od konce druhého čtvrtletí se ale situace obrátila, defenzivní sektory a energetika zaostávají a dobře si naopak vedou sektory, které obvykle vedou na počátku cyklu.

Trhy tedy podle experta vysílají velmi signál, otázkou je, „zda si investoři budou myslet, že jsou chytřejší než ony“. On sám se podle svých slov domníval, že rally přijde až na konci roku, dostavila se ale už nyní. Pro celý rok čeká, že akcie budou zhruba na nule, což by ale ze současných úrovní mělo představovat zajímavou návratnost. Ke které by mělo přispět i to, že se nenaplňují předpovědi o kolapsu zisků obchodovaných společností. V tuto chvíli jsou podle Slimmona americké akcie „poněkud překoupené“, celkově ale rozhodne to, že na trhu se stále pohybuje hodně medvědů a „stranou sedí stále hodně hotovosti“.

Dolů, ale stále vysoko: Liz Ann Sonders ze Schwabu ukazuje v následujícím grafu vývoj přepravních nákladů ze Šanghaje do Los Angeles. K výraznému růstu cen lodní dopravy došlo v polovině roku 2020 a následně v ještě větší míře v polovině roku minulého. Obrat směrem dolů přišel v prvním čtvrtletí letošního roku a pokles trvá. Ceny se ale stále pohybují vysoko nad úrovněmi běžnými před rokem 2020:

Zdroj:

Signály polevujících cenových tlaků, Fed nemusí být agresivní: Na CNBC hovořil bývalý zástupce Fedu Bill Dudley, podle kterého akciový trh neodhaduje správně další vývoj. Fed totiž podle ekonoma bude muset ještě znatelně utáhnout svou politiku, aby dosáhl svého inflačního cíle. O tomto názoru pak na CNBC hovořil i častý host investičních diskusí Jeremy Siegel z Wharton School of Business, který se podle svých slov domnívá, že Fed má před sebou ještě zvýšení sazeb asi o 100 bazických bodů. Které může být rozloženo na 50, 25 a 25 bazických bodů.

Podle profesora již nedochází k růstu cen, které mohou sloužit jako vedoucí indikátor pro celkové cenové indexy. Takové signály vysílá i trh nemovitostí a Fed podle experta nemusí už být ve svém utahování agresivní. Což také znamená, že akcie mají už slušný potenciál pro růst. Siegel k tomu dodal, že v letošním roce „nedošlo v podstatě k žádnému růstu peněžní nabídky“, pokud by to Fed v tomto ohledu přehnal, mohl by vyvolat recesi.

Profesor poukázal na to, že například Larry Summers se domnívá, že sazby musí jít ještě znatelně výše, možná až ke 4 %. Teprve pak by se totiž podle tohoto ekonoma dostaly výrazně nad sazby neutrální. Siegel ale uvedl, že podle jeho analýz došlo k poklesu neutrálních sazeb. Tudíž na to, aby sazby skutečné byly výrazně nad nimi, je není třeba zvedat tak, jak tvrdí například Summers. „Pokud bychom šli na 5 %, dojde k velké inverzi výnosové křivky a recese bude jistotou“, uvedl ekonom.

Siegel také poukázal na to, že Fed ve svých dlouhodobých predikcích počítá s 2 % inflací a sazbami pohybujícími se kolem 2,5 %. I tento odhad je podle experta příliš vysoko, odpovídající sazby vidí kolem 1,5 %. Míní, že akcie dosáhly dna v červnu a Fed musí sazby dál zvedat. Jde jen o to, aby nebyl příliš agresivní a nepřikročil například ke zvedání o 75 bazických bodů a pak o 50 bazických bodů.