O Turecku a jeho vysoké inflaci se dnes v podstatě už nehovoří. Není to ale tím, že by se na této rovině situace v této zemi uklidnila. Důvodem spíše je, že vyspělé země mají s inflací svých starostí dost a jejich média nehledají tolik ekonomických „zajímavostí“ jinde. Jak to ale vypadá v kdysi hojně probíraném Turecku?

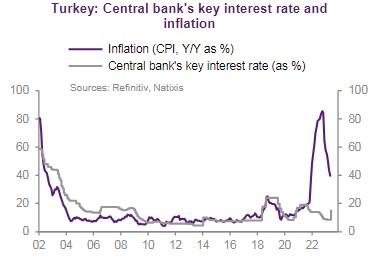

1. Turecká inflace a sazby: Na zmíněné zemi nebylo jednu chvíli výjimečného ani tak to, že inflace dosáhla vysokých hodnot – to se občas stává. Na zajímavosti situaci notně přidal nezvyklý postup turecké vlády a následně centrální banky. Ta totiž nezačala „učebnicově“ zvedat sazby ve snaze utlumit poptávku a zároveň zabránit další devalvaci měnového kurzu a tudíž snížit těmito kanály inflační tlaky. Naopak, centrální banka sazby začala snižovat. Došlo tak k vývoji popsanému následujícím grafem – všimněme si období od roku 2020, ale také let 12 – 14 a 16 – 18:

Zdroj: Twitter

2. Neortodoxní teorie: I ve vyspělých ekonomikách v posledních letech vidíme, že řada dříve nezpochybňovaných mechanismů se najednou překlopila na opačnou stranu. Příčinou bylo a možná stále je, že ekonomické dění a hlavně inflaci už neurčovala pouze poptávková strana, ale do značné míry i nabídková strana ekonomiky. A důraz na dění na nabídkové straně ekonomiky nám může překlopit polarity i v teorii vývoje sazeb. Pokud například věříme, že snižování sazeb prudce podpoří nabídkovou stranu (vyšší investice firem), můžeme dojít k závěru, že inflační tlaky je nutno řešit právě snižováním sazeb a ne jejich zvyšováním.

Z hlediska ekonomického středního proudu jsou podobné teze více či méně exotické. A ne náhodou. Ale na druhou stranu připomenu, že o opačných efektech sazeb (ve srovnání s učebnicovými) se hovořilo i ve vyspělých zemích v době nízkých inflačních tlaků a velmi nízkých sazeb. Ty měly ekonomiku stimulovat a vytáhnout inflaci k cílům na 2 %. Nicméně podle některých názorů velmi nízké sazby negativně doléhaly na hospodaření bank a tudíž tlumily úvěrovou nabídku. A ve výsledku měly opačný než zamýšlený efekt*.

3. Turecká praxe a řešení: Turecko se tedy nějakou dobu drželo hodně neortodoxní monetární politiky, která stále na předpokladu či přání, aby nízké sazby utlumily inflaci. Během posledního snižování sazeb inflace nakonec sice ze svého vrcholu klesla na cca polovinu. Druhý pohled ovšem ukazuje, že klesla z cca 90 % na cca 40 %. Což centrální banka za úspěch očividně nepovažuje, protože sazby nakonec zvedla. Ale stále ani zdaleka nedosahují hodnot, na jakých byly během předchozích období vyšší inflace.

Natixis, který je také autorem uvedeného grafu, se domnívá, že pokud Turecko chce snížit inflaci na méně extrémní hodnoty, má dvě možnosti: Buď „přijmout ztráty“ spojené s mohutným útlumem ekonomiky (tj. razantní monetární a popř. i fiskální kontrakce). Nebo zafixovat kurz své měny k dolaru. A tím výrazně snížit inflační očekávání a vytvořit kotvu, která vše posune k normálu. K tomu Natixis dodává, že se svými rezervami by toho ale Turecko pravděpodobně nebylo schopno dosáhnout bez mezinárodní pomoci.

Já zase dodám, že druhý scénář sebou pravděpodobně také nese znatelnou monetární restrikci a tudíž se prolíná s prvním. Pro vyspělé země to pak může být připomínka, co se může stát, pokud centrální banka ztrácí svou formální a také neformální nezávislost. Jedna věc jsou chyby při nejlepší snaze, druhá chyby dávno známé jako chyby.

*Zajímavé je, že dnes jsou sazby mnohem výš a hovoří se opět o tom, jak to negativně ovlivňuje banky a jejich úvěrování. To ale jen tak na okraj – nejde tu totiž ani tak o výši sazeb jako o sklon výnosové křivky, rychlost zvedání a další jevy.