Najít na americkém akciovém trhu nějakou větší skupinu akcií, která je z historického pohledu vyloženě „levná“, už nějakou dobu není zrovna lehké. Výjimkou jsou akcie malých firem. O tom, že jejich relativní valuace (ve srovnání s většími firmami) jsou historicky hodně nízko, jsem tu psal před časem. Dnes trochu techničtější pohled na ceny a pár poznámek k tomuto segmentu trhu, kterému současné prostředí stále moc nepřeje.

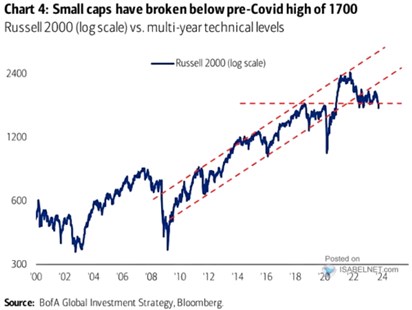

1. Pod hladinu kvůli inflaci a vyšším sazbám? BofA v následujícím grafu ukazuje více než dvacetiletý vývoj indexu Russell 2000, k tomu vyznačuje růstové pásmo, ve kterém se index pohyboval po finanční krizi. A to až do roku 2021, po němž akcie menších firem prorazily onen tunel směrem dolů. Jak dále poukazuje BofA, nyní se malé firmy navíc dostávají pod hladinu nastavenou před rokem 2020:

Zdroj: X

Ještě nedávno na trhu kolovala teze, podle které jsou akcie malých firem „více naceněny na recesi“. Nyní už zmiňována moc není. Možná proto, že v rámci její logiky by teď měly akcie menších firem procházet růstem, protože americké hospodářství stále vykazuje sílu a pravděpodobnost recese podle řady odhadů a odhadců klesá. Já jsem spíš malé firmy vnímal jako citlivé na prostředí vyšší inflace a to v provozní části výsledovky a i v její části finanční.

Je dokonce možné, že první korekce na menších firmách souvisela spíše s tím, že jejich tržní pozice jim neposkytuje takový prostor v prostředí vyšší inflace udržovat, či dokonce zvyšovat marže (na rozdíl od řady jiných firem a trhu jako celku). Současná averze k menším firmám a ono ponoření se pod hladinu může zase více souviset s onou finanční částí – tedy s tím, že trhy začaly více pracovat s tezí „výš po delší dobu“. A vyšší úrokové náklady investoři a analytici promítli do očekávané výsledovky firem, což je u menších a na dluzích více závislých firem znát více*.

2. Co valuace absolutní? Jak jsem zmínil, relativní valuace malých firem jsou nyní extrémně nízko. To ale neznamená, že valuace absolutní jsou na tom stejně. Naopak – pokud jsou nyní násobky zisků u větších firem historicky hodně vysoko, u malých můžeme být třeba na průměru. Co říkají konkrétní data? Ta od Yardeni Research ukazují, že PE celého Russellu 2000 je nyní na necelé dvacítce. Z pohledu posledních 20 let je to hodně zhruba takový standard období před rokem 2008, po něm bylo PE v průměru výš.

Russell 2000 má i svůj růstový a hodnotový segment. PE toho prvního je nyní u třiceti, toho druhého asi na polovině. V prvním případě je to hodně zhruba standard let po roce 2008 (a nad standardem předchozího období). Hodnota jako skupina je pak svými valuacemi celkově nízko. A docela extrémně nízko jsou pak valuace v indexu malých firem S&P 600 – níže než akcie v Russellu. A celkově valuace absolutní ve srovnání s vlastní historií nevyznívají tak extrémně nízko, jako valuace relativní. Což je dáno zmíněnými poměrně vysokými násobky u větších firem.

*Z hlediska fundamentu je ale tento druhý argument trochu na vodě. Náklad kapitálu totiž s růstem sazeb roste všude – u dluhu i vlastního jmění. U velkých firem se může víc projevovat na straně vlastního jmění (mají menší finanční páku), ale to na podstatě nic nemění. Až když se přesuneme více k behaviorálnímu uvažování, tak můžeme tvrdit, že vyšší náklad vlastního jmění není zdaleka tak „vidět“, jako náklad dluhu. Tj., nepromítá se do zisků na akcii a tudíž na jeho změny investoři nemusí tolik reagovat. A k tomu se lze bavit i o tom, že u menších firem vzrostl náklad vlastního kapitálu více, než u větších, v tomto prostředí zřejmě méně rizikovějších (tj., menším firmám se zvýšila beta).