Aktualizováno Když se výnos desetiletých amerických vládních dluhopisů pohyboval pod 1 %, dala se podle standardního „učebnicového“ uvažování čekat u akcií návratnost něco nad 6 % (viz níže). Nyní se výnosy dluhopisů nachází u 5 % a nabízí tak téměř to, co tehdy akcie. Pár slov o „konkurenci“ těchto dvou aktiv.

Já jsem na základě historických dat a analýz dospěl k tomu, že jako standardní rizikovou prémii pro americký akciový trh používám 5,5 %. S oním 1 % výnosů desetiletých obligací to pak dává 6,5 % požadované/očekávané návratnosti u US akciového trhu. Nyní dluhopisy vynáší téměř 5 %, což se od oněch 6+ % zase tolik neliší. Je to ale samozřejmě časové srovnávání hrušek a jablek – nyní by požadovaná (a na efektivním trhu tudíž i očekávaná) návratnost u akcií měla podle uvedené logiky být 5 + 5,5 %, tedy 10,5 %.

Hodně se nyní hovoří o tom, že dluhopisy už jsou kvůli výraznému růstu svých výnosů výraznou konkurencí pro akcie. Na jednu stranu jde o intuitivní tvrzení, které dává smysl. Podívejme se ale trochu na detail. Pokud by došlo pouze k růstu výnosů a nic jiného by se nezměnilo, akciový trh by musel z výchozí úrovně oslabit přesně tak, aby se jeho budoucí návratnost (očekávaná) zvedla z oněch 6,5 % na 10,5 %. A to přesně kvůli tomu, že by nastal odliv investorů k dluhopisové konkurenci a tudíž pokles cen akcií.

V praxi ale dochází k fůře dalších věcí. Poukazoval jsem tu například na to, že podle Goldman Sachs je nyní riziková prémie akcií kolem 3 %. Pokud by výchozí hodnotou bylo oněch 5,5 %, pohyb prémie by tlumil efekt zvyšování výnosů o 2,5 procentního bodu. A navíc jsou nyní zřejmě podstatně výše růstová očekávání (AI apod). Pokud tedy konkrétně výnosy dluhopisů vzrostly z 1 % na 5 %, ale zároveň se snížila riziková prémie o 2,5 procentního bodu, na akcie ze strany požadované návratnosti působí jen „negativních“ 1,5 % (výnosy o 4 body nahoru, prémie o 2,5 dolů). A pokud by se tedy růstová očekávání u zisků zvedla o 1,5 %, výsledný efekt na ceny akcií, respektive valuace je nulový. A přesto stále platí, že dluhopisy konkurují akciím mnohem více, než dříve.

Výše uvedená hra s čísly tak ukazuje, že vyšší konkurence od dluhopisů nutně neznamená korekci na akciích. Nebo jí může naopak doprovázet korekce větší, než by odpovídalo vyšším výnosům – pokud se zvýšily i rizikové prémie a/nebo klesla růstová očekávání. Jinak (a opět) řečeno, u akcií rozhoduje poměr požadované návratnosti k očekávanému růstu. Pokud z toho vyjmeme jednu proměnnou, můžeme dospět k zavádějícím závěrům.

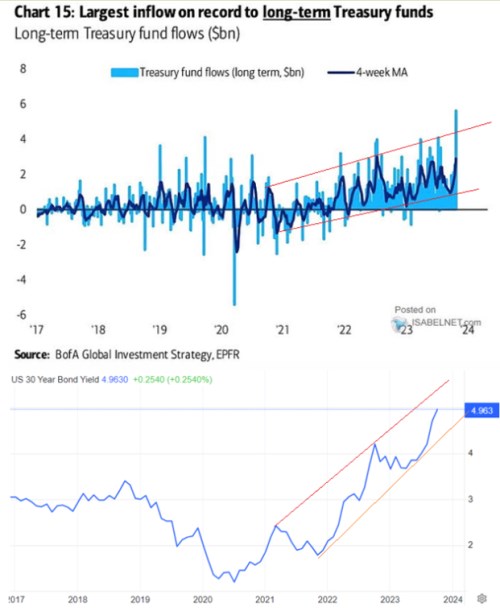

K oné konkurenci pak následující graf, který skutečně ukazuje, že jede v plném proudu – s růstem výnosů je zřejmý příliv kapitálu do dlouhodobějších dluhopisů, který nyní podle BofA dokonce dosahuje historického rekordu:

Zdroj: X