jde docela proti konsenzu a čeká, že již v prvním čtvrtletí příštího roku se růst amerického hospodářství výrazně zvedne. Podíváme se na konkrétní projekce a k tomu přidám pár komentářů směřujících zejména k akciovému trhu.

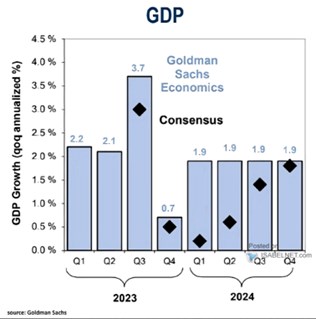

Následující graf ukazuje zmíněné predikce od a k tomu přidává pohled pomyslného konsenzu. V obou případech předpovědi hovoří o znatelném ochlazení tempa růstu v posledním čtvrtletí letošního roku, ale pak se pohledy začnou hodně lišit. Konsenzus totiž vidí další růstové ochlazení v Q1 24 a pak jen postupné nabírání na rychlosti dosahující ke konci příštího roku necelá 2 %. To v GS to vidí na skok, který ekonomiku dostane na stabilní růstovou trajektorii ve výši 1,9 % už v Q2:

Zdroj: X

Ona stabilita na 1,9 % je ve světě predikcí docela unikátní. Dá se na ní dívat třeba tak, že ekonomika se po onom růstovém ochlazení prostě rychle dostane na svůj potenciál a jeho se následně drží. V praxi to může být jinak a neříkám, že takto uvažují v GS. Ale predikovat další cyklus je téměř zbytečné, stačí, že si nejsme úplně jisti ani tím potenciálem. Před rokem 2020 byla v jeho souvislosti ale docela často zmiňována necelá 2 % a to na graf sedí.

Nyní pád souvisejících úvah a tezí: Pokud bychom vycházeli z předpokladu, že výnosy desetiletých vládních dluhopisů se v průměru budou rovnat nominálnímu růstu ekonomiky, můžeme uvedené použít pro nástřel výše výnosů, či naopak implikované inflace. O výnosech se nyní hodně hovoří, protože se pohybují u 5 %. A v uvedené logice by to znamenalo, že trhy počítají s dlouhodobější inflací kolem 3 % (pokud by se ztotožňovaly s odhady reálného růstu kolem 2 %). Pokud věříme v inflaci ve výši 2 %, jsme s výnosy s uvedenými předpoklady na 4 % a současné výnosy vidíme jako příliš vysoké.

U akcií rozhoduje poměr výnosů k očekávanému růstu zisků. Co ten? Dlouhá historie ukazuje, že zisky obchodovaných firem rostly v průměru o 6 % ročně. Nyní podle dat z Yardeni Research analytický konsenzus hovoří o dlouhodobějším růstu zisků ve výši 13,6 %. Zde jde o zisky na akcii, které jsou ovlivněny i změnou počtu akcií na trhu, ale stále jde o číslo vysoce převyšující oněch 6 %. A samozřejmě i 4 – 5 % implikovaných reálným růstem ekonomiky ve výši cca 2 % a inflací 2 – 3 %.

Jinak řečeno, podíl zisků (obchodovaných firem) na celkových příjmech by podle takto nastaveného predikčního celku (13,6 % vs 4 – 6 %) zřejmě neměl klesat, naopak. To po desetiletích jeho strukturálního růstu. Podobné úvahy pak můžeme považovat za finance fiction, ale na druhou stranu je to právě dlouhodobý vývoj, co by mělo z větší části určovat hodnotu akcií. Tedy ne cyklus, včetně toho, zda se tempo růstu zvedne v Q1, či Q2.