V posledních letech se diskutovalo i o tom, zda jsou akcie „inflační“ aktiva. Tedy zda by se jim mělo dařit během období vyšší inflace. Možná je to ale příliš široká a obecná skupina - část trhu se může chovat inflačně, část deflačně. A některá může přichystat překvapení.

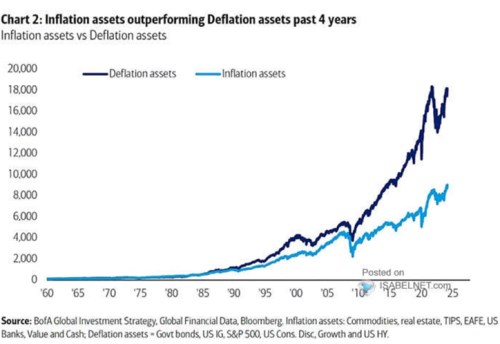

Bank of America v následujícím grafu porovnává výkony tzv. inflačních a deflačních aktiv. Tedy aktiv, která by si měla vést lépe v období vyšších inflačních tlaků a pak těch, kterým by mělo proslívat prostředí opačné - tlaky dezinflační, či dokonce deflační. Takové období se celkem jasně vyprofilovalo po roce 2008. A v grafu také vidíme, že ona deflační aktiva v té době začala rychle získávat náskok před první skupinou.

Do určité míry se o prostředí nízkých inflačních tlakůl dá hovořit i během let před rokem 2008. Pokud bychom k tomu nálepku „deflační“ zmírnili na „nízkoinflační“, dává mysl i vývoj v grafu po cca deset let před rokem 2008. Poslední roky vysoké inflace ale nějaké velké uzavírá mezery neukazují přesto, že inflace je nezvykle vysoko. Deflační aktiva si stále vedou velmi dobře, čímž je vlastně popřena jejich použitá definice.

Zdroj: X

Pokud se podíváme na konkrétní zástupce, tak první skupina zahrnuje aktiva jako komodity, reality, TIPS, hodnotové akcie, americké banky a hotovost. Ve druhé, deflační skupině jsou vládní dluhopisy, dluhopisy korporátní s investičním a neinvestičním ratingem a na akciích sektor zboží dlouhodobé spotřeby a růstové akcie. Právě u nich bych se zastavil. Podle „učebnicového“ pohledu jejich zahrnutí do deflačních aktiv dává smysl. A předpokládám, že i BofA tak učinila na základě citlivosti růstových akcií na pohyb sazeb, respektive výnosů vládních dluhopisů. O co jde?

Představme si, že máme dvě akcie, jedna z nich generuje stabilní dividendu 10 dolarů ročně, požadovaná návratnost je u ní 10 %. Hodnota takové akcie je 100 dolarů (10 děleno 10 %). Druhá akcie má také požadovanou návratnost 10 %, nyní ale vyplácí jen 1 dolar a čeká se, že by měl růst o 9 % ročně. Hodnota takové akcie je také 100 dolarů (1 děleno rozdílem mezi 10 % a 9 %, tedy 1 %). Oněch 10 % požadované návratnosti je přitom tvořeno 5,5 % rizikovou prémií a 4,5 % bezrizikovými výnosy (vládní dluhopisy). Nyní si představme, že výnosy kvůli nižším inflačním tlakům klesnou na 4 %. Co se stane?

Požadovaná návratnost u obou akcií klesne na 9 %. Hodnota obou tak vzroste (očekávané dividendy se nemění). U první akcie ale bude nová hodnota na 105 dolarech, u druhé na 200 dolarech. U ní je tedy hodnota na pohyb sazeb mnohem citlivější a platí to oběma směry (nahoru i dolů). Dá se to obecně popsat tak, že tzv. durace, tedy pomyslné těžiště budoucích dividend, je u růstových akcií (druhá akcie) posunuto více do budoucnosti. A jeho současná hodnota tudíž citlivě reaguje na změnu sazeb, respektive požadované návratnosti.

Pokud tedy sazby klesají, růstové akcie by měly z tohoto vývoje těžit více, než zbytek trhu. A proto by měly být oněmi deflačními aktivy. A naopak by se jim nemělo vést moc dobře v prostředí sazeb rostoucí, což je prostředí vyšších inflačních tlaků. Tento mechanismus byl také často zmiňován v době, kdy Fed a další centrální banky začaly zvyšovat sazby ve snaze otočit vývoj rostoucí inflace.

Růstové akcie také v souladu s uvedeným nějaký čas čelily negativnímu tlaku, ale pak se u nich situace otočila. Přesněji řečeno hlavně u velkých technologií. A důvodem je to, že onen efekt vyšších sazeb začal být několikanásobně vyvažován lepšícím se dlouhodobým růstovým výhledem – umělá inteligence atd. Přesně bychom tedy mohli hovořit o tom, že růstové akcie jsou z „technického“ pohledu stále aktivem deflačním. Ale to nutně neznamená, že si nemohou vést velmi dobře během období vysoké inflace. Zrcadlově to přitom mimochodem platí o zmíněné hodnotě jako aktivu „inflačním“.