Pokud (i) srovnáme historický vývoj amerických valuací s vývojem tamních výnosů dluhopisů a (ii) podíváme se stejnou perspektivou na akcie evropské, zjistíme, že ani u těch druhých se nyní moc nedá hovořit o nějaké valuační umírněnosti. Či dokonce skepsi. Podíváme se dnes na tento příběh a k němu přidáme pohled na valuace amerických sektorů.

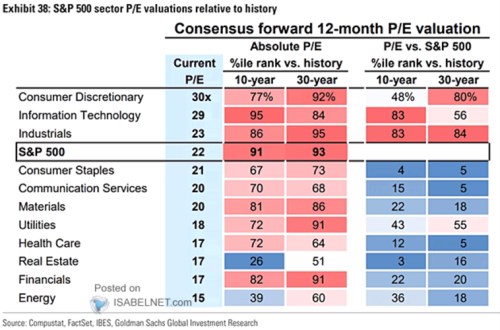

1.Sektory v USA: Tabulka od porovnává valuace sektorů na americkém akciovém trhu. První tři sloupce přímo s jejich historií, druhé dva se zaměřují na valuace relativně k celému trhu (a opět srovnávají s desetiletou a třicetiletou historií). Podle tabulky nyní není poměr cen k ziskům nejvýše u technologií, ale u zboží dlouhodobé spotřeby, nad PE celého trhu je mírně i průmysl. Nejníže se naopak nachází energetika, finance, reality a zdravotní péče. Energetika byla přitom v posledních deseti letech po 60 % času výš, než nyní, za třicet let 40 % času.

Zdroj: X

Poslední dva sloupce pak ukazují, že velká část trhu je relativně k jeho celkovým valuacím „levná“. Není to ale tím, že byla levná svým vlastním PE (první tři sloupce), ale jde o efekt vysokých valuací nejdražších sektorů. Které táhnou nahoru i PE celého trhu a v relativním vyjádření tak zlevňují zbytek.

2. Zbytek světa vs USA – očištěno o vliv bezrizikových sazeb: Ještě bych se dnes i v souvislosti s výše uvedeným vrátil k předchozím dvou úvahám z tohoto týdne, které byly zaměřeny na valuace světových trhů. Včera jsem konkrétně poukazoval na následující: Rozdíl mezi obráceným PE (EP – ziskový výnos) a výnosy desetiletých vládních dluhopisů je v USA nyní u nuly (cca jedna děleno 21 mínus 4,6 %). V Evropě je EP upravené o sektorové váhy (viz včerejší článek) na 6,3 %. Bundy mají výnos na 2,5 %. Pokud budeme počítat s cca 3 % „evropskými“ výnosy pro zohlednění výnosů dalších vládních dluhopisů, onen rozdíl mezi EP a bezrizikovými sazbami v Evropě dosahuje asi 3 %. A podívejme se na následující graf, který ukazuje průběh onoho rozdílu v USA od roku 2000:

Zdroj: X

Z tohoto pohledu jsou na tom tedy nyní evropské akcie podobně, jako ty americké před rokem 2023. Hodně zhruba totiž můžeme říci, že v období 2017 – 2022 měl rozdíl mezi EP a výnosy dluhopisů v USA tendenci vracet se k úrovni 3 %. Předtím to byla pár let spíše úroveň 3,5 %. Celkově přitom šlo o období, kdy se nedalo hovořit o tom, že by v USA vládla nějaká akciová skepse, naopak. Obdobně bych tedy netvrdil, že evropské akcie jsou nyní pod tlakem nějakého pesimismu, „jen“ nedosahují na téměř euforii, ke které se mezitím přesunuly trhy americké.

Co další světové trhy? Jak jsem ukazoval v pondělí, po úpravě na americké váhy sektorů je PE trhů od Japonska, přes EU, UK po Čínu v pozoruhodně úzkém rozmezí mezi 15 – 17. Ziskový výnos se tedy pohybuje mezi 5,8 – 6,5 %. Jenže výnosy dluhopisů se už liší více. Evropu jsme zmínili výše, v UK jsou u 4,5 %, takže onen rozdíl je už docela nízko – optimismus na akciích reflektující rizikové prémie a očekávaný růst zisků v UK je někde mezi Evropou a USA. V Japonsku jsou výnosy dluhopisů zase jen na 1,2 %. Takže rozdíl s EP ukazuje na to, že přes podobné PE na japonském trhu vládne ve srovnání s jinými zeměmi zase valuační umírněnost.