Naše vlastní analýza ukazuje, že investorům do evropských nemovitostí se diverzifikace osvědčila, pokud alokovali své prostředky mezi několik různých trhů a kategorií – ale proč se tento obraz může v příštím hospodářském cyklu změnit?

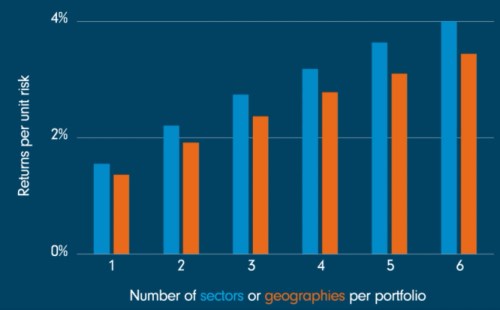

Ukazuje se, že lokalita není jediným faktorem při rozhodování o investování do nemovitostí. Ve Fidelity International porovnáváme profily rizik a výnosů dvou modelů realitních portfolií za posledních 15 let: jednoho, který investuje do různých typů budov, mimo jiné do domů, hotelů, kanceláří a maloobchodních jednotek (modrý "sektorový" sloupec[1]), a druhého, který investuje do aktiv na různých evropských trzích (oranžový sloupec jednotlivých zemí[2]). V obou scénářích analýza zjistila přímou souvislost mezi investováním do více zemí a sektorů a rostoucími výnosy. Jinými slovy, diverzifikace se skutečně vyplatí.

Graf: Srovnání rizik a výnosů portfolií diverzifikovaných podle různých faktorů

Zdroj: Fidelity International, srpen 2023.

Rozložení investic do různých lokalit i kategorií má podle našeho výzkumu tendenci zkvalitňovat profil rizika a výnosu nemovitostí. Náš model však také naznačuje, že v posledních 15 letech nabízí diverzifikace podle odvětví lepší profil rizika a výnosů než diverzifikace geografická.

Částečně je to způsobeno tím, že evropský trh je stále integrovanější – například pokud špatná ekonomická situace poškozuje trh s kancelářemi v Německu, je pravděpodobné, že podobná dynamika se projeví i u kanceláří v Itálii, Francii nebo Norsku.

Významný je také způsob, jakým mohou různé strukturální trendy ovlivnit vyhlídky různých typů budov, což znamená, že portfolio složené ze směsi těchto aktiv může mít lepší profil rizika a výnosu. Covidem vyvolané zpomalení v sektorech kanceláří a hotelů se shodovalo s prudkým nárůstem online nakupování, což zvýšilo hodnotu velkých skladů. Dynamika se liší i v rámci samotných sektorů: ačkoli mnoho maloobchodních prodejců na „high street“ neboli luxusních trzích mělo kvůli covidu potíže, velké obchody pro kutily prodávající zboží, které se příliš nedistribuuje online, mohly zůstat otevřené, což podpořilo výběr nájemného a zvýšilo příjmy vázané na obrat.

Naše vlastní modely jsou založeny na vývoji trhů za posledních 15 let, nicméně během příštího cyklu se může mnohé změnit. Nízké úrokové sazby od globální krize celosvětově stlačily výnosy, a tak jsme porovnáním různých typů evropských modelových portfolií nemovitostí zjistili, že je výhodné diverzifikovat podle sektorů. Během příštího cyklu by se však výkonnost v různých ekonomikách mohla začít ještě více lišit. Již nyní například inflace ve Velké Británii roste rychleji než ve zbytku Evropy, a tak jsme zaznamenali, že tamní trh komerčních nemovitostí se přecenil mnohem rychleji než na zbytku kontinentu.

Za deset let by tak tento graf mohl vypadat zcela jinak a rizikový profil portfolií diverzifikovaných podle geografických oblastí by mohl být výraznější. Prozatím však zůstává klíčovou diverzifikací investování napříč různými sektory.

[1] Pro tento model jsme se zaměřili na investice do rezidenčních sídel, hotelů, kanceláří, maloobchodních jednotek, průmyslových budov a dalších nemovitostí.

[2] Pro tento model jsme se zaměřili na investice ve Velké Británii, Německu, Francii, severských zemích, východní Evropě a jižní Evropě.