Na úvod si dovolím krátkou rekapitulaci toho, co jsme minulý týden slyšeli ze strany zástupců americké centrální banky – tedy subjektu, jemuž v současné době co se týče vlivu na globální ekonomiku a trhy nemůže nikdo sekundovat:

Prezident Federálního rezervního systému ve Filadelfii Charles Plosser minulý týden uvedl, že ještě rozhodně není čas na utahování mimořádně akomodativní měnové politiky Fedu; ten disponuje dostatkem nástrojů na omezení předchozí expanze až bude třeba. Podobný názor ohledně načasování změny kurzu měnové politiky vyslovil také prezident Fedu v Atlantě Dennis Lockhart. Podle něho je pro tuto chvíli je velmi předčasné hovořit o zavádění únikových opatření a je velmi důležité se přesvědčit, že privátní sektor se stabilizuje bez vládních stimulačních opatření.

Oproti tomu guvernér Federálního rezervního systému Kevin Warsh uvedl, že centrální banka by mohla začít zvyšovat úrokové sazby dříve než se předpokládá a že by se mohlo dokonce jednat o agresivní zvýšení. A zvrat v politice úrokových sazeb Fedu přijde zřejmě dříve než to bude s ohledem na ekonomické podmínky zjevně nezbytné. Doslova prohlásil: „Pokud zákonodárci trvají na tom, že budou čekat do té doby, než se úroveň reálné aktivity zjevně a nezpochybnitelně vrátí k normálu – a ekonomika se vrátí k udržitelnému trendovému růstu – bude již téměř jistě pozdě.“

Zdálo by se, že z uvedených prohlášení si vybere každý. Ti, kteří chtějí co největší růst a jsou ochotni riskovat inflaci (tedy přístup „držet nohu na plynu až těsně před zatáčku). I ti, kteří by radši volně přibržďovali, nebo radši dost zabrzdili již nyní, protože je špatně vidět, klouže to, atd. Pokud se ale na problém podíváme ze širší perspektivy, „bouračka“ hrozí tak jako tak. Uvedená prohlášení (a v podstatě i všechna ostatní) se totiž výhradně orientují na dilema inflace – růst. Ekonomika USA (a dá se říci že dnes již to platí globálně) již ale nějaký čas neodráží neadekvátní nabídku peněz růstem cen zboží a služeb, ale růstem cen aktiv. Mohli bychom tak bez nadsázky očekávat, že prohlášení centrálních bankéřů půjde spíše v duchu „akcie jsou nad/podhodnocené, budeme zvyšovat/snižovat“. Může se to zdát jako fi-fi (finance fiction), ale průnik tohoto transmisního kanálu do středněproudého uvažování ekonomů je jednou ze základních podmínek nespálení se - již v blízké budoucnosti.

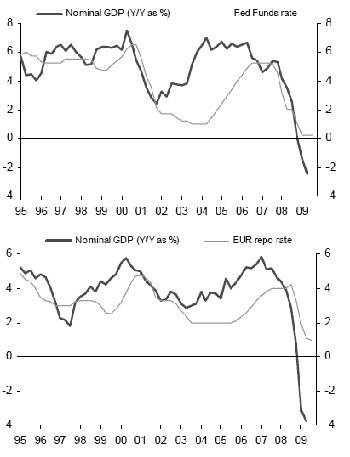

Pro demonstraci se podívejme na následující dva grafy růstu a sazeb v USA a eurozóně:

Zdroj:FED,ECB,Natixis

Z obou je patrný sazbami podporovaný růst, zejména po roce 2002. Tuto podporu jsme si mohli dovolit z hlediska inflace zboží a služeb, na trzích investičních aktiv již ale inflace vesele bujela. Zpočátku prudký růst těchto cen ekonomiku podporoval (zejména přes rozvahy privátních subjektů a přes pocit bohatství), na konci ale byl jen formou přerozdělení bohatství mezi jednotlivými investory doprovázený reálnou škodou v ekonomice.

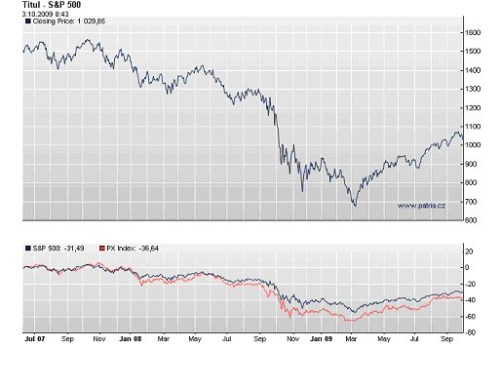

A jak to je konkrétně nyní? Trh je cca 30% pod svým maximem z roku 2007:

Steven Roach, kritizující centrální bankéře za to, že včas nerozpoznali bubliny a drželi kohoutky penězovodů otevřené příliš dlouho, na otázky jak se bublina pozná, odpovídá stylem „prostě se to pozná“. Někdy asi ano, ale zda je současná úroveň trhu již bublinou lze říci těžko. To ale nic nemění na tom, že dávno předtím, než se nadbytek peněz projeví v supermarketu, budou akcie, komodity a další investiční hračky opět v oblacích. Při hovorech centrálních bankéřů bych tedy rád slyšel více o tom, co si myslí o cenách těchto aktiv, než o tom, že produkční mezera je stále velká, tudíž můžeme být v klidu (či opačný názor). Mohly by se tak například věnovat nebezpečí, že peněžní nabídkou nemohou tuto mezeru uzavřít, protože to vždy „bouchne“ dříve, než se to povede, přestože stará dobrá inflace je pod kontrolou.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.