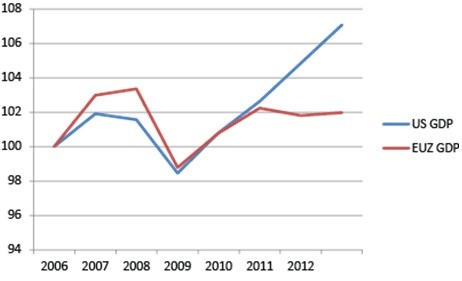

Finanční trhy jsou zdánlivě klidné, neměli bychom si ale nalhávat, že bouře je u konce. Možná stojíme v samém jejím středu. Situaci uklidnil Mario Draghi svým slibem, že euro je nevratným projektem. Síly, které by ho ale nakonec mohly rozbít, zkroceny nejsou. Naopak, jejich intenzita se zvyšuje. Jak ukazuje první graf, recese v eurozóně začala později než v USA, finanční krize začala v USA a pak se teprve rozšířila do eurozóny. Propad produktu je ale větší v eurozóně, zatímco americká ekonomika se dostala na dráhu oživení v roce 2009. Americký produkt se tak nachází o 7 % nad úrovní roku 2012, eurozóna je nad rokem 2006 jen o 2 %.

Zajímavý je pohled na trhy práce. Počáteční růst nezaměstnanosti je v USA větší, a to i přes menší pokles produktu během recese. Může to být odrazem vyšších nákladů spojených s propouštěním zaměstnanců v Evropě. Nezaměstnanost v USA ale začala v roce 2010 klesat, i když pokrok dosažený v roce 2012 byl minimální. Nezaměstnanost v Evropě postupně roste od roku 2008 a nejeví známky obratu. Kontrakce v eurozóně se celkově zdá být silnější, globální krize pro ni představovala permanentnější šok než pro USA. Zdá se tak, že čelíme dalšímu kolu „hystereze“, které je podobné tomu po prvním ropném šoku v roce 1973. Jde o odraz rozdílné ekonomické politiky, kterou eurozóna uplatňuje?

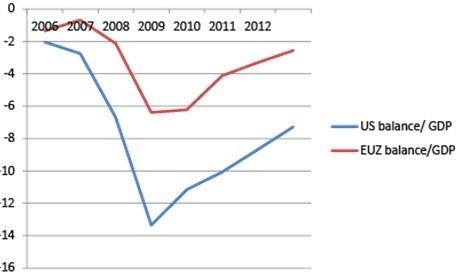

Druhý obrázek ukazuje podíl vládních rozpočtových deficitů k HDP. Tento poměr bychom neměli interpretovat jako indikátor fiskální stimulace, i tak je ale zajímavý. V USA došlo k mnohem většímu růstu deficitů i přesto, že recese byla hlubší v Evropě (došlo k většímu propadu HDP a růstu deficitů v důsledku automatických stabilizátorů). Expanzivní nastavení politiky v eurozóně pak končí už v roce 2009, zatímco rozpočty v USA klesají až od roku 2010. Dluh, který je na počátku v obou ekonomikách na úrovni 70 %, tak v USA roste mnohem rychleji.

Podíváme-li se na monetární politiku, vidíme, že intervence ECB dosahují jen přibližně jedné pětiny velikosti intervencí Fedu, který nakoupil aktiva ve výši asi 20 % HDP.

I s velmi konzervativním předpokladem ohledně fiskálních multiplikátorů lze rozdíl v ekonomické aktivitě v USA a v eurozóně do značné míry vysvětlit rozdílnou fiskální politikou. Nemusíme ani brát do úvahy mnohem méně agresivnější monetární politiku v Evropě. Ta si tedy svoje problémy způsobila sama, i když to neznamená, že může ohrožovat i euro. Ohledně tohoto problému se musíme podívat na asymetrický vývoj v eurozóně. Co se týče HDP, například Itálie se nyní nachází 6 % pod rokem 2006, zatímco Německo 8 % nad ním. Celkově jsou rozdíly mezi vývojem HDP v jednotlivých zemích mnohem větší v eurozóně, než je tomu mezi jednotlivými státy v USA.

Eurozónu totiž postihlo několik šoků, z nichž každý byl specifický pro určitou zemi. V Řecku to byly fiskální problémy a nerovnováha běžného účtu, v Irsku a Španělsku úvěrové bubliny, v Portugalsku a Itálii minimální růst produktivity. Ekonomická politika eurozóny tak zvyšuje inflační tlaky, zároveň ale prohlubuje její „prvotní hřích“ – asymetrii. Jde o vážný problém, protože vytvoření systému transferů je politicky neprůchodné. Dlouhodobý výhled pro přežití eura se tak nezlepšuje, naopak dochází k jeho zhoršení.

Autorem je Paolo Manasse, profesor makroekonomie na University of Bologna.

Zdroj: VOX