Ceny akcií se dostávají na nová maxima, valná část trhu se tak snaží nějak vykoumat, zda se vytvořila bublina, či ne. Mezi největší adepty na ně patří asi právě trhy akcií (pro můj názor viz řadu předchozích článků) a korporátních dluhopisů. Z diskuse a zejména ze suverénních tvrzení o jasných bublinách se ale úplně vytrácí jeden „detail“. Není to tak dávno, co byly za hlavní adeptku na monetární expanzí (údajně) nafouknutou bublinu považovány komodity. Nyní o nich v této souvislosti není ani vidu, ani slechu. Jak to?

Popřemýšlejme nejdříve obecněji o tom, jaký objekt je ideálním nástrojem pro nafukování cenové bubliny – velké odtržení cen od fundamentu. Bude to spíše něco s jasně definovanou hodnotou, nebo něco, kde je prostor pro velkou kreativitu při vymýšlení toho, jakou hodnotu to má? Odpověď je celkem jednoduchá: Bubliny nevznikají u aktiv s jasně definovanou hodnotou, tedy například u bankovek. Nedochází k tomu, že by se na ulicích, či na síti obchodovaly stovky, pětistovky a tisícovky ve spekulaci nad tím, že jejich hodnota v budoucnu poroste. Bubliny bují tam, kde bují představivost, kreativita, nadšení. A není k tomu vůbec třeba nějaké pomoci od centrálních bank (čímž o ní nechci kreslit černobílý obrázek ani jedním směrem). Jeden „laboratorní“ pokus například ukázal, že i u hypotetické akcie s jasně definovanou dividendou se její cena během časově omezeného obchodování na čas úplně odchýlila od fundamentu.

Nyní další otázka: Je lehčí nadefinovat hodnotu u akcií, nebo u komodit? Na mysli mám jejich relativní porovnání. Z něj, myslím, vyplývá, že akcie jsou na tom přece jen lépe. U alespoň trochu zavedených firem, kterých je na trhu naprostá většina, existují určité hranice rozumných odhadů vývoje cash flow a tudíž i toku hotovosti k akcionářům. U komodit nic takového není. Můžeme si hrát s poptávkovými, či nabídkovými vrcholy, či údolími, a tvrdit v podstatě cokoliv. Kreativitě se zde meze nekladou. Pokud jsou tedy na trzích plošně nafukovány bubliny, mělo by to platit zejména na trzích komodit. Následující graf ukazuje vývoj akciového indexu SPX a komoditního indexu CRB:

Pokud souhlasíte s výše uvedeným, asi byste čekali, že komodity jsou vyznačeny zeleně. Ale není tomu tak. Vrcholem si komodity prošly v roce 2011, od té doby následuje cca stagnace. Za posledních 5 let si tak připsaly nějakých 20 %, akcie (SPX) více než pětkrát tolik. Na počátku roku 2014 to vypadalo, že se to bude trochu měnit, ale poslední dva měsíce ukázaly, že alespoň prozatím ne (nemusím tak zde přehodnocovat můj už delší dobu negativní postoj ke komoditám).

Pokud zvážím konkrétní situaci, tak mi chování akcií a komodit na sebe sedí. Ty první si vybraly ne nemožný, ale přece jen dost optimistický scénář „relativně slušný růst/nízké sazby/nízká volatilita/žádní černí opeřenci“. Ty druhé prochází na jedné straně vystřízlivěním z módní vlny, na straně druhé postupným vstřebáváním toho, že v Číně se už dlouho neřeší cyklus, ale hluboké strukturální a hlavně dlouhodobé změny. Výše uvedené se ale týká něčeho jiného: Pokud na globálních trzích hraje rozhodující roli likvidita, nezodpovědné chování centrálních bank, iracionální optimismus a bubliny jsou kam se podíváš, proč nejsou na aktivech nejlehčeji nafukovacích? Možná proto, že fundament má se současným vývojem víc do činění, než se tvrdí. Kloním se stále k této možnosti (i když někdy a někde to už je na hraně).

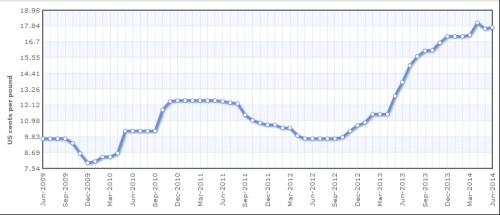

Jedna věc mi však přece jen vrtá hlavou. Možná, že i na komoditách vlastně bublina je, jen ji nevidíme. Stejně jako když oficiální čísla někde ukazují nízkou inflaci, či dokonce deflaci, někteří lidé ale ví, že to je jen trik a ve skutečnosti ceny rostou raketovým tempem. Hledal jsem tedy a ... našel jsem. Následující graf ukazuje vývoj ceny krevet od roku 2009 do dneška (Shrimp, No.1 shell-on headless, 26-30 count per pound, Mexican origin, New York port, US cents per pound).

Zdroj:Indexmundi

Ben Bernanke, jeho nástupkyně a nohsledové z dalších centrálních bank (bezesporu včetně měnových potyček účastnící se ČNB) si tedy pravděpodobně vybírají krutou bublinovou daň i na komoditách. Tedy zatím jen na krevetách, ale to je určitě jen začátek (taková ta první vlaštovka). A bylo by chybou se domnívat, že obětí jejich komplotu je pouze střední třída. Právě vývoj cen krevet ukazuje, že jim není svaté ani ono příjmové „1 %“.