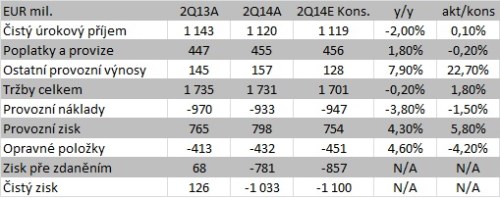

Bankovní skupina vykázala ztrátu ve výši 1,033 mld. EUR za 2Q14 především kvůli odpisům nehmotných aktiv či daňového „štítu“. Provozní zisk však meziročně vzrostl o 4,3 % na 754 mil. EUR, asi 5,8 % nad odhady. O lepší výsledek se postaraly vyšší výnosy z obchodování a nižší provozní náklady. Banka potvrdila svůj výhled, když stále čeká ztrátu 1,4 až 1,6 mld. EUR v letošním roce a ukazatel kapitálové přiměřenosti CET 1 (podle Basel III) 10 % na konci roku. Výsledky celkově hodnotíme jako "mírně pozitivní", neboť odráží stabilní vývoj na provozní úrovni.

Bank- 2Q14 výsledky

Čistý úrokový příjem zaznamenal ve 2Q14 pokles o 2,0 % na 1,12 mld. EUR v souladu s odhady. Banka dále čelí tlaku na úrokovou marži. Ta podle našich odhadů klesla ve 2Q14 na 2,51 % proti 2,63 % na konci loňského roku (2,53 % v 1Q14). Úvěrová aktivita navzdory oživení hospodářského růstu stagnuje (+0,2 % y/y ve 2Q14 po -0,1 % y/y v 1Q14). Pozitivně překvapily výnosy z obchodování, když vzrostly o 20,5 % na 88 mil. EUR při našem odhadu 60 mil. EUR. Provozní náklady byly proti očekávání nižší o 1,5 %, meziročně tedy klesly o 3,8 % na 933 mil. EUR. Provozní zisk tak dosáhl 798 mil. EUR (+4,3 % y/y), 5,8 % nad odhady. Podíl nákladů na výnosech doznal meziročního zlepšení na 53,9 % z 55,9 % před rokem.

Navzdory opatřením banky ze začátku července vzrostly náklady rizika jen o 4,6 % y/y na 432 mil. EUR, nižší o 4,2 % proti očekávání. Podíl krytí úvěrů v selhání vzrostl na 64 % proti 62,4 % v 1Q14 a měl být dále růst. Důvodem je, že větší část očekáváných opravných položek v Rumunsku v celkové výši 400 mil. EUR plynoucí ze snahy Rumunské národní banky o výrazné snížení špatných úvěrů, bude zaúčtována až v 2H14. I to je zřejmě důvod, proč kapitálový ukazatel CET 1 (podle Basel 2,5) vzrostl na 11,7 % z 11,1 % v 1Q14, když ke konci roku by měl podle banky klesnout k 10 % Navíc, dodatečné rizikové náklady v Maďarsku související s novou legislativou týkající se retailových FX úvěrů jsou účtovány v položce „ostatní provozní výsledek“.

Čistá ztráta skupiny dosáhla 1,033 mld. EUR za 2Q14 především kvůli očekáváným odpisům nehmotných aktiv či daňového „štítu“. Výsledky celkově hodnotíme jako "mírně pozitivní", neboť odráží stabilní vývoj na provozní úrovni. Po výsledcích potvrzujeme naši cílovou cenu 20,6 EUR/akcii, doporučení ponecháváme na stupni DRŽET.