Mezi nejtěžší váhy na švýcarském trhu patří farmaceutické společnosti a . V minulém článku této série jsme se věnovali tomu, jaký dopad mělo nedávné kurzové drama na švýcarské akcie. Nástrojem nám byla společnost . Dnes se v tomto duchu podíváme právě na farmacii. Graf ukazuje, že pokud jako standard použijeme akcie , či americký trh (obě tato aktiva měla až do počátku roku 2014 v podstatě stejnou návratnost od roku 2010), Švýcarky si moc dobře nevedou. se k nim v tomto roce nakrátko propadl, pak ale přišel onen kurzový den D:

Zdroj: FT

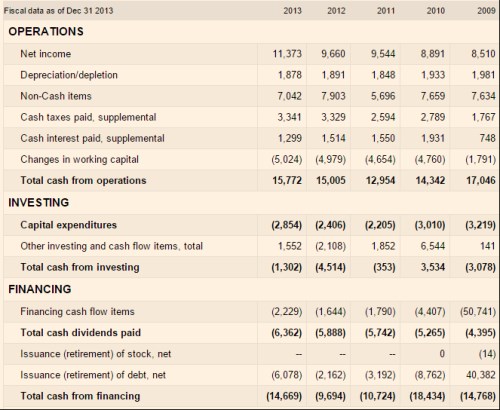

dokázala v posledních pěti letech postupně navyšovat zisky až na 11,3 miliardy franků v roce 2013. Provozní CF vykazuje tvar „U“, v roce 2013 se dostalo na 15,7 miliard franků Investice na úrovni CapEx jsou soustavně hluboko pod provozním CF. To neznamená nic jiného, než že farmaceutické společnosti mají přes všechny problémy nakonec jen příjemné starosti s tím, jak rozdělit hromadu hotovosti mezi akvizice a akcionáře (případně kolik dluhu splatit).

Zdroj: FT

Vezměme u za standard roky 2013 a 2012. CF po CapEx dosahuje cca 13 miliard franků. Z toho dostali akcionáři 5,8 – 6,3 miliard franků, tedy cca polovinu. V roce 2013 šel téměř celý zbytek na splácení dluhu. Rozvaha je ultrasilná, takže pokud této společnosti výrazně neklesne provozní CF, či se nevydá cestou významných akvizic (či syslení hotovosti v rozvaze ještě většího, než bylo to dosavadní), dividendový výhled by měl být velice pozitivní. Betu má na 0,8, kapitalizaci na 220 miliardách franků. Pokud bychom předpokládali, že volné CF je krátkodobě na oněch 12 – 13 miliardách franků, stačí, aby toto CF klesalo (!) o 1,2 % ročně. Pak odpovídá tržní kapitalizace hodnotě vlastního jmění.

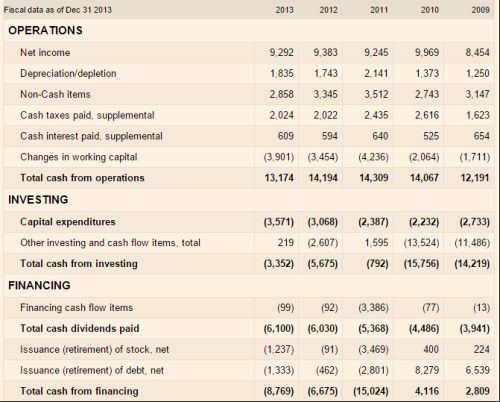

Jak je na tom ? Zde vidíme mnohem stabilnější zisky pohybující se už tři roky něco na 9 miliardami franků. Relativně stabilní je i provozní CF, jen v roce 2013 kleslo pod dříve nastavený standard o něco převyšující 14 miliard franků. A i zde je provozní cash flow více než dostatečné na to, aby pokrylo investice. V roce 2013 tak po CapEx zbylo firmě asi 9,5 miliardy franků, rok předtím 11,1 miliardy franků.

Zdroj: FT

I u Novartisu najdeme extrémně silnou rozvahu, volné CF by tak nemělo významnějším způsobem proudit směrem ke snižování dluhu. Akcionáři z oněch 9,5 miliard franků roku 2013 dostali na dividendách 6,1 miliardy franků (a 1,2 na odkupech). Hotovosti má firma v rozvaze nasyceno dost, takže i zde v principu platí, že pokud nedojde k výraznějšímu zhoršení schopnosti generovat CF, dividendy by měly akcionářům dál dělat radost. Obě společnosti mají nyní dividendový výnos 1,8 – 1,9 % (požadovaná návratnost se přitom pohybuje kolem 4,5 %, takže na růst ceny toho z tohoto pohledu moc nezbývá).

Na začátku jsem zmínil akcie firmy a na konec se k nim ještě vrátím a to v souvislosti se schopností generovat volné CF. Pokud dáme u do poměru provozní CF a investice (CapEx), zjistíme, že firma investuje soustavně asi 17 % provozního CF. U Novartisu se tento poměr v posledních dvou letech pohybuje na 21 – 26 %. A ? Provozní tok hotovosti tohoto giganta dosáhl v roce 2013 17,7 miliard dolarů, v roce předchozím 16,7 miliard dolarů a v roce 2011 dokonce 20,2 miliard dolarů. A investice z toho představovaly jen 8 – 9 %! Samozřejmě, že jen těžko můžeme tvrdit, že čím nižší investice relativně k provoznímu toku hotovosti, tím lépe. Do značné míry se totiž můžeme bavit o tom, zda ve firmě dominuje důraz na krátkodobá čísla a krátkodobou maximalizaci výsledků, či dlouhodobá perspektiva. Zrovna tak mohou mezinárodní srovnávání kazit rozdílné účetní přístupy a pohledy. Ale popsaný rozdíl je přesto pozoruhodný: Pokud jsou švýcarské farmaceutické společnosti stroje na peníze, ta americká je ještě o ligu výše. Ale jen z tohoto pohledu. Co se týče ROE, či ROI, nic zářného nepředvádí (a také ne).

U Novartisu je kapitalizací implikovaný růst o něco výše než u , ale u obou společností se pohybuje na relativně nízkých hodnotách. Zdráhal bych se ale tvrdit, že je to odrazem toho, čím si prošel celý švýcarský trh po kurzovém dramatu. Rychlá kalkulace u Pfizeru totiž ukazuje, že i u této společnosti je trh ohledně dalšího růstu CF poměrně skeptický. Je to tedy zřejmě jiný trh, který se na těchto titulech hlavně podepisuje.