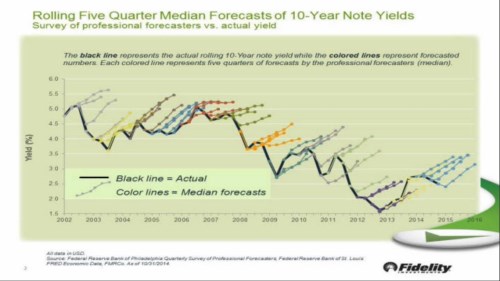

Při pohledu na různá očekávání týkající se vývoje na akciových trzích bychom mohli celkem rychle dojít k závěru, že hledíme na iracionální optimismus. S výjimkou skutečně hlubokých krizí a propadů totiž obvykle vše směřuje nahoru, většina akcií je „buy“, atd. Mohli bychom dlouze rozebírat příčiny, k tomuto tématu se zde ale v úvodu obracím kvůli následujícímu obrázku. Ten ukazuje, jak se vyvíjela očekávání týkající se výnosů dlouhodobých vládních dluhopisů. Jedním směrem česaná vlasatice ukazuje, že predikce na dluhopisovém trhu jsou také velmi, velmi jednoduché – sazby podle nich půjdou téměř bez výjimky vždy nahoru. Trend přitom po celou sledovanou dobu (a dlouho před ní) mířil dolů:

Na dluhopisovém trhu se s tím tedy nemažou podobně, jako my na akciovém. Pozoruhodné ale je, že u dluhopisů se nedá už tak jednoznačně hovořit o univerzálním optimismu. Rostoucí výnosy jsou totiž odrazem lepšícího se výhledu jen na relativně nízkých úrovních (jako v pokrizových letech). Pokud jsou výnosy relativně vysoko a čeká se další růst výnosů, už to nemusí být univerzálně pozitivní zpráva. Celkově každopádně vidíme, že tendence ukazovat jedním směrem není ani zdaleka omezena na trhy akciové.

Současná akciová realita

Nyní už se po úvodním rozehřátí věnujme konkrétnímu vývoji na akciích. Ceny akcií už nějakou dobu rostou na dluh – rostou díky neustále se zvětšující valuaci a stále se čeká na to, kdy tuto štafetu převezmou zisky. To je hlavní sdělení předchozího článku, dnes bych se rád detailněji podíval na to, jak se vyvíjí sektorová zisková očekávání v USA. Tedy na trhu, který je pro domácí investory asi nejzajímavější. A který na rozdíl od DAXu dnes není o moc výše, než v září minulého roku.

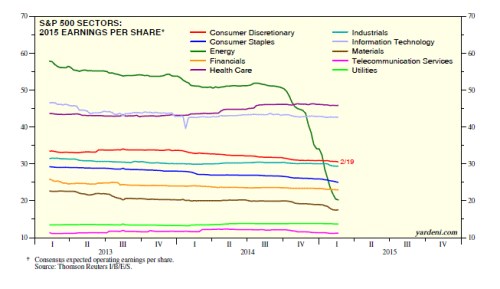

Minule jsme viděli, že očekávané zisky pro rok 2015 klesají v podstatě na všech vyspělých trzích včetně amerických akcií. Není třeba dlouhého koumání, abychom si tento vývoj v USA v poslední době spojili hlavně s vývojem na trhu s ropou a s posilujícím dolarem. Při pohledu na následující obrázek (vývoj očekávaných zisků u jednotlivých odvětví) ale možná přece jen překvapí, jak moc se projevuje vývoj cen ropy na energetice (a následně očekávaných ziscích v celém indexu):

U naprosté většiny odvětví je patrný trendový pokles zisků očekávaných pro tento rok. Nějakých velkých skoků se ale nedohledáme, s výjimkou oné energetiky. Zde se očekávané zisky propadly z více než 50 USD na akcii v první polovině roku 2014 na cca 20 dolarů na akcii! Energetika tvořila na počátku podzimu 2014 necelých 10 % kapitalizace indexu SPX. Šlo tedy o relativně menší odvětví (menší jsou jen materiály, utility a telekomunikace, technologie byly s podílem cca 20 % největší). I tak je ale jasné, že propad očekávaných zisků popsaného rozsahu měl rozhodující dopad i pro celkové zisky všech v indexu zahrnutých firem.

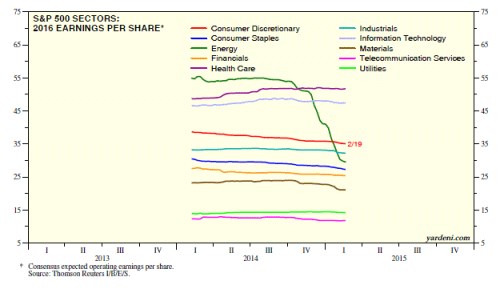

Z hlediska dalšího růstu cen akcií je klíčové, jak se mění zisky meziroční. Nyní tedy zejména očekávané zisky roku 2016 versus popsané očekávané zisky roku 2015. Pan Yardeni se s námi ochotně dělí o obojí, zisky pro rok 2016 jsou v následujícím grafu. U energetiky vidíme, že zisky by podle současných očekávání měly růst z oněch cca 20 dolarů na akcii roku 2015 na cca 30 dolarů na akcii v roce 2016. Bavíme se tedy o cca 50 % zvýšení ziskovosti v tomto sektoru! Pokud by valuace zůstaly stejné, měla by podle tohoto konsenzu přijít velká energetická rally. Nemá ale smysl dlouze rozebírat, že pohledy na další vývoj na trhu s ropou se dost liší – podle jedněch nás čeká další pokles, podle druhých se už komodita odráží ode dna. Díváme se tak typický příklad toho, co jsem popisoval v úvodu?

U technologií se nyní čeká, že zisky roku 2016 dosáhnou necelých 50 dolarů na akcii, pro rok 2015 se čeká necelých 45 dolarů na akcii. Meziroční růst by tedy měl dosáhnout asi 11 %.

Druhým největším sektorem jsou banky a spol. U nich se čeká jen mírný růst zisků na úroveň 25 dolarů na akcii. Pokud tedy má tento sektor cenově růst, musely by mu znatelněji pomoci valuace. Třetí největší kapitalizaci má sektor zdravotní péče. U něj si pozorný čtenář asi povšiml, že se mu očekávání donedávna jako jedinému zlepšovala. Meziroční růst by pak měl nastat z cca 46 na cca 52 dolarů na akcii.

Pokud někoho nezajímají jednotlivé sektory a chce mít jen přehled o celkovém dění, relevantní čísla jsou následující: Pro celý index se nyní pro rok 2015 čekají zisky ve výši 120,58 dolarů na akcii. Pro rok příští to je 136,68 dolarů na akcii. Měly by tedy meziročně růst o 13,3 %. Co to znamená? Pokud by se neměnila valuace, trh by podle těchto očekávání měl růst právě o 13,3 %. Takže to vypadá, že zisky by vlastně i podle umírněnějších očekávání dovedly samy o sobě zajistit rozumnou návratnost.

Možná, že se tu vlastně hlavně celou dobu bavíme o tom slovu „rozumnou“. A o tom, jak moc realistických oněch 13,3 % je, když se oba body (2015 a 2016) pohybují soustavně dolů a energetika by měla ziskovostí růst o 50 %. Pokud věc trochu zjednodušíme, v jednoletém, či dvouletém výhledu bychom se bavili hlavně o tom, zda šejkové povolí a tím dovolí přes energetiku a následně lepší ziskový sentiment americkým akciím růst rychleji. Pokud by ale ceny ropy měly zůstat dlouhodobě nízko, mělo by nás to nakonec odměnit i na akciích slušnějším pozitivním „šokem“. Jinak to celé nedává moc smysl.