Zdá se, že řecká tragédie dokázala mediálně dosti zastínit i blížící se zvedání sazeb v USA. A to už je co říci. Pokud bychom vyloučili sebenaplňující se proroctví, zvednutí sazeb o pár týdnů dříve, či později není zase takový rozdíl (a akcie na něj ani zdaleka nemusí reagovat poklesem). Jenže my naopak žijeme v době sebenaplňujících se proroctví a tudíž je namístě pečlivě zvažovat přínosy a negativa včasného, nebo naopak spíše opožděnějšího zvednutí sazeb. MMF nedávno přišel s hezkou studií zabývající se dopadem různých scénářů a výsledky jsou shrnuty v následujících obrázcích:

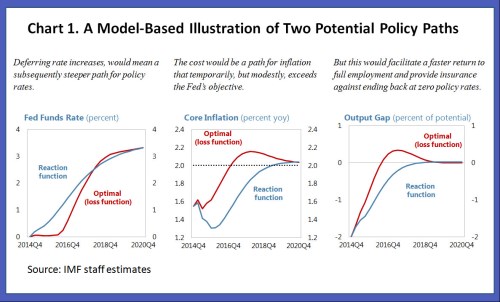

V prvním grafu jsou dva scénáře zvyšování sazeb. Modře je vyznačen scénář, který modeluje vysoce preventivní postup (z hlediska hrozby vyšší inflace). Na konci roku 2015 by podle něj měly být sazby na zhruba 0,5 %, na konci roku 2016 něco nad 1 %. Až na konci roku 2020 by se sazby měly dostat na 3 %. Tou dobou by se měla jádrová inflace dostat velice mírně nad 2 % (druhý graf) a produkční mezera by měla být u nuly až někdy v roce 2018.

Červeně je vyznačen scénář s opožděnějším zvedáním sazeb. Ty jsou drženy u nuly zhruba do poloviny roku 2016 – tedy ještě asi rok. Růst sazeb je pak ale strmější, jádrová inflace se přechodně dostává nad 2 %, produkční mezera se také přechodně dostává do kladných hodnot (tj., produkt je po omezenou dobu nad potenciálem, což souvisí s oněmi inflačními tlaky). Návrat k potenciálu (produkční mezera na nule) je ale v tomto scénáři mnohem rychlejší. Je to déle trvající rychlejší jízda s prudším slábnutím na brzdy, respektive sundáním nohy z plynu.

Čtenář by se v souvislosti s červeným scénářem mohl ptát, proč riskovat a nejít bezpečnější modrou cestou. Takový přístup je ale v současné situaci spíše „bojováním v dávno skončených ekonomických válkách“. Riskováním může trochu paradoxně být naopak modrý scénář, protože deflace, či příliš nízká inflace je nyní stále větší hrozbou, než inflace vysoká. V novém prostředí tak dostává jiný význam i slovo „opatrnost“. Pointou uvedených grafů má být právě to, že pokud se začne monetárně brzdit (méně šlapat na plyn) i znatelně později, pozitiva by celkem výrazně převýšila negativa. Inflace by totiž byla nad cílem jen mírně a po relativně krátkou dobu. Navíc by se samozřejmě snížilo riziko příliš brzkého utažení politiky, které by nakonec mohlo skončit ekonomickým útlumem kombinovaným se sazbami nacházejícími se opět u nuly.

Zastánci fiskální stimulace by pak uvedené grafy mohli interpretovat jako poraženectví a prohru, protože podle nich bylo návratu k potenciálu možno docílit mnohem rychleji. Pokud ale dáme tento pohled stranou, jsou grafy naopak v podstatě velmi optimistické a to v obou verzích. Stále totiž předpokládají návrat k normálu, včetně výše sazeb. To znamená, že na konci celé krizově-pokrizové epopeje by ekonomika rostla v souladu s potenciálem a sazby by byly na úrovni, z které se dá v případě nových problémů relativně slušně stimulovat tradičním snižováním sazeb.

S ohledem na všechny hrozby dlouhodobé stagnace, nové normály, či neutrály a podobné úvahy bychom mohli hovořit snad až o brutálním optimismu. Předpokládám přitom, že uvedené scénáře nepočítají s tím, že by Fed aktivně snižoval svou rozvahu prodejem aktiv a bude probíhat jen snižování pasivní přes končící splatnosti cenných papírů.