Prezident Fiatu John Elkann to podle posledních zpráv z WSJ nevzdává a stále věří ve spojenectví jeho firmy s (konsolidovat se podle něho stejně bude muset celé odvětví). Jak tu na konci května psal kolega Jan Šumbera, „v březnu šéf koncernu Fiat Sergio Marchionne vyzval v emailové korespondenci svůj protějšek v Mary Barru ke spojení ... dostalo se mu ovšem zamítavého postoje ... usilovně proto začal vyhledávat možné alternativní partnery i mimo automobilový průmysl. Mezi ně má patřit mimo jiné například či Tesla“. O Fiatu se každopádně stále hodně mluví a je tudíž určitě namístě podívat se na ně fundamentálnějším drobnohledem.

Na trhu často dochází k tomu, že nějaká firma ohlásí nákup jiné. Akcie akvizičního cíle z toho obvykle těží, u firmy kupující je to většinou složitější. Fiat do tohoto mustru vnáší nový prvek – říkání si o převzetí. Jeho akcie si v posledních pěti letech nevedou nijak zle a to i když odmyslíme od superrally, která nastala v druhé polovině minulého roku:

Zdroj: FT

Jaký je tedy onen fundament? Fiat dovedl zvednout tržby z méně než 40 miliard eur roku 2010 na téměř 100 miliard eur v roce 2014. Zisky jsou znatelně rozkolísanější, ale to nemusí mnoho znamenat, rozhodující je tok hotovosti – viz níže. S návratnostmi měřenými zisky to není nijak zářné, ROI je na 1 % a ROE na 6,9 %:

Zdroj: FT

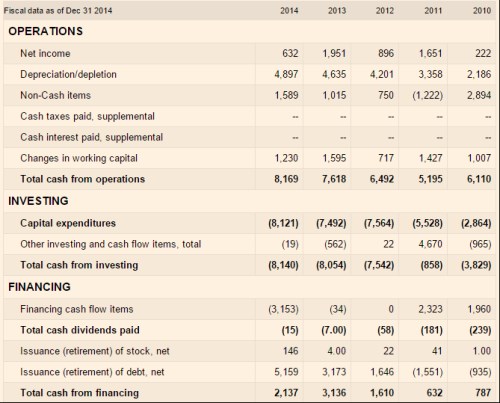

Fiat na tom není bohužel nijak dobře ani z hlediska toku hotovosti. Provozní cash flow sice od roku 2011 poměrně znatelně roste a v roce 2014 se dostalo na 8,1 miliardy eur (všimněme si také znatelného příspěvku pracovního kapitálu). Jenže podobně rostou i investice: Z 5,5 miliard eur v roce 2011 na 8,1 miliardy eur v roce minulém.

Zdroj: FT

Ono to dokonce vypadá, že vedení společnosti se snaží proinvestovat zhruba to, co vydělá. Či možná přesněji řečeno – omezuje investice na to, co vydělá. Každopádně jsme v situaci, kdy na akcionáře a věřitele toho moc nezbývá. Ti první tak dostávají jen symbolické částky, ti druzí neustále refinancují stávající dluh. A dokonce každý rok znatelně přidávají (minulý rok 5,1 miliardy eur) a výsledkem je, že firmě neustále roste už tak dost vysoká zásoba hotovosti. Což je z hlediska korporátních financí zajímavý jev:

Ke konci minulého roku měl Fiat asi 33 miliard eur dlouhodobého dluhu a asi 23 miliard eur hotovosti. Což by stálo za delší analýzu. Nicméně já se zde omezím na konstatování, že pokud ona hotovost negeneruje vyšší návratnost, než jaké jsou sazby u dluhu (zde je na místě marginální pohled na návratnost kapitálu), jde o dost jednoduchý způsob, jak prodělávat peníze. Ospravedlnit by ho šlo snad jen tím, že firma se připravuje na nějakou zajímavou velkoinvestici. Podle výše uvedeného se ale sama snaží o to, aby byla jejím cílem.

Na to, abychom si udělali alespoň jednoduchý odhad hodnoty vlastního jmění společnosti a jejích akcií je potřeba odhadnout volný tok hotovosti, který společnost může generovat pro akcionáře. Jenže jak jsme viděli výše, takový tok hotovosti se v tomto případě zatím nekoná – co je vyděláno, je proinvestováno. Trh se ale evidentně domnívá, že tento model svou hodnotu má, protože kapitalizace Fiatu dosahuje 16,7 miliardy eur.

Beta Fiatu je 2,12. Což je jedna z nejvyšších, kterou jsme tu v našich analýzách měli, a ukazuje, že firma (její akcie) jsou více než dvakrát rizikovější než celý trh. Požadovaná návratnost se tak může pohybovat kolem 15 %. Jaké volné CF by teoreticky takovou kapitalizaci ospravedlnilo? Pokud by dlouhodobě rostlo o 2 %, muselo by nyní dosahovat asi 2,1 miliardy eur. Pokud by rostlo o 4 %, stačilo by nyní 1,7 miliardy eur. Což jsou ale samozřejmě čísla na hony vzdálená tomu, co minulé roky vykreslily ve výkazu cash flow. A v něm je i hodnota úrokových příjmů plynoucích z vysoké zásoby hotovosti. Určitě tak nelze argumentovat, že kapitalizace firmy je v pořádku, protože firma má vysokou zásobu hotovosti. Proti ní totiž stojí dluh, plynou z ní úrokové výnosy a dluh sebou zase nese úrokové náklady a to vše je odraženo ve volném CF (které je zde u nuly).

Přes to všechno můžu investory svým způsobem „uklidnit“. Podobný model je totiž v celém odvětví poměrně běžný. Řada firem investuje to, co vydělá, či dokonce ještě více. Na rozdíl od Fiatu také některé z nich vyplácí velké dividendy, na které si ale samozřejmě při tomto nastavení musí půjčovat, či je financovat ze zásoby hotovosti. Dlouhodobě udržitelné to není. Celé odvětví je už dlouho uzamčeno v nerovnovážné rovnováze dané ostrou konkurencí. Rovnováha je v tom, že investovat to, co se vydělá, lze dělat do nekonečna. Nerovnováha je v tom, že nic nezbývá pro akcionáře, což by samozřejmě mělo být impulsem ke změně. Čímž jsme zpět na začátku – onou změnou by totiž mohla být skutečně jen ona odvětvová konsolidace a Fiat ukazuje směr. Alternativně je možné, že vše nakonec „pořeší“ firmy jako , či , ale to je v současné době stále spíše kombinace finance fiction a science fiction.