Pokud se odtrhneme od čistě fundamentálního pohledu, rychle se dostaneme k tomu, že na trzích se vlastně neustále řeší, co si myslí ostatní. Vidíme to jasně během výsledkových období: Klíčové nejsou ani tak výsledky samy o sobě, ale to, jestli jsou nad, nebo pod očekáváními. Pokud nás tyto hry nebaví, máme vždy možnost se zase rychle vrátit k onomu fundamentu s vírou, že ten přece musí nakonec být tím podstatným. Tuto možnost doporučuji, i když občas si život na trzích můžeme okořenit i pasivní účastí na očekávacích rituálních tancích. Jako právě nyní.

Evropa a Fed jako nezajímavá témata

První obrázek ukazuje výsledky průzkumu od . Jde o odpovědi na otázku „co je pro trhy v následujícím roce největším rizikem“. V čase se názory na největší hrozby dost mění a nyní se zdá, že v popředí stojí obavy ze slabosti EM trhů a hlavně Číny (žlutě). Za nimi je slabý růst vyspělých ekonomik (fialově) a geopolitika. Ta přitom není dlouhodobě žádným rizikovým otloukánkem – ke konci roku 2013 a na počátku roku 2014 dokonce obavám naprosto dominovala. Jinak řečeno, úvahy o tom, kdo na světě koho ohrožuje, kdo na koho útočí, kdo se brání, či se nechce bránit, kdo kam migruje a podobně není radno ignorovat.

Bráno od konce se nyní zdá, že ekonomický vývoj v eurozóně v podstatě nikoho nezajímá (červený sloupec). Podobně je tomu se zvedáním sazeb v USA (modře) a se slábnoucím ukotvením inflačních očekávání (zeleně). Někde uprostřed naléhavosti obav pak stojí tolik diskutovaná a zároveň dezinterpretovaná „likvidita“.

Zdroj: FT

Na jednom konci spektra tedy stojí eurozóna a Fed, na druhém rozvíjející se trhy. Takové pořadí může být na první pohled trochu překvapivé – minimálně s ohledem na to, kolik mediální a analytické pozornosti je věnováno tomu, zda Fed zvedne sazby o pár týdnů, dnů či hodin dříve, či později. Navíc se obecně pracuje s představou, že čím dříve, tím hůře, což je na hlavu postavená myšlenka. Ultranízké sazby jsou přece reakcí na hodně slabou ekonomiku a jejich zvednutí by mělo jít ruku v ruce s uzdravující se ekonomikou. To znamená, že v principu bychom si vyšší sazby měli přát co nejdříve. Či lépe řečeno, o sazbách bychom neměli moc hovořit, klíčová je reálná ekonomika.

Ono spektrum očekávaných hrozeb pak jasně ukazuje ještě jednu důležitou věc: Trhy v podstatě správně nezajímá to, zda se sazby zvednou o pár bazických bodů o pár týdnů dříve, či později. Pokud přijde ve správnou dobu (viz výše), bude přímý dopad na americké a vyspělé trhy omezený, či žádný. Úplně něco jiného je ale dopad na rozvíjející se ekonomiky, náklad financování jejich firem a vlád a dostupnost likvidity. Čímž se okamžitě dostáváme na opačné spektrum největších obav – k těm nejvyšším! Jinak řečeno, nejnižší a nejvyšší obavy vyjadřované v současné době investory jsou spolu úzce propojeny. Hovoříme-li o jednom, alespoň implicitně hovoříme o druhém.

V Číně je možné cokoliv

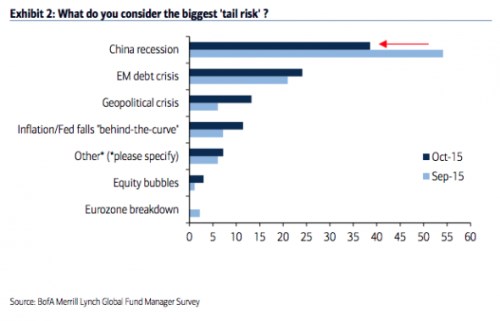

Podívejme se ještě na podobný průzkum od BofA. I podle něj jsou největší hrozbou problémy v Číně a na EM. A i zde je možnost geopolitické krize na třetím místě, zatímco o eurozónu se v podstatě nikdo nezajímá. Což je na jednu stranu dobře, protože je to známka uklidnění situace na našem kontinentu a při troše štěstí se o nás dál nikdo zajímat nebude. Nebezpečí hrozí v tom smyslu, že se pod dojmem relativního klidu opět rozezní politické hlasy z Bruselu, či ECB (ale to už snad ne), že problémy byly vyřešeny a evropskou ekonomiku už čekají jen lepší zítřky.

Zdroj: FTAlphaville

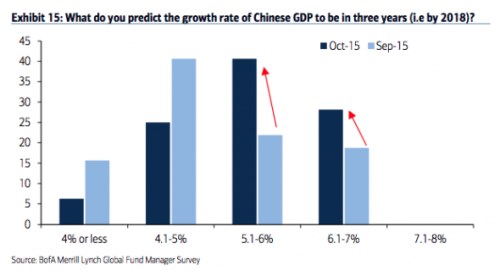

Pokud se tedy všechny zraky upírají na Čínu, jaký by měl být růst její ekonomiky v následujících několika letech? Ústa s těmi zraky spojená podle BofA nyní tvrdí, že by se měl pohybovat mezi 5 – 6 % (celých 40 % dotazovaných). Zhruba stejný podíl dotazovaných (25 – 30 %) se pak domnívá, že růst bude mezi 6 – 7 %, či jen mezi 4 – 5 %. Tomu, že by růst klesl pod 4 % věří jen asi 5 % investorů. I to je moc, protože oficiální (!) čísla pod 4 % téměř určitě neklesnou. Jinak je ale rozptyl slušný a ukazuje, jaká míra nejistoty ohledně dalšího vývoj v Číně panuje.

Zdroj: FTAlphaville

Shrnuto a podtrženo: Evropa nyní v podstatě nikoho nezajímá, to samé platí o Fedu. Ale vše se mění ve chvíli, kdy začneme uvažovat o tom, jaký dopad budou mít jeho kroky na EM. Ty totiž stojí v samém popředí zájmu trhů a právem. V neposlední řadě jsou pak trhy už delší dobu citlivé na geopolitický vývoj. A jeho vliv jde pravděpodobně daleko za přímé vazby typu tenze na Blízkém východě – cena ropy.