Akciím společnosti Ferrari, na které jsme se zde dívali v předchozím příspěvku, se na svém blogu před časem věnoval i valuační „guru“ Aswath Damodaran. Občas dostávám dotazy od čtenářů týkající se metodologie používané při mých valuačních úvahách. Nebude tedy snad na škodu, když spojím příjemné s užitečným – krátce jí zde popíšu a srovnám jí s postupem (a konkrétními výsledky) profesora Damodarana.

Ferrari o 60 % předražené

Pan Damodaran dochází ohledně automobilového průmyslu k podobným závěrům, jako já zde na základě řady analýz konkrétních firem z odvětví. Hovořím zejména o destrukci hodnoty, která v něm probíhá. Přesněji řečeno bychom to ale měli nazývat transferem hodnoty od akcionářů směrem k zákazníkům. S trochou nadsázky jsou automobilky těmi největšími dotačními agenturami na světě a v podstatě se to o nich neví.

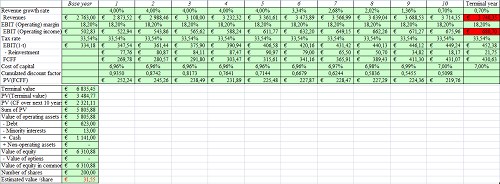

Podle profesora můžeme u Ferrari uvažovat o dvou hlavních valuačních příbězích: status quo, nebo snaha o zvýšený růst přes rozšíření výroby na levnější modely. Druhá varianta je podle mne jen málo pravděpodobná, věnujme se tedy té první. Damodaranův model shrnuje následující tabulka, hlavní body jsou následující:

--Celý model je postaven na odhadu volného toku hotovosti na celou společnost, od jeho současné hodnoty (tj., hodnoty společnosti) je pak odečítán dluh a tím získáme odhad hodnoty vlastního jmění.

--Růst tržeb se drží na 4 % a pak klesá až k 0,7 %.

--Marže na úrovni provozního zisku se drží na 18,2 %, stabilní je i efektivní daňová sazba.

--Investice kopírují vývoj tržeb a ke konci projektovaného období tak klesají s tím, jak klesá růst tržeb.

--Volné cash flow na celou firmu FCFF roste z 270 milionů eur na 430 milionů eur v roce 2027.

--Náklad kapitálu se pohybuje na necelých 7 % (bezrizikový výnos 0,7 %, riziková prémie trhu 7,33 %, beta 0,92).

Zdroj: Blog Aswatha Damodarana

Hodnota celé společnosti, respektive jejích provozních aktiv, je s popsanými předpoklady 5,8 miliard eur. Pokud od ní odečteme (úročené) dluhy a přičteme hotovost, zjistíme, že hodnota vlastního jmění vychází na 6,3 miliard eur. A to vše znamená, že odhad vnitřní hodnoty akcií automobilky se pohybuje na 31,55 eurech, tedy cca 34 dolarech. Což určitě není dobrá zpráva pro ty, kteří se účastnili IPO a ani pro ty, kteří akcii stále vlastní. Cena se totiž pohybuje kolem 54 dolarů, tedy téměř o 60 % výše, než je prezentovaný odhad!

Bezesporu tu je řada předpokladů a úvah, nad kterými bychom se mohli poměrně dlouze bavit. Do popředí vystupuje zejména vysoká riziková prémie akciového trhu, naopak dost nízký bezrizikový výnos (a následně hodně nízký terminální růst, který je evidentně nastaven na výši bezrizikového výnosu). Kapitola sama o sobě jsou (čisté) investice, které zde jsou řešeny plošně na základě toho, jakou část tržeb firma v minulých letech musela ve firmě nechávat. Ale z hlediska rychlé valuace je to celkem elegantní řešení. Rád bych se ale podržel jádra věci: Použit je přístup, kdy je odhadnuto volné cash flow na celou společnost, z něj hodnota celé firmy, z ní hodnota vlastního jmění. A to vše při zmíněných vstupech indikuje, že Ferrari je na trhu masivně přeplaceno.

Alternativy a principy

Jak implikuje výše uvedené, při fundamentální analýze a valuaci firem nás v první řadě zajímá, jaký je volný tok hotovosti, který firma generuje. „Volný“ implikuje, že už z něj nemusí být placeno nic, co je potřeba k provozu – různé investice, provozní výdaje, popř. další položky.

--Pokud hovoříme o volném toku hotovosti na firmu FCFF (spíše bychom tomu ale měli říkat „z firmy“, či „na kapitál“), jde o cash flow, z kterého mohou být uspokojovány nároky a potřeby věřitelů a akcionářů.

--Pokud jde o volné cash flow na vlastní jmění, jde o tok hotovosti, který je k dispozici už jen akcionářům. V principu je tedy FCFE dáno tím, jaké je FCFF a jaké jsou splátky, či navyšování dluhu. V praxi se ale FCFF počítá tak, aby odpovídalo kalkulaci nákladu kapitálu (WACC) a můstků mezi ním a FCFE je tedy více. Na principu to ale nic nemění.

Výše uvedená Damodaranova kalkulace tedy používá FCFF, z nějž následně odvozuje hodnotu celé společnosti a po odečtení hodnoty dluhu zbývá hodnota vlastního jmění (a akcie). Výhoda tohoto přístupu je v tom, že se v jeho rámci dají lépe dělat různá zjednodušení (což se ale může stát i záporem). Nevýhoda je v tom, že nevidíme, kolik hotovosti firma skutečně generuje pro akcionáře. Já ve svých úvahách i z tohoto důvodu radši používám FCFE.

Protože se většinou díváme na stabilní a finančně zdravé a svým způsobem dokonce „optimalizované“ firmy a rozvahy, předpokládám většinou, že dluh se nehýbe. To, co vydělá firma, je tedy k dispozici akcionářům. Jinak řečeno, pokud od provozního toku hotovosti odečteme investice do výrobních aktiv (CapEx) a nedochází k pohybu dluhu, je zbylá částka volným tokem hotovosti pro akcionáře. To znamená, že může být vyplacena na dividendách, odkupech, či hromaděna v rozvaze, či použita na akvizice (s předpokladem, že pak budou peníze odpovídajícím způsobem zhodnoceny a akcionářům vyplaceny později).

Ve svých úvahách se pan nesnažím odhadnout, jak bude FCFE růst, abych následně spočítal jeho současnou hodnotu. Zaměřuji se naopak na to, jakého růstu by toto cash flow muselo dosáhnout, aby „ospravedlnilo“ současnou kapitalizaci. Pokud je tento trem implikovaný růst s ohledem na ekonomiku/odvětví/firmu vysoko, akcie je předražená a naopak. K tomu všemu je potřeba určit také požadovanou návratnost, kterou odvozuji na základě běžného modelu CAPM. Zde rozhodující roli hraje ukazatel beta – jde o citlivost akcie na pohyb celého trhu (citlivky mají betu vyšší než 1, necitlivky menší než 1, data beru z FT). Rád zodpovím případné další dotazy.

Já jsem pak ohledně akcií Ferrari dospěl k názoru, že současnou cenu na trhu by mohlo ospravedlnit pouze to, pokud by dosavadní letošní výsledky firmy (které vyznívají velmi dobře) byly dobrým ukazatelem věcí příštích. Jinak je vzpínající se kůň skutečně hodně předražen. Podotýkám, že pan Damodaran své odhady prováděl ještě před IPO.