Jedním z nejsledovanějších cyklických ukazatelů na trhu může být tzv. ISM index výrobního sektoru. Má to své oprávnění? A co může tento index spolu s akciovým trhem dohromady říkat o strukturálních změnách?

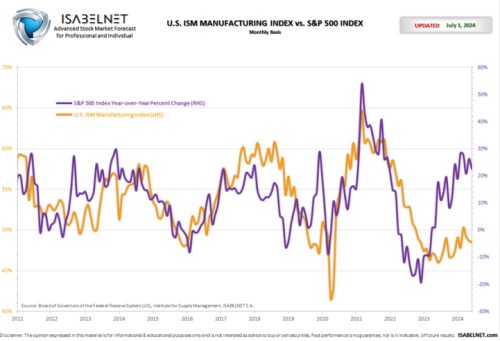

Odpověď na podobné otázky může nabídnout následující graf. Srovnává právě zmíněný ISM index a vývoj na akciovém trhu. Konkrétně jeho meziroční změny. Korelace tu je celkově znatelná, při bližším pohledu by se ale dalo docela pochybovat o tom, že ISM funguje jako nějaký silný vedoucí indikátor. Spíše se mi zdá, že změna v návratnosti akciového trhu má tendenci o něco předbíhat ISM.

Zdroj: X

Cyklické chování ISM a akcií by si možná zasloužilo detailnější statistickou analýzu, co je ale zřejmé i bez ní, je mezera, která se začala tvořit od roku 2023. Na přelomu let 2022/23 se akcie odrážely svou roční návratností ode dna, zatímco ISM si na něj ještě chvíli počkal. A to dalo základ oné mezeře, která se od té doby stále rozšiřuje. Z cyklického pohledu bychom to interpretovali tak, že akcie věří na mnohem větší boom, než by naznačovaly indexy ISM. Jenže ono tu zřejmě nejde jen o cyklus.

Je zřejmé, že akciový trh táhne již nějakou dobu nahoru řada vizí a tezí spojených s novými technologiemi. Často zahrnovanými do, možná trochu zavádějícího, výrazu umělá inteligence. Míru toho, jak tento faktor akcie ovlivňuje, můžeme odhadovat mnoha způsoby. Třeba přes valuace: Pokud bychom brali v úvahu poměry cen a zisků, tak ty jsou nyní u „forward PE“ asi 30 % nad historickým standardem. Ale poměr cen k volnému toku hotovosti jen necelých 10 % nad průměrem*. Dá se přitom lehce tvrdit, že jde o měřítko relevantnější (viz i některé mé články, kde se této mezeře věnuji detailně).

Dnešní graf poskytuje alternativní možnost jak nějak hrubě odhadnout vliv možných strukturálních změn na akcie. Prostě tím, jak moc se fialová křivka v grafu vzdálila od žluté, které se doposud „cyklicky“ držela. Jde samozřejmě o hrubé zjednodušení, ale podle žluté křivky by nyní akcie měly být se svou roční návratností tak maximálně na červené nule. To znamená, že by rok „cyklicky“ stagnovaly namísto více než 20% posílení. Vypovídající schopnost této úvahy mimo jiné narušuje to, že doposud celkem vzorně fungujících korelací se v posledních letech rozpadlo hodně. A asi nejen kvůli vizím nových technologií.

*V historickém srovnávání valuací bychom mohli věnovat pozornost i změnám ve výši bezrizikových sazeb. A násobky o efekt sazeb očišťovat. Jenže i ty mohou být ovlivněny strukturálními změnami – například pozitivní nabídkové šoky mohou táhnout reálný růst nahoru, ale zároveň vytvářet dezinflační prostředí a tudíž sazby tlačit dolů. Výsledkem mohou být z historického pohledu vysoké valuace a nemá moc smysl se u nich snažit izolovat efekt sazeb. Právě proto, že i ony jsou ovlivněny tím, co se děje. Nebo se očekává.