Dnes se podíváme na predikce týkající se vývoje rozvah americké centrální banky, ECB, BoJ a pár dalších. Co by mohl jejich další pokles znamenat pro trhy?

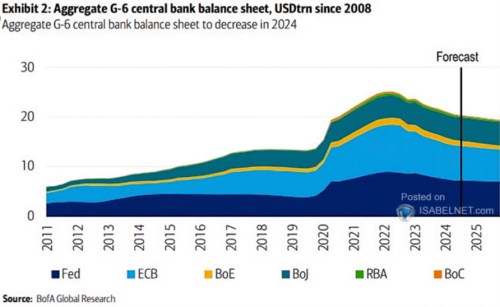

Následující graf ukazuje historický vývoj rozvah hlavních centrálních bank a zmíněné predikce od . Vidíme tu období kvantitativního uvolňování nastartovaného po roce 2009, kdy tyto banky nakupovaly aktiva na finančních trzích a zvyšovaly své rozvahy. Ke jejich stabilizaci, či mírnému poklesu začalo docházet po roce 2018, vše ale změnil turbulentní vývoj roku 2020. Další obrat směrem dolů přichází v roce 2022, s krátkým hupem nahoru v době bankovní minikrize v USA. Podle predikcí BofA by přitom dosavadní pokles měl pokračovat, ale jeho tempo by se mělo o něco snížit.

Zdroj: X

Občas tu zmiňuji, že když už se hovoří o dopadu likvidity na trhy, mělo by se v první řadě pracovat s nějakou smysluplnou definicí této likvidity. Tento výraz totiž může znamenat fůru věcí a tudíž také fůru věcí implikovat z hlediska dalšího vývoje na trzích. Zářným příkladem je právě vývoj rozvah centrálních bank. Obrázek na první pohled více interpretací nenabízí. Ale ve skutečnosti záleží na tom, zda uvažujeme o vlivu celkové velikosti rozvahy, nebo vlivu její změny. Jde o klasický rozdíl mezi zásobou a tokem. Točící se kolem toho, zda v dané situaci záleží více na celkovém množství vody v rybníce, nebo na tom, zda do něj voda přitéká, či z něj odtéká.

V uvedené souvislosti zmíním dvě studie. V „Quantifying Stock and Flow Effects of QE“ z roku 2021 pan Sudo a pan Tanaka tvrdí, že na trhu japonských vládních dluhopisů hrál významnější roli efekt zásoby. Tedy ne tolik to, jak se zrovna měnila rozvaha BoJ, ale její celková velikost. Jenže pak je tu třeba analýza . V ní ekonomové této banky tvrdili, že nejvýznamnější pro trhy může být tzv. impuls ze strany rozvahy centrální banky. Tedy ne velikost rozvahy, dokonce ne ani výše aktuálních nákupů, či prodejů, ale změna těchto nákupů.

Podle japonské studie by tedy rozhodovalo, kolik vody je v rybníce. Z tohoto pohledu by se tedy dalo říci, že v roce letošním i příštím bude „likvidita“ na trhy působit stále stimulačně. Když tedy vezmeme v úvahu, že v roce 2025 by podle predikcí BofA měly být výše rozvah centrálních bank hodně zhruba na růstovém trendu nastaveném před rokem 2020. Pokud bychom ale přijali logiku , tak rozhoduje tok a to ještě jeho charakteristika. Centrální banky přitom nyní svá aktiva snižují, takže tato „likvidita“ by měla trhy brzdit. Jak moc pak záleží na tom, jakým tempem se prodeje zrovna mění. Predikce BofA by implikovaly, že v příštím roce by tato brzda měla o něco polevit, protože rozvahy nebudou klesat takovým tempem.

Moc jasnou dopověď tedy ani takové studie nepřináší. Já bych tíhnul k tomu, že rozhodující bude nyní naplňování vizí a příběhů točících se kolem AI. Tedy fundament. Pokud likvidita jako hlavní příběh z trhů úplně zmizí, nebude to žádná škoda. To samé ale platí o sazbách.