Společnost není třeba dlouze představovat. Její akcie je široce sledovaným titulem, před několika dny se pozornost na ní upírala s ještě větším zájmem, protože její finanční ředitel „dal do placu“ pár úvah o tom, že by firma chtěla vracet více hodnoty akcionářům. Mělo by se tak stát buď přes vyšší dividendy, či přes odkupy. První možnost by nastala, pokud by vedení společnosti bylo přesvědčeno, že vyšší dividenda je udržitelná přes všechny fáze ekonomického cyklu.

Vracení peněz akcionářům v případě, že firma pro ně nemá lepší využití, je jistě správná věc. Naprosto klíčovou roli zde hraje to, zda firma nějaké peníze pro rozdělení skutečně má. Může se to zdát jako triviální poznámka, ale už jsem zde poukazoval na nejednu společnost, která vrací peníze, které v podstatě nemá. Většinou to znamená, že se kvůli dividendám, či odkupům příliš zadlužuje. Nechce totiž zklamat investory natěšené na dividendy, ale jediné, čeho dosáhne, je ještě větší zklamání v budoucnu.

Na první pohled se zdá, že by mohl akcionářům něco přidat

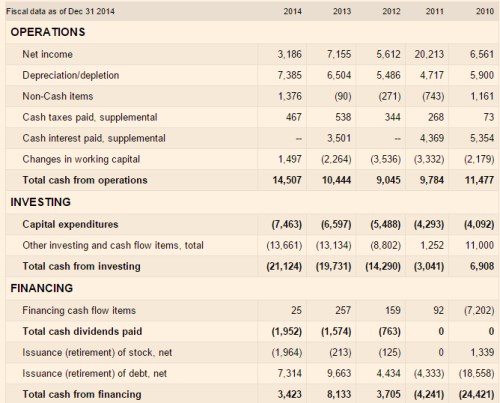

Jak je na tom ? Automobilky jsou jako celek z hlediska generování volné hotovosti dost problematickým odvětvím (viz mé předchozí úvahy zaměřené na řadu těchto firem). by tak musel být svým způsobem výjimkou. Nechoďme tak kolem horké kaše a podívejme se hned na jeho tok hotovosti:

Zdroj: FT

Ford dokázal v roce 2014 výrazně zvýšit své provozní cash flow, hodně mu k tomu pomohl vývoj v oblasti pracovního kapitálu. Ten na rozdíl od minulých let k hotovosti přidával, namísto toho, aby jí ubíral. To je hezké, nelze ale pravděpodobně čekat, že by šlo o dlouhodobý trend.

CapEx firmy je už řadu let hluboko pod provozním cash flow, i když soustavně roste. Po CapEx tak firma v minulém roce vydělala asi 7 miliard dolarů (asi 3,5 miliardy dolarů pokud eliminujeme efekt pracovního kapitálu), v roce 2013 necelé 3 miliardy dolarů, v roce 2012 asi 4,5 miliardy dolarů. Dividendy dosáhly v minulém roce necelé 2 miliardy dolarů a firma skoupila akcie za necelé 2 miliardy dolarů. Celkově tedy necelé 4 miliardy dolarů a to je zhruba tak na úrovni „standardního“ cash flow po CapEx z minulých let.

Hluboko v záporu po celkových investicích

Pokud se podíváme na celkové investice, obrázek se ještě mění. Tyto investice v roce 2014 dosáhly 21,1 miliard dolarů, v roce předchozím 19,7 miliard dolarů. tedy celkově investoval výrazně více, než kolik vydělal na svém provozu (platilo to i v roce 2012). Jinak řečeno, Fordu pro akcionáře a věřitele nezbývalo v posledních třech letech vůbec nic, naopak si u věřitelů o peníze musel říkat. Konkrétní situace byla taková, že výrazně navyšoval své zadlužení (o 7,3 miliard dolarů v minulém roce). Jak ale bylo uvedeno, akcionářům peníze neupřel, naopak.

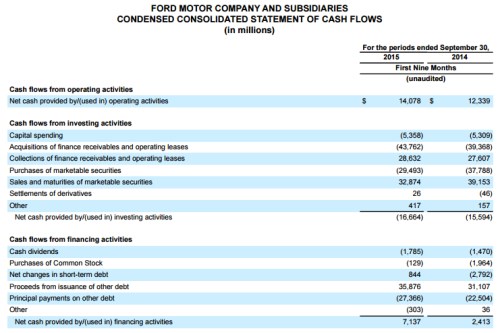

Co říkají letošní čísla? V prvních devíti měsících letošního roku dokázala slušně navýšit provozní tok hotovosti na 14 miliard dolarů. CapEx se meziročně v podstatě neměnil a držel se na 5,3 miliardách dolarů. Ostatní investice jsou ale opět vysoké a po celkových investicích je firma opět hluboko v záporu:

Zdroj: 10-q

Z výše uvedeného detailnějšího rozdělení ostatních investic vidíme, že do nich počítá i pohledávky související s financováním a leasingem (a prodej a nákup cenných papírů). Do nekonečna tyto investice růst nemůžou, ale v současné době firmě odčerpávají velkou část cash flow. A výsledek je jasný: Pokud chce vyplácet velké částky akcionářům, musí si na to půjčovat. Čímž se dostáváme k poslednímu klíčovému bodu: Jakou má firma dluhovou kapacitu?

Dluhy to začíná a končí

Celkový dlouhodobý dluh včetně jeho části, která je splatná následující rok, dosahují nyní asi 95 miliard dolarů (ke Q3 2015). Hotovost je na 14,5 miliardách dolarů a čistý dluh by se tak měl pohybovat kolem 80 miliard dolarů. EBITDA roku 2014 dosáhla necelých 11 miliard dolarů. To znamená, že poměr takto počítaného čistého dluhu k EBITDA by se pohyboval na více než sedmi! Jde o velmi zjednodušenou kalkulaci, ale spolu s absolutním vývojem dluhu ukazuje, že nemá zrovna konzervativní kapitálovou strukturu. Pro srovnání: má poměr čistého dluhu k EBITDA blízko 4, blízko třem.

Já mám sám pro sebe jasno: by určitě neměl navyšovat výplatu akcionářům do doby, kdy se výrazně a udržitelně nezlepší jeho provozní tok hotovosti a/nebo neklesnou jeho investice. Pokud by měl nyní přikročit k nějaké změně, měla by být opačným směrem – tedy k posílení rozvahy. Situace v automobilovém sektoru se jen tak nezmění, firmy se budou dál dusit navzájem a zůstanou ty s nejsilnějšími rozvahami. Nebo ty s vládami, které jim rozvahy v případě nutnosti vždy posílí. Ale to už je jiná diskuse.

Mýtus vyššího EPS

Na závěr si dovolím ještě obecnou poznámku: I v souvislosti s možnými odkupy u Fordu se znovu objevují úvahy nad tím, jak odkupy údajně vytváří hodnotu, protože zvyšují EPS. Šlo by o unikátní oběd zadarmo, který ale přirozeně neexistuje. Odkupy sice sníží počet akcií a tudíž při nezměněných ziscích zvýší zisk na akcii. Ve stejnou dobu ale zvyšují rizikovost akcií a tudíž požadovanou návratnost. Dostáváme se tak jen ze situace „nižší EPS – nižší požadovaná návratnost“ do situace „vyšší EPS – vyšší požadovaná návratnost“. A celkový efekt tohoto finančního inženýrství může být dost dobře i negativní. Pravděpodobnost takového vývoje je pak vyšší u zadluženějších firem, čímž se dostáváme zpět k výše uvedenému.