v posledních třech letech své akcionáře moc nepotěšil (viz předchozí příspěvek), ale stále je na tom dost dobře ve srovnání s jiným e-obchodníkem, respektive slevovým portálem jménem . Jeho akcie totiž v roce 2014 odepsaly 33 %, v roce 2015 51 % a za posledních 12 měsíců odepisují asi 40 %:

Zdroj: FT

Má cenu se takovému titulu vůbec věnovat? Pokud někomu sedí honění trendů, výše uvedené je pro něj jasnou známkou toho, že ne. Pokud někdo rád hledá skryté hodnoty a nebojí se jít „kontra“, hledá právě takové tituly jako je . Jenže pak se musí pečlivě podívat na jejich fundament a to z části učiníme i my nyní.

Tržby v posledních pěti letech rostly, ale v roce 2015 už jen velmi mírně a podobný vývoj se čeká i v následujících dvou letech. Podle očekávání by se firma měla letos dostat do ztráty, v roce příštím už by měla být v černých číslech. Jak je to ale se skutečnou schopností vydělávat peníze?

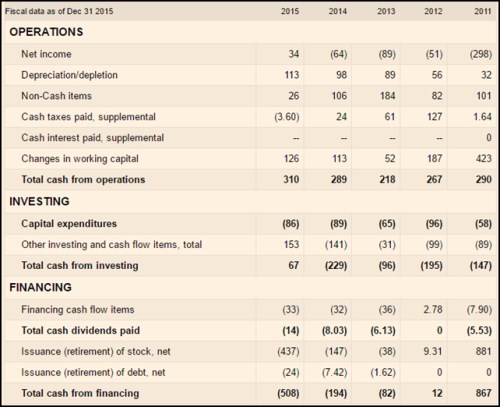

Rok 2015 byl výjimečný tím, že firma se posunula do ziskovosti (viz první řádek tabulky), do značné míry ale svou ziskovostí, respektive předchozí ztrátovostí mate tělem. Její provozní cash flow je totiž relativně vysoké a i cash flow po CapEx a po celkových investicích je v plusu:

Zdroj: FT

V roce 2015 tedy na provozu vydělal 310 milionů dolarů (hodně mu ale už roky pomáhá pracovní kapitál). Po CapEx generovala firma asi 220 milionů dolarů, v roce 2014 to bylo asi 200 milionů dolarů. Čím je vlastně způsoben velký rozdíl mezi zisky/ztrátami a CF po CapEx? Je to jednak tím, že CapEx je znatelně nižší než odpisy a také zmíněným pracovním kapitálem.

Firma platí jen nevýznamné dividendy, věnuje se odkupům a na ty dala v minulém, na cash flow bohatém, roce téměř 440 milionů dolarů. Hledíme tedy na společnost, jejíž účetní čísla jsou poměrně mizerná, to samé platí o vývoji ceny akcie, tržby stagnují, výhled je „plochý“, rozvaha je ale dost silná a to samé platí o cash flow. Ovšem k systematickému vracení hotovosti akcionářům se management nějak nemá. Pokud jsem na začátku hovořil o možném zájmu ze strany hledačů skryté hodnoty, v tuto chvíli už bych měl hovořit o jejich velké chuti. Vše ale stojí a padá s valuací a na tu se podíváme z obvyklého úhlu pohledu:

Kapitalizace Grouponu dosahuje 2,3 miliardy dolarů. Beta společnosti je na úrovni jedné, takže požadovaná návratnost by se měla pohybovat kolem 7,2 %. Pokud bychom předpokládali, že krátkodobý standard volného cash flow je na 200 milionech dolarů a toto cash flow bude dlouhodobě stagnovat, jeho současná hodnota dosáhne 2,7 miliardy dolarů. Investoři jsou tedy ohledně těchto parametrů skeptičtější – buď je podle nich onen krátkodobý standard níže, a/nebo nebude CF růst, ale klesat. Na kapitalizaci se dostaneme s jeho poklesem o cca 1,6 % ročně.

Takový hrubý pohled tedy v principu odpovídá výše uvedenému příběhu. Pokud bychom pak věřili, že budoucnost Grouponu je byť jen mírně lepší než onen 1 – 2 % úpadek, máme tu skutečně kandidáta na skrytou hodnotu. Třeba taková Fidelity, která ve firmě drží asi 15 %, tomu asi věří. Trh jako celek je ale evidentně velkým skeptikem.