Kandidát na číslo tohoto týdne je 165 000. Týká se květnové tvorby pracovních míst v USA, která bude spolu s dalšími daty z trhu práce zveřejněna v pátek. Podle FT je právě úroveň kolem 165 000 pracovních míst hranicí, pod kterou bude Fed hodně váhat s červnovým zvýšením sazeb. Například tvrdí, že přijde zklamání, protože tvorba pracovních míst dosáhne pouze 150 000. Jenže do tohoto výsledku by se měla podle banky výrazně promítnout stávka ve Verizonu, která by jej měla snížit o celých 40 000. Takže o tento faktor upravená tvorba pracovních míst by naopak byla velkým potěšením. Bude ale Fed zveřejněná čísla „upravovat“ o faktor ? A bude se trh domnívat, že Fed čísla upraví?

Na položené otázky odpověď neznám, ale podle mne je v podobných úvahách důležité neztratit pojem o tom, co je v konečném důsledku rozhodující. Klíčové je, zda americká ekonomika sílí. Z investorského hlediska je pak nutné sledovat i to, jak se toto oživení promítá do tvorby korporátních zisků a jak do požadované návratnosti. Tedy jak tlačí na růst bezrizikových výnosů na straně jedné a pokles rizikových prémií na straně druhé. Ideálem by pak bylo oživení, které umožní korporátnímu sektoru zvyšovat tržby a následně zisky. Ve stejnou dobu by sice rostly sazby a výnosy vládních dluhopisů, klesalo by ale riziko a tudíž i rizikové prémie. Celková požadovaná návratnost a náklad kapitálu by tak mohl vcelku také klesnout. Toto je základní mustr, skrz který je dobré se na současný vývoj dívat. Pokud naopak sledujeme jen sazby vytržené z kontextu, můžeme se vydat hodně špatnou cestou. I když dav nás na ní zas a znovu láká.

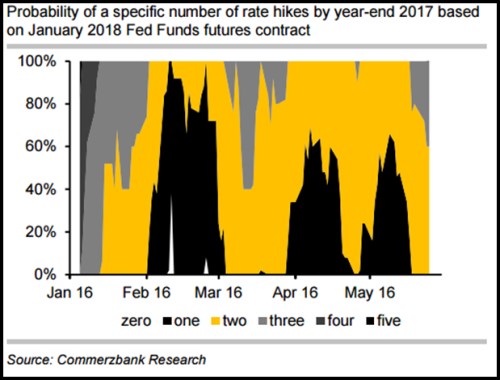

V jednom z posledních příspěvků jsme se dívali na to, jak trhy hodnotí pravděpodobnost zvýšení sazeb v červnu. Připomeňme, že pokud by šlo o zvýšení sazeb „správné“ (odrážející znatelné zlepšení v ekonomice) šlo by o velmi dobrou zprávu. Nyní se stejnou perspektivou podívejme na očekávané zvyšování sazeb do konce roku 2017. Shrnuje jej následující graf:

Na samém počátku ledna letošního roku trhy s futures indikovaly, že do konce roku 2017 budou sazby zvýšeny čtyřikrát. Pak se trhy rychle přiklonily k tomu, že dojde pouze ke třem zvýšením a záhy opět rychle slevily na pouhá dvě zvýšení (žlutě). V únoru už mělo velikou pravděpodobnost pouze jedno zvýšení a určitou pravděpodobnost začala dostávat i možnost žádného zvýšení. Od té doby se mezi sebou o většinovou pravděpodobnost perou jedno a dvě zvýšení, v posledních týdnech má cca 10 – 30 % pravděpodobnost dokonce trojí zvyšování sazeb.

Základní logika přitom zůstává stejná i u tohoto obrázku: Čím více „správných“ zvýšení sazeb, tím lépe, protože tato normalizace sazeb by pouze reagovala na normalizaci v samotné ekonomice. Vývoj posledních týdnů by tak naznačoval na pozitivní změny. Bohužel tu je ale i možnost „špatného“ zvýšení sazeb – snaha o normalizaci za každou cenu. A jak ukazuje prosincové zvýšení sazeb, o jaký druh jde, předem vědět nebudeme. A dokonce ještě ani dlouho po něm. Kráčíme v mlze.