Cena zlata v roce 2025 a na začátku roku 2026 vystřelila na mimořádně vysoké úrovně, které jen s těží odpovídají tradičním modelům ocenění i širším geopolitickým souvislostem. Paul Jackson z Invesca v rámci nového modelu ukazuje, že fundamenty spíše slábnou a růst táhne hlavně investiční poptávka a psychologické faktory. A i když jednoduché modely založené na zadlužení vlád implikují dokonce ještě vyšší teoretické ceny, naznačují také dlouhodobě neudržitelnou dluhovou dynamiku velkých ekonomik. Jacksonova aktualizace tak ukazuje, že současná cena zlata je jen obtížně obhajitelná fundamenty, byť nevylučuje možnost dalšího růstu.

V březnu 2025 Paul Jackson, stratég globálních trhů, EMEA Invesco, publikoval text s názvem: Proč je zlato na úrovni 3 000 USD? Už tehdy bylo obtížné obhájit tuto cenovou hladinu pomocí standardních modelů, a to i při započtení geopolitických proměnných. Od té doby však zlato dále prudce posílilo — 29. ledna dosáhlo maxima blízko 5 600 USD, následně 2. února kleslo pod 4 500 USD a poté část ztrát opět umazalo. Vzhledem k těmto cenovým úrovním i zvýšené volatilitě proto provádí novou analýzu.

Vysoká volatilita sama o sobě není překvapením. Volatilita zlata se historicky pohybovala na úrovních srovnatelných s akciovými trhy. Navzdory relativně omezeným výnosům ve velmi dlouhém horizontu, může hrát zlato strategickou roli v multi-asset portfoliích.

Vysoké zadlužení vlád

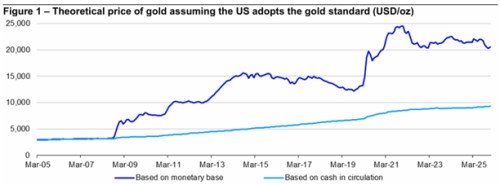

Ještě zajímavější výsledek přináší jednoduchý model „zlatého standardu“, který odhaduje cenu, při níž by oficiální zlaté rezervy USA plně kryly objem amerických bankovek a mincí v oběhu. K prosinci 2025 tento model implikoval cenu přibližně 9 300 USD za unci (viz graf 1).

Taková úvaha může být relevantní ve světě, kde poměr veřejného dluhu k HDP již dosahuje vysokých úrovní a očekává se jeho další výrazný růst. Například čistý vládní dluh USA i Velké Británie se aktuálně pohybuje kolem 100 % HDP. Prognózy britského Office for Budget Responsibility (OBR) naznačují, že tento poměr by ve Spojeném království mohl během příštích 50 let vzrůst až na přibližně 270 %. Podle třicetiletého výhledu amerického Congressional Budget Office se přitom zadlužení USA vyvíjí obdobným směrem. Kromě již vysoké výchozí úrovně OBR uvádí jako klíčové faktory dalšího růstu dluhu nižší populační růst, stárnutí populace a dopady klimatických změn. V případě USA lze navíc předpokládat, že současná imigrační politika může populační růst dále zpomalit, a tím dluhovou dynamiku ještě zhoršit.

Tyto projekce působí znepokojivě, a i vlastní analýza dochází k podobným závěrům (viz The UK is not alone). Jednoduchý model například naznačuje, že čisté úrokové výdaje americké vlády by do roku 2075 mohly překročit 10 % HDP (oproti přibližně 3–4 % v roce 2025), přičemž existuje riziko ještě vyšší zátěže, pokud si trhy vynutí vyšší úrokové sazby — což považuji za pravděpodobné.

Takový vývoj se jeví jako dlouhodobě neudržitelný. Jaké mají vlády možnosti?

Nejzdravější cestou je dosažení primárních rozpočtových přebytků, tedy kladného salda před započtením úrokových nákladů, což se Itálii z velké části daří od roku 1992. Tento přístup však znamená kombinaci nižších výdajů a/nebo vyšších daní, což je politicky obtížné.

Další možností je faktický default — buď přímé nesplácení dluhu, nebo jeho reálné znehodnocení prostřednictvím inflace. Argentina ukázala, že nesplácení dluhu nemusí být fatální, avšak v případě širší skupiny ekonomik, včetně USA, by šlo pravděpodobně o velmi destabilizující krok. Vytváření inflace může být pro vlády lákavou alternativou, například prostřednictvím tlaku na centrální banky, aby nakupovaly stále větší objemy státních dluhopisů. Takový postup by však podle Jacksona vedl k finanční nestabilitě — a mohl by nakonec vyvolat debatu o návratu k nějaké formě zlatého standardu.

Tím se vracíme k výše zmíněné teoretické ceně 9 300 USD, která by byla nutná, pokud by americké zlaté rezervy měly plně krýt bankovky a mince aktuálně v oběhu. Na první pohled se to může zdát jako výrazný posun oproti současnosti, ve skutečnosti by však šlo o méně než dvojnásobek růstu, který jsme zaznamenali za posledních zhruba 18 měsíců (při aktuální ceně kolem 5 000 USD).

Co by mohlo takovému růstu zabránit? První odpovědí je, že současná cena je již sama o sobě mimořádně vysoká. Po přepočtu na reálné hodnoty (pomocí amerického indexu spotřebitelských cen) se zlato aktuálně pohybuje přibližně pět až šest směrodatných odchylek nad průměrem období po roce 1971, tedy od doby, kdy byla cena zlata uvolněna z pevného režimu. To představuje skutečně extrémní odchylku.

Za normálních okolností platí, že růst ceny komodity vede k poklesu poptávky a růstu nabídky, což následně omezuje další cenový růst. V případě zlata lze očekávat, že vyšší ceny budou stimulovat nabídku, protože cenové pásmo 4 000 až 5 000 USD za unci činí ekonomicky životaschopnými i dříve nerentabilní ložiska. Otevírání nových dolů je však časově náročný proces. Krátkodobě lze produkci zvýšit spíše intenzivnějším využitím stávajících kapacit a prostřednictvím recyklace. Data World Gold Council skutečně ukazují, že celková nabídka v roce 2025 vzrostla o 1 %. Recyklace se zvýšila o 3 %, zatímco růst těžby o 1 % byl kompenzován zajišťovací aktivitou producentů.

Klesající poptávka, až na investice

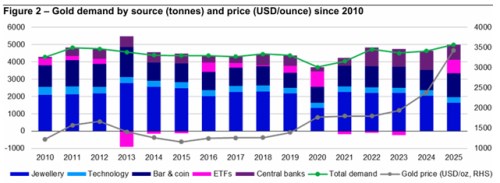

Vývoj na straně poptávky je ještě zřetelnější, jak ukazuje graf 2. Historicky největší složkou poptávky byly šperky. Ty však mají dostupné substituty, například stříbro, platinu či palladium, a jejich poptávka od roku 2022 v reakci na růst cen klesá. Po poklesu o 8 % v roce 2024 se poptávka po špercích v roce 2025 snížila o dalších 19 %. Vzhledem k prudkému růstu ceny zlata na začátku roku 2026 lze očekávat, že tento trend bude pokračovat i letos, pokud se ceny udrží na současných úrovních.

Významným zdrojem poptávky se v roce 2022 staly také nákupy centrálních bank, ty však v roce 2025 poklesly o 21 %. To dává smysl: pokud centrální banka usiluje o určité procentuální zastoupení zlata ve svých devizových rezervách, prudký růst ceny znamená, že k dosažení stejného podílu potřebuje nakoupit menší objem kovu.

Pozornost si zasloužila také zpráva agentury Bloomberg z 12. února, podle níž by se Rusko mohlo v rámci mírového urovnání vrátit k dolarovému systému vypořádání. Právě Rusko přitom stálo v roce 2022 na počátku výrazných nákupů zlata ze strany centrálních bank, aby snížilo závislost na dolarovém finančním systému. Pokud by skutečně došlo k takovému obratu, vyvstává otázka, jaký dopad by to mělo na budoucí poptávku centrálních bank po zlatě.

Technologická poptávka, která zahrnuje například využití ve stomatologii nebo polovodičovém průmyslu, představuje relativně malý segment. Navzdory prudkému růstu výroby čipů však i tato složka v roce 2025 meziročně klesla o 1 %. Při současných cenách si lze jen těžko představit, že by spotřebitelé masově volili zlaté implantáty nebo zubní náhrady.

Jedinou kategorií, která v roce 2025 zaznamenala růst, byla investiční poptávka, a to o výrazných 84 %. Nákupy slitků a mincí vzrostly o 16 %, zatímco toky do ETF fondů se po několika letech mírně negativního vývoje od roku 2021 výrazně obrátily do kladných hodnot.

Psychologie za růstem ceny

Vztah mezi investiční poptávkou a cenou je však komplexní. V určité fázi mohou vyšší ceny poptávku utlumit, protože investoři začnou více zohledňovat fundamentální hodnotu. Existuje však i mezifáze, kdy dominují behaviorální faktory, a rostoucí ceny naopak přitahují další kupce. Patří mezi ně například dopaminový efekt krátkodobých zisků, obava z promeškání příležitosti (FOMO) nebo přirozená tendence následovat dav, která investorům poskytuje pocit bezpečí.

Výsledkem je, že momentum s růstem ceny spíše posiluje, než aby sláblo, což může vést k exponenciálnímu růstu typickému pro spekulativní bubliny. Klíčovou otázkou proto zůstává, při jaké cenové úrovni se nákupní momentum změní ve vlnu realizace zisků.

Možná právě napětí, které se odráží v nedávné volatilitě cen zlata a stříbra, naznačuje, že trh přechází z fáze nákupů tažených momentem do fáze realizace zisků. Stejně tak ale může jít pouze o období konsolidace po silném růstu v uplynulém roce, než se případně obnoví vzestupný trend.

Slabší dolar

Nedávná setkání s investory ukázala, že část trhu vysvětluje sílu zlata oslabením amerického dolaru v roce 2025. Podle této logiky by další oslabování dolaru (které osobně očekávám) mělo znamenat pokračující růst ceny zlata. Domnívám se, že slabší dolar skutečně působí ve prospěch zlata, pokud ostatní faktory zůstávají nezměněny. Nicméně růst ceny zlata v letech 2025 a 2026 výrazně přesahuje úroveň, kterou by bylo možné vysvětlit samotným oslabením dolaru.

Nový model

Aby Jackson tuto hypotézu ověřil, provedl novou kalibraci ekonometrického modelu ceny zlata na základě dat z období od prosince 2009 do ledna 2026, tedy včetně nedávného cenového růstu. Nicméně ani tento rozšířený model („Post-2009 with Trump, Putin and Gaza dummies“) nedokáže plně vysvětlit nedávný prudký růst ceny zlata. Ke konci ledna 2026 model implikoval cenu přibližně 3 500 USD, tedy výrazně pod skutečnou tržní úrovní. Jinými slovy, současná cena zlata je podle Jacksona obtížně obhajitelná i při zohlednění geopolitických faktorů. To samozřejmě neznamená, že nemůže dále růst. V takovém případě by pouze bylo velmi obtížné tento vývoj fundamentálně vysvětlit.