Měnové války, či lépe řečeno potyčky, se staly koloritem globálního ekonomického vývoje posledních let. Cílem jejich protagonistů je oslabit měnový kurz a následně více vyvážet, méně dovážet a tím podpořit domácí ekonomiku. Potyček se velmi aktivně účastníme i my, takže dlouhého představování není třeba.

Dvakrát měr, jednou řež (a oslabuj kurz)

Argumentů proti účasti v potyčkách najdeme v zásadě několik: První z nich se zaměřuje na to, že jde o nefér nástroj, kterým je přetahována komodita nejvzácnější (tj. poptávka) od „souseda našeho“. Používání tohoto argumentu ale nevyhnutelně vyžaduje posouzení toho, jaký je vlastně „férový“ kurz. Například Švýcaři během svých intervencí tvrdili, že jimi jen vrací kurz na jeho férové hodnoty, z kterých se dostal kvůli (implicitně neférovému) globálnímu hladu po bezpečných aktivech.

Druhý hlavní protiargument je podle mne do značné míry pudový a v podstatě tvrdí, že čím tvrdší měna, tím lépe. To jistě platí v případě jednotlivců, kteří rádi jezdí na dovolenou do zahraničí a jejich příjmy nejsou negativně ovlivněny silným kurzem. Ovšem pro celou společnost to ani zdaleka platit nemusí (a může). Tato diskuse pak mimo jiné zahrnuje dopad slabšího kurzu na domácí poptávku, či dlouhodobý vliv na necenovou konkurenceschopnost. Každý si v ní vybere to své a diskuse tak obvykle plodí jen další a další rozpory.

Je tu ale ještě jedna jednoduchá možnost: Exporty po oslabení kurzu moc nevzrostou a naopak se prudce zvýší hodnota dovozů (do úvahy bychom ještě mohli dodat vliv kurzu na hodnotu čistých vnějších aktiv, respektive dluhů). Asi bychom čekali, že pokud se nějaká země uchýlí k měnovým potyčkám, má velmi dobře spočítané, zda jí oslabení kurzu prospěje. Tedy že zákazníci v zahraničí na oslabení kurzu zareagují zvýšenou poptávkou po její produkci a domácí zákazníci naopak omezí své nákupy zahraničního zboží. Možná tomu tak ale není.

Japonská záhada

Francouzská banka Natixis už před dlouhou dobou tvrdila, že oslabování eura má na ekonomiku eurozóny čistý negativní dopad. Nyní ekonomové této banky přicházejí v podstatě se stejným tvrzením ohledně současného potyčkového přeborníka – Japonska. Podle odhadů Natixis je totiž cenová elasticita japonských exportů velmi nízká, příčinou je vysoká sofistikovanost průmyslové výroby. Japonsko toho zároveň hodně dováží a jen málo dovozů je schopno nahradit vlastní produkcí (zejména komodity a energie). Takové nastavení implikuje, že slabší kurz jenu moc nepomůže exportům a promítne se do vyšších cen dovozů, které ale nelze nahradit domácí výrobou. Natixis pak na podporu svých argumentů tvrdí, že právě dramatické oslabování jenu, které sleduje BoJ a které mělo ekonomiku podpořit, stálo za kolapsem ekonomické aktivity a domácí poptávky v roce 2014.

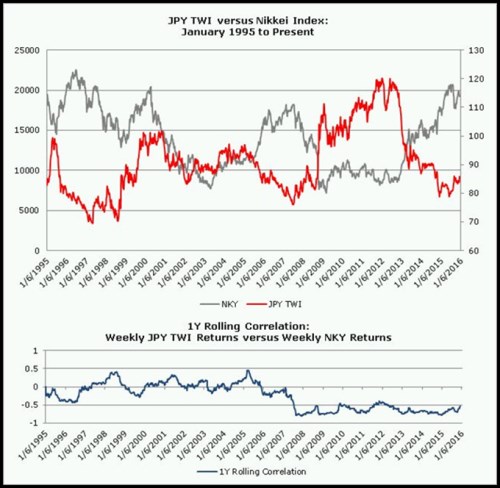

Pokud by Natixis měl pravdu, Japonská monetární politika a velká část Abenomie by byla kandidátem na strategickou minelu století a mohla by snad i konkurovat zmatené ekonomické politice uplatňované během Velké deprese. A i kdyby situace byla méně jasná, ve světle uvedeného je s podivem, že ceny japonských akcií berou slabší kurz v podstatě jako jednoznačné dobro. Tento stav trvá už od roku 2008 – viz vývoj vzájemné korelace v druhém z následující dvojky grafů. V prvním grafu je pak konkrétní vývoj kurzu jenu ke koši měn a vývoj indexu NIKKEI:

Zdroj: DailyFX

Investoři tedy názor, který má Natixis, ani zdaleka nesdílí. Nebo je možné, že to, co prospívá japonským akciím a obchodovaným společnostem, neprospívá celé ekonomice (pravdu mají investoři i Natixis). Nedovedu si ale představit, že by taková dichotomie mohla dlouhodobě přetrvávat.