Podle čerstvých zpráv se společnost ve druhém čtvrtletí tohoto roku radovala z prudkého meziročního zvýšení ziskovosti z 239 milionů dolarů na 1,9 miliardy dolarů. WSJ tvrdí, že jde o důkaz, že „firma se stále více adaptuje na nízké ceny ropy“. Adaptace a flexibilita je už delší čas vyžadována od řady společností v nejednom odvětví, počínaje tradičním maloobchodem (který je pod tlakem Amazonu a spol.) a konče tradičními automobilkami (které potenciálně může devastovat , Google, , či čínská konkurence).

Do tohoto seznamu ohrožených druhů možná patří i velcí ropní giganti. Ti aktuálně čelí zmíněným nízkým cenám ropy, ale z dlouhodobého hlediska se bude hrát o něco ještě většího: Samotnou udržitelnost současného energetického modelu světové ekonomiky. Významnou hybnou silou zde pravděpodobně bude naše snaha o omezení emisí a scénářů dalšího vývoje je bezpočet. Jak jsem poukazoval v předchozích dvou příspěvcích tohoto „energetického“ týdne“, třeba takový v nějaké velké změny nevěří. Svět podle jeho dlouhodobých projekcí bude ještě po celá desetiletí světem ropy a zemního plynu a k žádné revoluci nedojde ani v oblasti elektromobilů a hybridů. Podívejme se dnes trochu na to, jak do celého obrázku zapadá fundament některých ropných gigantů, výše jejich současné kapitalizace a valuace.

Vše pod tlakem, skoro vše v červených číslech

Začněme u Exxonu. Jeho provozní tok hotovosti je v roce 2016 ve srovnání s rokem 2014 cca na polovině a dosahuje 22 miliard dolarů. Firma také zhruba na polovinu snížila své investice (což je obecný trend, který krutě dopadá na všechna energetická subodvětví, která poskytují těmto gigantům své služby). Exxonu tak po investicích v roce 2016 zbylo asi 6 miliard dolarů (na dividendách vyplatil mnohem více, takže se tu už žije na dluh). Investoři nyní drží kapitalizaci Exxonu na 340 miliardách dolarů. Pokud se odrazíme od roku 2016, musel by volný tok hotovosti této společnosti na ospravedlnění kapitalizace například růst pět let o 25 % a pak by růst postupně klesl na 2 % ročně.

Stejný pohled na ukazuje následující: Podobný prudký pokles provozního toku hotovosti a investic v posledních letech. V roce 2016 byl už dokonce v záporu – musel investovat více, než vydělal. Přesto stále vyplácel dividendy a musel si tak poměrně masivně půjčovat. Kapitalizace dosahuje 192 miliard eur a ospravedlnil by jí například dlouhodobý tok volné hotovosti převyšujících 9 miliard dolarů (rostoucí o 2 % ročně).

BP je na tom hodně podobně, jako : Pokles provozního toku hotovosti, který nedokáže vyvážit snižováním investic. V roce 2016 firma po investicích prodělává asi 6 miliard dolarů, stále ale vyplácá 4,6 miliardy dolarů na dividendách a zvyšuje dluh o téměř 6 miliard dolarů. Kapitalizace dosahuje 87 miliard liber a na její ospravedlnění by firma musela dlouhodobě generovat znatelně více než 4 miliardy dolarů (rostoucích o 2 % ročně).

Ani nebyl loni schopen v roce 2016 vytvořit pozitivní volné cash flow, protože po letech poklesu vydělal na provozu jen 16,5 miliardy dolarů, zatímco proinvestovat 18 miliard dolarů. Dividendy sice snížil, ale stále vyplatil asi 2,6 miliard dolarů a dluhy tak narostly o téměř 5 miliard dolarů. Kapitalizace Totalu se nachází na 107 miliardách eur a ospravedlnil by jí například dlouhodobě mírně rostoucí volný tok hotovosti ve výši znatelně převyšující 5 miliard dolarů.

Lepší časy na dohled?

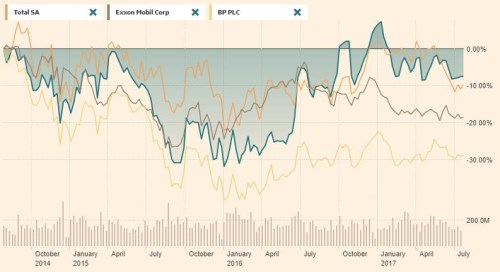

Je tedy zřejmé, že akcioví investoři nečekají nějaký dlouhodobý útlum ropných gigantů, či jejich stagnaci na standardu předchozích let. Naopak, současné výše kapitalizací stále implikují poměrně značný optimismus i přesto, že ceny akcií Exxonu a spol. v posledních letech znatelně korigovaly (viz graf). Na jejich ospravedlnění by stále bylo třeba hodně velkého obratu ve schopnosti generovat volnou hotovost, která může být vyplácena akcionářům. Soudě podle zmíněných výsledků Shellu, nemusí jít o optimismus neoprávněný. Laťka ale stále není nízko.