Američané 30 dní všichni doma na jarních prázdninách, globální recese základním scénářem . Některá opatření na uklidnění trhů mohou být podle Financial Times kontraproduktivní, libra se ocitá pod tlakem jako v sedmdesátých letech. To vše a více se dočtete v pravidelných Perlách týdne Patria.cz.

Ve světě…

30 dní všichni doma: Investor Bill Ackman „tlačí na amerického prezidenta Donalda Trumpa, aby schválil třicetidenní jarní prázdniny“. Během nich by byla pozastavena ekonomická aktivita ve Spojených státech, ale základní služby by byly stále zajištěny a vláda by lidem během tohoto období vyplácela mzdy. Informuje o tom Business Insider s tím, že důvodem pro tyto prázdniny mají být zdravotní rizika spojená s pandemií koronaviru.

Ackman se domnívá, že navrhované prázdniny by omezily počet bankrotů, protože během nich by bylo pozastaveno placení všech nájmů, úrokových nákladů a daní. „Jednou možností je zemi na třicet dní zastavit a uzavřít hranice“, řekl investor. Každý den, kdy se bude na prázdniny čekat, znamená ohrožení stovky tisíc, či milionů životů a bude „ničit ekonomiku“. BI dodává, že banky jako , , či nyní hovoří o tom, že americké hospodářství padne v druhém čtvrtletí do recese. Ackam tvrdí, že propad je nevyhnutelný, ale uzavření lidí v domácnostech a může omezit šíření viru.

Hlubší než v roce 2001: tvrdí, že globální recese je nyní jeho základním scénářem pro letošní rok. Probíhají sice razantní kroky na monetární i fiskální frontě, ale „škody způsobené koronovirem a utažené finanční podmínky budou představovat citelný šok pro celé hospodářství“, míní podle CNBC analytici banky. Recese by se měla týkat prvního pololetí, stimulace ale ve třetím čtvrtletí pomůže oživit růst. Ten by měl podle banky v prvním čtvrtletí dosáhnout - 0,3 %, - 0,6 % ve druhém čtvrtletí, 1,8 % ve třetím a 2,5 % ve čtvrtém. tvrdí, že tato globální recese bude hlubší než globální recese v roce 2001. Americká ekonomická aktivita letos zpomalí a nezotaví se dříve, než v roce 2021.

Vstup do recese, diverzifikujte: Schwab ve svém novém výhledu pro následující čtvrtletí poukazuje v první řadě na to, jak složité jsou jakékoliv predikce v době, v jaké se nyní nacházíme. Ekonomové společnosti se i přesto domnívají, že světová ekonomika vstupuje do recese. Růst ale může zase rychle nabrat na síle v případě, že dojde k rychlému zastavení šíření pandemie. Před jejím vypuknutím byla přitom data „povzbudivá“, ukazovaly se známky oživení ve výrobním sektoru. K tomu přichází masivní fiskální a monetární stimulace.

Schwab tvrdí, že akciové trhy se v minulosti vrátily zpět na růstový trend „v rámci několika měsíců po dosažení vrcholu v počtu nových nakažených“. Jak na současný vývoj reagovat? Společnost tvrdí, že jednotný recept neexistuje, ale klade důraz na diverzifikaci – rozložení investic mezi globálními trhy, akcie velkých a malých firem, akcie a dluhopisy a tak dále. Schwab „silně doporučuje realokaci portfolia tak, aby se stále drželo dlouhodobého cíle alokace aktiv“. Tedy aby například stále odpovídalo poměru 60 % akcie 40 % obligace.

Firma poukazuje na to, že velké společnosti jsou nyní trhem preferovány před malými. Mají totiž obecně nižší zadlužení, bývají ziskovější a jsou flexibilnější ohledně svých výrobních řetězců postižených epidemií a také dříve uvalenými cly. U korporátních dluhopisů Schwab velmi doporučuje orientovat se na ty s vyšším ratingem.

Kontraproduktivní zákazy: FTAlphaville si všímá toho, že v řadě zemí je zvažován, či již uplatňován zákaz prodejů nakrátko. Tedy sázek na pokles trhu, kdy si investor akcie půjčí a následně je prodá ve vidině toho, že později je koupí zpět za nižší cenu. Například italský regulátor podle FTAlphaville tvrdí, že zákaz prodejů nakrátko „byl nutný na zastavení prudkých turbulencí vyvolaných pandemií COVID-19“.

FTAlphaville ovšem dodává, že s podobnými pokusy se pojí jeden problém: Nefungují. Portál poukazuje na studie, podle kterých zákaz prodejů nakrátko může v praxi volatilitu na trhu dokonce zvýšit. Jedna ze studí pak tvrdí: „Naše výsledky naznačují, že zákaz prodejů nakrátko uvalený během krize je spojen se statisticky významným narušením toku likvidity“. FTAlphaville k tomu dodává, že prodeje nakrátko nejsou využívány jen spekulanty, ale například i dluhopisovými investory, kteří jimi zajišťují své pozice. Proč tedy regulátoři uvažují jinak, než důkazy, ptá se portál.

Odpovědí může být snaha o uklidnění těch, kteří drží dlouhé pozice a kteří sledují, jak jejich úspory prudce ztrácí na hodnotě. Otázkou ale je, co s důvěrou investorů udělá možný nárůst již tak vysoké volatility. K tomu se mohou přidávat etické důvody, protože vydělávat na utrpení jiných je považováno za neetické. Jenže například u dluhopisů má shortselling „dlouhou historii odkrývání finančních podvodů“. A proč by podobná logika nemohla platit u akcií? Pokud bychom pak podle FTAlphaville přijali zjednodušený etický argument, je otázkou, zda třeba nezakázat obchody s britskou pohřební službou Dignity.

Libra zpět v sedmdesátých letech: FTAlphaville si všímá i tlaku, pod kterým se ocitla britská libra. Podle portálu by měnové trhy neměly být během krizí tolik odtržené od fundamentu, protože tyto trhy jsou hrou s nulovým součtem. O to větší pozornost si zaslouží prudký propad kurzu libry, který se „dostal zpět na úrovně ze sedmdesátých let“. Nevykazuje ani obvyklou negativní korelaci a britským akciovým trhem. tento vývoj vysvětluje tím, že deficity běžného účtu, které Velká Británie vytváří, ji činí zranitelnější. Investoři totiž budou více vyhýbat s financováním těchto deficitů.

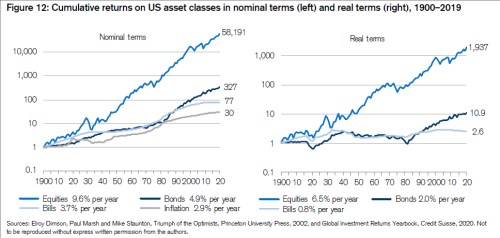

V dlouhém období: Credit Susisse přinesla tento týden analýzu Investment Returns Yearbook 2020 a v ní mimo jiné srovnává dlouhodobou návratnost různých tříd investičních aktiv v USA. Zdaleka nejlépe jsou na tom v nominálním i v reálném vyjádření akcie. Až do poloviny osmdesátých let nebylo jasného vítěze mezi dlouhodobými a krátkodobými vládními obligacemi a to nominálně i reálně.

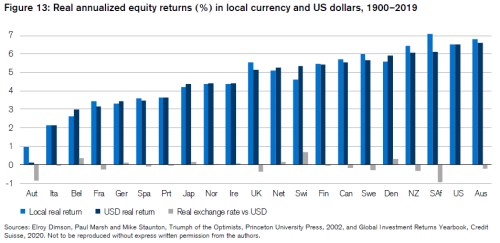

Následující graf popisuje dlouhodobou průměrnou návratnost jednotlivých světových trhů v místní měně a v dolarech. Nejlépe je na tom jihoafrický, australský a americký trh – jejich průměrné reálné roční návratnosti se pohybují nad 6 %. Naopak italský trh nabídl návratnost jen mírně převyšující 2 % ročně.

a u nás doma...

Naše borovice je nejkrásnější: Seznam.cz píše tento týden o tom, že „anketu o nejkrásnější evropský strom vyhrála borovice z Česka“. „Se ziskem 47 226 hlasů z celé Evropy zvítězila v letošním ročníku ankety o nejhezčí strom kontinentu Chudobínská borovice z Českomoravské vysočiny. To bude mít i konkrétní dopad na tamní okolí. Místní obyvatelé se totiž zavázali, že ve svém mikroregionu Bystřicko, konkrétně v okolí Vírské přehrady, vysázejí stejný počet stromů, kolik jejich borovice získá hlasů“. Druhé místo v anketě získal podle portálu Jinan z Daruvaru z Chorvatska s 28 060 hlasy a na třetí pozici se umístil Osamělý topol z Kalmycké republiky v Rusku.

Je nás víc, díky cizincům: Centrum.cz píše, že „v Česku loni přibylo nejvíc obyvatel za posledních 11 let, roste i počet manželství“. Počet zemřelých mírně převyšoval počet narozených a veškerý přírůstek tak zajistila migrace ze zahraničí. Podle portálu to vyplývá z předběžných údajů, které zveřejnil Český statistický úřad. Podle jeho dat se „do země přistěhovalo 65 571 cizinců, naopak za hranice zamířilo z Česka 21 301 lidí“. Více než 40 % celkového salda zahraničního stěhování tvořila migrace Ukrajinců. Těch u nás v loňském roce přibylo 18 000. Počet obyvatel Prahy se loni zvýšil o zhruba 15 600 na 1,324 milionu.

Na platy přispěje vláda: Centrum.cz informuje o tom, že „platy zaměstnanců, kteří jsou doma, proplatí firmám stát“. „Rozhodli jsme o náhradách za karanténu. Všem firmám to uhradíme. Jejich zaměstnanci dostanou 100 procent mzdy a my firmám uhradíme 80 procent,” řekl po čtvrtečním jednání vlády premiér Andrej Babiš. „Vláda bude přispívat firmám na mzdy, aby nepropouštěly zaměstnance. Jedná se o ochranu zaměstnanosti, o ochranu pracovních míst,” uvedla ministryně práce a sociálních věcí Jana Maláčová.