V několika posledních příspěvcích jsem se dotknul valuace akcií, dnes bych chtěl být konkrétnější. Jednak se podíváme na aktuální stav významných světových ekonomik a pak na samotné valuace. Obojí se závanem exotiky.

Indikátorová exotika

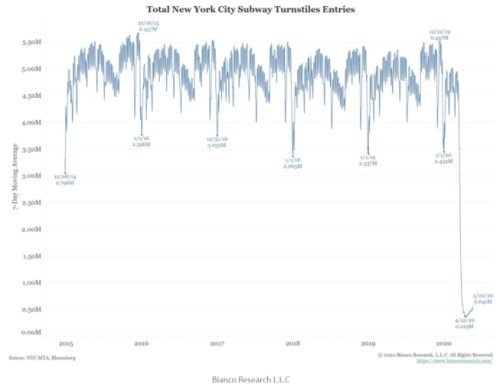

S tím, jak prudce vzrostla nejistota, se predikce dělají ještě hůře než dříve (a slovy klasika, zejména ty, které se týkají budoucnosti). Otáčíme se tak i k jinak hodně neobvyklým měřítkům. Narazit můžeme například na následující graf, který ukazuje obrat turniketů v metru v New Yorku. Obrázek hovoří podobnou řečí jako řada dalších: Nevídaný propad tažený epidemií a s ní souvisejícími dobrovolnými, či státem vynucenými restrikcemi:

Zdroj:

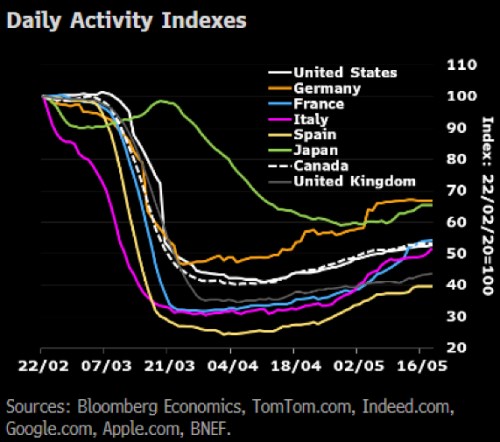

Podle turniketového indikátoru bylo již dna v těžce zkoušeném městě, které nikdy nespí, dosaženo. Ale oživení je tu zatím titěrné (mimochodem, v pátek jsem tu psal o japonské studii, podle které je přenos infekcí ve vlacích minimální). Bloomberg si dal tu práci, že sestavil indikátor ekonomické aktivity složený z několika nevšedních proměnných, jako je například vyhledávání tras od Applu. U významných světových ekonomik by podle tohoto měřítka měla situace vypadat následovně:

Zdroj:

Podle tohoto pohledu je na tom relativně dobře Německo, protože neprošlo tak prudkým propadem a nyní je tak na 70 % výchozího stavu. Podobná je situace v Japonsku. Nejhůře na tom je naopak Velká Británie a Španělsko. A z hlediska pozorně sledovaných amerických akcií je nejrelevantnější to, že Spojené státy jsou spolu s Kanadou někde uprostřed pole jen mírně nad výchozími hodnotami.

Valuační exotika

PE indexu SPX nejeví známky stáhnutí se z mimořádně vysokých hodnot pohybujících se kolem 21. Jde o úrovně zaznamenané naposledy při nafukování internetové bubliny a pak při jejím splaskávání. Nedávno jsem tu psal, že takové valuace může nyní ospravedlnit vysoký růst očekávaných zisků v příštím, popřípadě dalších letech (tedy hezké V-oživení). Nebo je tu druhá možnost: Zisky nemusí žádným velkým oživením projít, ale trhy si budou užívat unikátní kombinace nízkých bezrizikových sazeb a nízkých rizikových prémií. Proč unikátní?

Do valuací (PE, PBV apod.) obecně promlouvají tři hlavní proměnné: Růst zisků, bezrizikové sazby a rizikové prémie. Vrcholy tohoto trojúhelníků na sobě nejsou nezávislé, naopak mají poměrně pevnou vazbu: Během oživení, či dokonce boomu roste ekonomika a zisky a obvykle nepanuje averze k riziku (rizikové prémie jsou nízko). Obojí tlačí valuace nahoru, ale proti jdou bezrizikové sazby. Ty rostou, protože vyšší růst ekonomiky s sebou nese i vyšší inflační tlaky. Během útlumu či recese naopak valuacím pomáhá pokles těchto sazeb, ale proti jde útlum zisků a obvykle i růst nejistoty, rizika, a tudíž i rizikových prémií.

Dosti exotická kombinace „nízké sazby, nízké rizikové prémie" by dávala smysl v prostředí velmi nízkého růstu, či dokonce recese, ale také nízké nejistoty. V praxi si jí moc představit nedovedu. Ale sazby nyní nízko jsou (pochopitelně) a například podle Aswatha Damodarana klesly na „běžné“ hodnoty i rizikové prémie. Pro mě již méně pochopitelně. Existuje ale jeden valuační poměr, který by do toho mohl vnést trochu světla. Jmenuje se PEG a dává do poměru PE a očekávaný dlouhodobý růst. Podle dat pana Eda Yardeniho se PEG indexu SPX pohybuje od roku 1985 povětšinou nad hodnotou 1, netroufá si ale překročit hladinu kolem hodnoty 1,6. Jinak řečeno, za posledních cca 35 let PE nikdy nepřevýšilo dlouhodobý očekávaný růst zisků více jak 1,6krát. Tedy vyjma současnosti, kdy se PEG dostal na úroveň dvou.

PE ukazuje, jak si investoři cení současných zisků. PEG měří, jak si cení růstu očekávaných zisků. Výše uvedené ukazuje, že si jej nyní cení velmi hodně. Což přidává na relevanci oné tezi o sazbově-prémiové exotice. Na jednu stranu to může uklidňovat, protože vysoké valuace nemusí stát na přehnaném očekávání budoucího růstu zisků. Na stranu druhou je tu ale otázka „zranitelnosti“ oněch nízkých rizikových prémií. Nabízí se třeba úvaha o tom, že tyto prémie jsou „technicky“ stlačeny současnou monetární politikou. To je ale podle mne přece jen na delší vyprávění.