Existuje řada způsobů, jak ukázat, že historicky je období vysokých valuací předehrou k nižší dlouhodobé návratnosti akciového trhu. Graf od , který bych chtěl dnes ukázat, je jednou ze sofistikovanějších verzí. Jelikož valuace jsou nyní vysoko, nadšení asi budit nebude. Ale možná je to „tentokrát jinak“. A trochu o tom, proč jsou akcie mnohem zdravější investicí než zlato. Doslova.

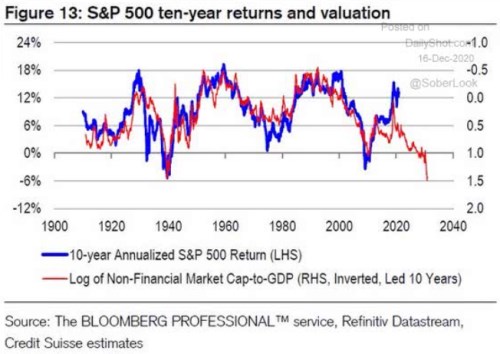

Zmíněný graf porovnává desetiletou návratnost amerického trhu s tím, jak se vyvíjí poměr kapitalizace nefinančních titulů k HDP (tento poměr koreluje s návratností následujících deseti let a červená křivka je tak posunuta o deset let dopředu, čímž získáváme i „predikci“ vývoje do roku 2030):

Zdroj: Twitter

Jelikož poměr kapitalizace k HDP je nyní hodně vysoko (posunuto dopředu), návratnost akcií by měla postupně klesat a podle tohoto „modelu“ by se měla do roku 2030 dostat dokonce znatelně do záporu. Ti, kteří by dnes drželi akcie s tím, že je mají minimálně na deset let, pak ani nenaleznou moc velkou útěchu v tom, že by se křivky v grafu moc nekamarádily. Naopak se zdá, že vypovídací schopnost tu nějaká je, respektive doposud byla.

Naděje na vysoké dlouhodobé výnosy akcií tu ale podle mne je. Pramení z možnosti pozitivních ziskových překvapení. Nízká návratnost po období vysokých valuací (graf) je „mechanicky“ dána tím, že vysoké valuace již nemají kam růst, spíše klesají a růst cen akcií tak může táhnout jen vyšší ziskovost (růst cen P tlumí klesající PE, ale proti němu jde růst zisků E). Onu predikci by tak naboural rychlý dlouhodobý růst zisků. Je to možné? Jde o téma obsáhlé:

Na jednu stranu jsou zisky k produktu historicky už hodně vysoko a zde tedy rezervy moc nejsou. Minimálně pokud věříme v nějaký návrat k průměru, nebo pokud třeba vnímáme společenské tenze plynoucí z příjmové nerovnosti v řadě zemí. Ty by naznačovaly, že podíl zisků na produktu bude klesat a to by ještě znásobilo efekt popsaný grafem. Na stranu druhou tu máme dlouhou řadu nových technologií a možných neuvěřitelných překvapení s potenciálem pro mohutný posun produktivity a celkových příjmů (včetně zisků). Šlo by k tomu samozřejmě dodat mnohem více, takovýhle je rámec a celá věc je tak podle mne přes uvedený graf stále otevřená.

Sazby a zlato

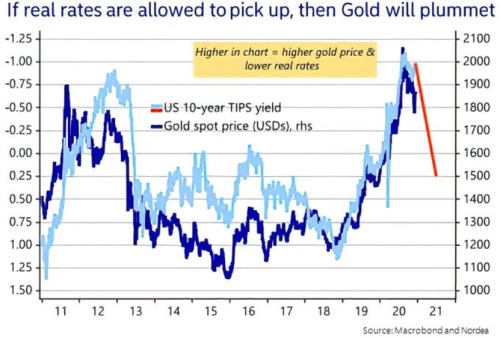

Ve větším detailu jde i o to, kde se bude pohybovat růst ekonomiky a zisků relativně k sazbám – je zřejmé, že lepší ekonomická aktivita povede k růstu sazeb a jde o jejich relativní proporci (ta bude mít dopad i na valuace). Tuto proporci nemusí ale moc řešit jiné aktivum, kterému se dnes chci krátce věnovat - zlato. Jak totiž ukazuje následující graf, jeho cena ne dokonale, ale stále silně koreluje s vývojem reálných výnosů desetiletých vládních obligací. A jak v grafu červenou přímkou ukazuje Nordea, růst výnosů (pozor, obrácené měřítko) by zřejmě přinesl pokles ceny zlata:

Zdroj: Twitter

Negativní vztah mezi reálnými sazbami a cenou zlata je dobře zdokumentován. Podle některých funguje zejména při záporných a nízkých sazbách a hlavní příčinou je to, že nízké sazby znamenají nižší náklad příležitosti u držení zlata, které negeneruje žádný příjem. Možná by bylo zajímavé pouvažovat o tom, jak se tento mechanismus (ne)rýmuje s tím, že zlato je zároveň považováno za pojištění proti inflaci a také proti krizím (frikce nastává třeba při možnosti deflační krize). Ale takovou úvahu nevtěsnáme do pár řádků, dnes stačí onen graf.