Namísto další regulace je třeba se zamyslet nad tím, proč mnoho firem nechce vstoupit na burzu prostřednictvím tradičního primárního úpisu akcií IPO. Tvrdí to ekonomka Jennifer J. Schulp z Cato Institute a připomíná, že tento proces má za cíl zvýšit kapitál firmy tím, že na trhu upíše nové akcie. Za to platí poplatek investičním bankám, které ji procesem provedou, včetně toho, že odhadují nejlepší cenu, za kterou jsou akcie následně nabízeny. Regulátor v USA návrh na IPO posuzuje asi 4 – 6 měsíců, firmy se ale na vstup na burzu připravují často déle než rok. Jde o náročný proces a „řada firem se domnívá, že v něm ztrácí peníze, protože prodejní cena bývá nastavena pod tím, co by trh podle očekávání snesl.“ Jak na to reaguje současný vývoj a kam by mohl dospět?

Alternativou k IPO je takzvaný přímý úpis, který si společnost organizuje sama a týká se pouze existujících akcií. A také tu jsou takzvané Special Purpose Acquisition Vehicles. Tedy SPAC. Jde o společnosti, které jsou založeny s tím, že podstoupí tradiční IPO, které je ale velmi jednoduché, protože firma nemá žádné vlastní aktivity. Následně probíhá fúze s nějakou společností, která se tímto způsobem chce dostat na trh – fúzuje s firmou, která již obchodovaná je, a vyhýbá se tak náročnému procesu vlastního IPO.

Ekonomka míní, že SPAC mohou představovat atraktivní alternativu pro společnosti, které ještě nejsou ziskové, ale souvisí s nimi očekávání vysokého růstu. Takové firmy mají obvykle velkou potřebu nového kapitálu a často se pohybují v oblasti nových technologií a inovací. SPAC pak podle ekonomky představují nástroj, díky kterému na trh vstupují i společnosti, které by tak jinak neučinily. A to je dobré pro celou ekonomiku a investory obecně.

„Není samozřejmě žádná garance, že všechny firmy, které vstoupí na burzu, budou úspěšné. To platí bez ohledu na cestu, kterou k tomu použijí. Ale i kdyby návratnost nijak nevzrostla, investoři mají díky nim větší volbu,“ tvrdí ekonomka. Podle ní tak není přínosné, aby se ještě více „regulovaly inovace vstupu na akciový trh“. Lepší je zaobírat se tím, proč mnoho firem na trh vstoupit nechce. Pokud by se zvýšila atraktivita tradičních IPO, pomohlo by to investorům i firmám, uzavírá Schulp.

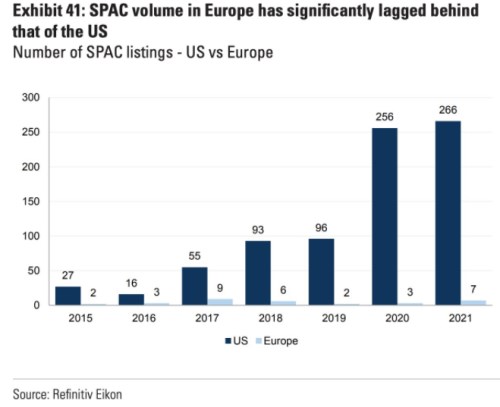

Následující graf porovnává počet SPAC vstupujících na trh v USA a v Evropě. Jejich popularita vzrostla ve Spojených nstátech velmi silně už v roce 2020, ale rok 2021 tato čísla dokázal již překonat. Obrázek pak zároveň ukazuje, že jde o jev omezený na USA, protože v Evropě k žádnému podobnému boomu nedochází:

Zdroj: Cato Institute, Twitter