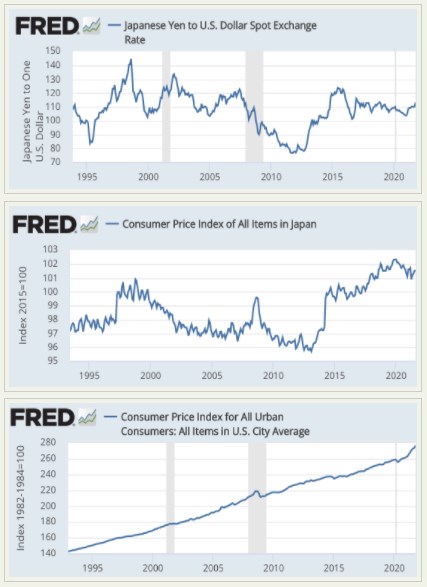

Během posledních 28 let se kurz dolaru k japonskému jenu vyvíjel velmi podivně. Na stránkách The Money Illusion to tvrdí americký ekonom Scott Sumner a důvodem je podle něj následující: Index spotřebitelských cen vzrostl během oněch 28 let o 4 %. Ne ročně, ale celkově. Dolar přitom za stejnou dobu posílil k jenu o 6 %. Pokud to dáme dohromady a věříme v teorii parity kupní síly (PPP), domnívali bychom se, že ceny v USA za stejnou dobu klesly asi o 2 %. Jenže tak tomu ani zdaleka nebylo, protože vzrostly o 90 %. Jak to vysvětlit?

Sumner poukazuje na to, že onen cenový růst dosažený v USA a vývoj měnového kurzu znamenají, že reálný měnový kurz dolaru k jenu vzrostl asi o 92 % a „to je hodně“. Ekonom k tomu dodává, že každým rokem čeká, že „PPP začne fungovat“, ale stále se tak neděje. Vezměme v úvahu třeba vývoj v posledním roce: Index spotřebitelských cen v USA vzrostl o 6,2 %, zatímco v Japonsku mírně klesl. Došlo tedy k oslabení dolaru, jak by se čekalo na základě PPP? Ne, dolar k jenu posílil téměř o 8 % a v reálném vyjádření téměř o 14 %. Což mimo jiné znamená, že pro Američany je Japonsko pěknou turistickou destinací, alespoň z pohledu relativních cen.

Proč se tedy Sumner ve světle skutečného vývoje nevzdá své víry v PPP? Ekonom píše, že i přes vše uvedené si stále myslí, že PPP je nejlepším způsobem, jak predikovat dlouhodobý kurzový vývoj třeba až do roku 2049 (tedy na dalších 28 let). Logika, která stojí za PPP, je totiž podle něj tak přesvědčivá, že „každou anomálii je lehčí vysvětlit jako jednorázový jev“. Včetně popsaného vývoje kurzu dolaru k jenu.

V následujících desetiletích tak Sumner stále očekává, že se cenové rozdíly v USA a Japonsku promítnou do měnového kurzu. Jde podle něj o stejný pohled, jaký můžeme aplikovat na akciové trhy. Poukazuje totiž na to, že americký Nasdaq si během posledních 28 let připisoval mnohem větší zisky než třeba britské či francouzské akcie. Sumner ale míní, že pokud bychom predikovali vývoj pro dalších 28 let, nejlepší je předpokládat, že si všechny indexy povedou už zhruba stejně.

Jinak řečeno, spolehli bychom se na hypotézu efektivních trhů, která má podle ekonoma také velmi přesvědčivé argumenty. A dosavadní náskok Nasdaqu bychom vnímali jako jednorázový jev týkající se výkonů amerických technologických firem – toho, že byly nakonec lepší, než se čekalo v roce 1993. Lidé podle Sumnera mohou na takový pohled namítnout, že podobné anomálie přece nemohou trvat tři desetiletí. „Zdá se, že mohou,“ uzavírá svou úvahu ekonom.

Kurz dolaru k jenu a vývoj spotřebitelských cen v Japonsku a USA popisují následující tři grafy:

Zdroj: The Money Illusion