radí pro rok 2022 větší opatrnost při investicích do akcií, poukazuje na vysoké zisky a valuace, které by mohly být zralé na normalizaci. Cowen přichází s „agresivním“ tipem na akcii pro příští rok a Cato Institute poukazuje na zavádějící idylu Rolniček. Nové Perly týdne jsou tu.

Letecké společnosti a akcie pro příští rok: Analytička společnosti Cowen Helane Becker vysvětlovala na CNBC proč si akcie leteckých společností vedly v roce 2021 hůře, než podobné sázky na otevírání ekonomiky. Tedy například akcie v sektoru zboží dlouhodobější spotřeby. Podle expertky na letecké společnosti doléhá nejistota týkající se „pravidel uplatňovaných ve chvíli, kdy skutečně poletíte“. Včetně možného rušení letů a celkově „ je to po celý rok jedna věc za druhou“. Lidé přitom podle analytičky chtějí létat a poptávka po službách společností v tomto sektoru v principu existuje.

Letecké firmy podle expertky také neodhadly, k jak velkému oživení poptávky dojde a když začaly reagovat, nebyly schopny získat dostatečný počet zaměstnanců. Ti, kteří byli propuštěni, si totiž často našli jiné zaměstnání a i tohoto odvětví se týká obecný nedostatek nových lidí, zejména pro práci na nižších pozicích. Přes to vše se analytička domnívá, že jednou z nejlepších akciových investic pro příští rok bude United Airlines. Ta by totiž měla mimo jiné notně těžit z rostoucího množství domácích i mezinárodních letů.

Silná by měla být v příštím roce poptávka po letech během letní sezóny. Kapacity leteckých společností přitom stále nebudou na 100 % a to znamená, že by měly být schopny zvyšovat ceny služeb. United se všemožně snaží získat potřebné zaměstnance podobně, jako další firmy. Lišit by se ale měla v tom, že má dohodu se svými piloty, na jejímž základě „v podstatě stále sedí na svých sedadlech“, měnil se jen počet jejich odlétaných hodin. Becker ovšem komentovala svůj tip s tím, že jde o „agresivní“ a rizikovou sázku.

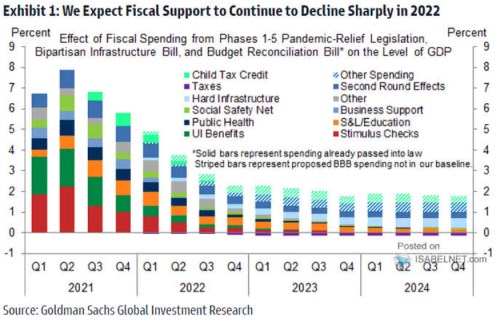

Prudce slábnoucí fiskální podpora: poukazuje na silnou podporu, které se poptávkové straně americké ekonomiky dostávalo v roce 2021 ze strany fiskální politiky. Jenže situace by se v roce 2022 měla znatelně změnit – viz následující graf, který ukazuje vývoj jednotlivých položek pandemického programu vládní pomoci (jejich dopad na HDP):

Zdroj: Twitter

Větší akciová opatrnost pro příští rok: Chris Harvey z Securities podle CNBC dobře odhadl vývoj na americkém akciovém trhu v letošním roce, pro příští rok je ve svém výhledu opatrnější. Poukazuje mimo jiné na to, že na akciovém trhu nyní dochází ke kombinaci vysokého růstu zisků obchodovaných společností a vysokých valuačních násobků. A to podle experta „není zrovna býčí kombinace“.

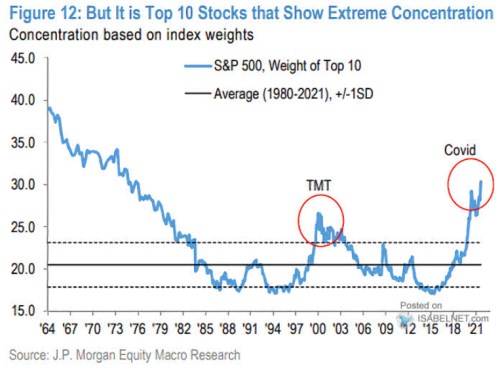

Harvey míní, že americká ekonomika a trhy se nacházejí v pozdní fázi cyklu, které sebou obvykle přináší pokles valuačních násobků. A také ziskových marží obchodovaných firem. Situace navíc v některých ohledech připomíná tu z konce devadesátých let, týká se to zejména koncentrace zisků a firem v celém akciovém indexu (viz graf níže).

Obrat může nastávat i na straně chování spotřebitele a schopnosti společností diktovat si ceny. Expert totiž podle svých slov vnímá určité známky, že spotřebitel již není ochoten přijímat ceny tak, jako třeba před rokem. V roce 2022 tak bude podle Harveyho probíhat normalizace a to hned na několika úrovních: Bude se týkat valuací amerických akcií, marží obchodovaných firem, ale i chování spotřebitele. Ve výsledku přinese korekci na akciích.

Následující graf od ukazuje vývoj podílu deseti největších firem na celkové kapitalizaci amerického trhu. V polovině šedesátých let dosahoval téměř 40 %, postupně ale klesl až na méně než 20 %. Novým vrcholem si prošel na konci devadesátých let a nyní, kdy se pohybuje u 30 %:

Zdroj: Twitter

Rolničky, koně a bezpečné automobily: Píseň Rolnička ve své anglické verzi pojednává o tom, jaká je zábava jet po bílém sněhu na saních tažených koněm. Jak ale na stránkách Cato Institute poukazuje Chelsea Follett, často jsou z ní vynechávány verše, které vypráví, jak se saně převrhnou a jejich kočí sklidí posměch. Follett následně poukazuje na britského historika Paula Haira, podle kterého byly koně „jednou z nejnebezpečnějších věcí, které člověk kdy používal“.

Hair tvrdí, že v přepočtu na ujetou vzdálenost byl kůň nebezpečnější, než motorová vozidla a odkazuje se mimo jiné na britské kroniky, podle kterých v roce 1865 při nehodě na koni zahynulo více lidí, než na železnici. Jedním z důvodů nehod bylo někdy nevyzpytatelné chování samotného koně, k tomu se přidávaly třeba problémy s postroji. A bez nebezpečí nebylo ani samotné nasedání a sesedání z koně – historik poukazuje na to, že kůň dovede kopnout obrovskou silou a rychlostí, která dosahuje 200 mil za hodinu. Follett to vše uzavírá s tím, že až lidé v (anglických) Rolničkách opět uslyší o idyle jízdy na saních, měli by pamatovat, že jde do určité míry o sarkasmus.