EVROPA:

Moller – Maersk 1Q22

Globální námořní přepravce publikoval předběžná čísla za 1Q22 již před nějakým časem a ve finálním oznámení není nic nového (náš komentář ZDE). Za zmínku stojí asi jen to, že poslední operace v Rusku byly ukončeny 2. května a že odpisy tamních aktiv (především terminálů) zatížily provozní zisk 720 mil. USD. Nejdůležitější je proto oznámení o zahájení druhého kola buybacků v objemu 24 mld. DKK, které bude trvat do listopadu tohoto roku (3,8 mld. USD; 6 % současné tržní kapitalizace). Akcie rostou o 3 %.

P/E 22 = 2,4x; P/B 22 = 0,9x; odhadovaný DY 23 = 14,5 %

(Investiční tipy) 1Q22

Volkswagen dodal předběžná čísla za 1Q již v polovině dubna, takže nyní je asi nejdůležitější výhled na celý rok 2022. Ten je ve srovnání s konsensem trhu nečekaně optimistický a počítá s růstem tržeb o cca 10 % a provozní marží necelých 8 %. Vzhledem k netečné tržní reakci a tomu, že akcie zůstávají o 20 % pod cenou před Ruskou invazí, jsou investoři očividně více skeptičtí.

Německá automobilka zaknihovala tržby ve výši 63 mld. EUR (+0 % yoy) při tržním konsensu očekávajícím o jednu miliardu eur více. Na kusy se přitom prodalo až o 25 % méně automobilů (1,9 mil.) než před rokem. Nadále tedy platí, že automobilka úspěšné vykrývá slabé prodeje vyšší průměrnou ceno prodaných vozidel. V prvním kvartálu prodala automobilka necelých 100 tis. elektromobilů (+65 % yoy), přičemž nejprodávanější byl ID.4 s 30 tisíci kusy. Podobně rychle rostla i , avšak ta prodala až 310 tik. elektromobilů. Co do jednotlivých divizí byla zklamáním jen ta hlavní , kde tržby i provozní zisk těžce podstřelily konsensus. Je to však pochopitelné, jelikož aktuální strategie velí podpořit ostatní více profitabilní divize.

Provozní zisk vyskočil meziročně až o 75 % na 8,5 mld. EUR a provozní marže se tak roztáhla na 13,5 % (+6 p.b. yoy). Na první pohled skvělý výsledek je však do velké míry odrazem zisků na hedge pozicích na komoditách (3,5 mld. EUR). Bez nich by byla marže necelých 8 % a podstřelovala by konsensus 9,3 %. kvůli odchodu z ruského trhu zaknihoval opravné položky kolem 500 mil. EUR (<1 % tržeb). Čistý zisk na akcii se zdvojnásobil na 13,1 EUR a konsensus překonal o 2,5 EUR. Návratnost vlastního kapitálu stoupla na 14 % (+1,7 p.b. qoq).

Výhled na tento rok je v podstatě dlouhým výčtem rizik, které můžou negativně zasáhnout finálních čísel. Prozatím však management předpokládá mírný nárůst prodaných automobilů proti předešlému roku, avšak k předkoronovým hodnotám bude ještě dlouhá cesta. Tržby skupiny by měly růst mezi 8 až 13 % (275 mld. EUR vs kons. 268 mld. EUR) a provozní marže by se měla usadit mezi 7 až 8,5 % (kons. 7,8 %).

Akcie zůstávají víceméně bez reakce.

P/E 22 = 4,7x; P/B 22 = 0,5x; DY 22 = 5,6 %

USA:

AMD (Investiční tipy) 1Q22

Výsledky jsou kvůli akvizici Xilinxu trochu obtížné na interpretaci a bylo nutné je tedy rozebrat do většího detailu. Pod povrchem je však jasně vidět, že i když poptávka ze segmentu osobních PC začíná oslabovat, tak korporátní klienti (datacentra) tvoří silnou druhou nohu byznysu. Výhled pro konec roku byl výrazně vylepšen, avšak z velké části za to může zahrnutí Xilinxu do plánů. Akvizice této společnosti přinese kromě synergií i lehounké zpomalení růstu tržeb spojené s výrazně vyšší profitabilitu (hrubá marže Xilinx 70 % vs. necelých 50 % u AMD).

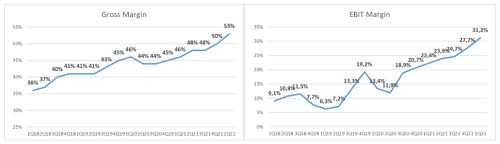

Tržby se meziročně zvedly o 70 % yoy na 5,9 mld. USD (kons. 5,3 mld. USD), z čehož cca 560 mil. USD připadá na akvírovaný Xilinx (více níže). „Organické“ tržby by tedy byly cca 5,3 mld. USD (+55 % yoy), což by už odpovídalo konsensu trhu. S hrubou marží je to taky trochu zapeklité. Na papíře se sice rozšířila až o 7 p.b. yoy na 53 % a je tedy poprvé vyšší než u konkurenčního . Na druhou stranu, pokud odečteme vysoké odpisy nehmotných aktiv spojené s akvizicí Xilinxu, tak by byla hrubá marže ve skutečnosti jen 48 % (pořád velice obstojný výsledek). Profitabilitě bude nicméně do budoucna trochu pomáhat i samotný Xilinx, jelikož ten operuje s hrubou marží až kolem 70 %. Provozní marže se rozšířila o téměř 10 p.b. yoy na 31,2 % a čistý zisk na akcii se více než zdvojnásobil na 1,13 USD (kons. 0,91 USD). Na grafu vlevo je vidět vývoj hrubé marže, na grafu vpravo vývoj marže provozní.

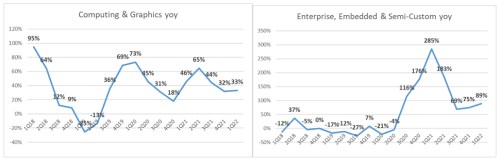

Divize Computing & Graphics, jejíž klientela pochází z řad běžných uživatelů, drží růst tržeb na 33 %, čímž se dostala na 2,8 mld. USD (kons. 2,7 mld. USD; graf níže vlevo)). Nahoru šly průměrné prodejní ceny grafik i procesorů. Tržby tím byly dostatečně ochráněny před slabším trhem s osobními PC, kde management přiznává mírné ochlazení poptávky. Opět se ale blýskla divize Enterprise, Embedded and Semi-Custom, která obsluhuje korporátní klientelu. Ta akcelerovala růst na 90 % yoy a dostala se tak na 2,5 mld. USD (kons. 2,3 mld. USD; graf níže vpravo) navzdory rostoucímu srovnávacímu základu, a to především díky neutichajícímu zájmu o procesory EPYC z řad budovatelů datacenter. A nakonec je tady Xilinx, který vyrostl meziročně na tržbách o 22 % na 560 mil. USD (s provozním ziskem až 230 mil. USD!) a zaknihoval rekordní tržby z řad velké části koncových zákazníků.

Management spolu se silným kvartálem zvedl i výhled, nicméně ten si také zaslouží hlubší rozbor. Tržby chce management vidět do konce roka na 26 mld. USD (+60 % yoy; kons. 24 mld. USD), proti původnímu odhadu 30% růstu ze začátku roku. Na konferenčním hovoru s analytiky zazněla důležitá otázka, jaká část tohoto zlepšení připadá na organický růst a jaká na akvírovaný Xilinx. Management upřesnil, že silná poptávka v celé divizi EE&SC by měla kompenzovat konzervativnější výhled pro trh s osobními PC a organický růst by tedy mohl být kolem 35 %. Jelikož zbytek připadá na Xilinx (u něj je mimochodem výhled pro růst tržeb kolem 20 % yoy), tak je to jen lehké vylepšení výhledu. I to však potěší.

Na závěr ještě zmíníme, že od dalšího kvartálu začne reportovat dle svých strategických koncových trhů, čímž se výsledky reorganizují do čtyřech divizí: Data Center, Client, Gaming, Embedded. Více se dozvíme na dni investorů 9. června, nicméně už teď nás to těší, jelikož se tím jasně oddělí datacentra.

Pozitivní tržné reakce koriguje spolu se zhoršujícím se tržním sentimentem a momentálně připisují jen 2 %.

P/E 22 = 21,5x; P/E 23 = 18,8x