Měl by se akciový trh radovat z klesajících výnosů dlouhodobých vládních dluhopisů? Tento pokles snižuje požadovanou návratnost u akcií, (klesá atraktivita alternativ k akciím), takže odpověď by měla být kladná. Ale jen do chvíle, kdy si uvědomíme, že výnosy mohou klesat kvůli horšímu ekonomickému výhledu. Který akciím prospívat nebude. Takže?

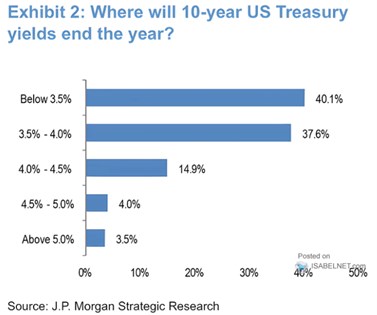

Následující graf od ukazuje výsledky průzkumu – očekávání ohledně dalšího vývoje výnosů desetiletých vládních dluhopisů. Ty se nyní pohybují na 3,46 %, většina se podle grafu domnívá, že pod 3,5 % skončí i na konci roku. A podobná část investorů se kloní ke rozmezí 3,5 – 4 %:

Zdroj: Twitter

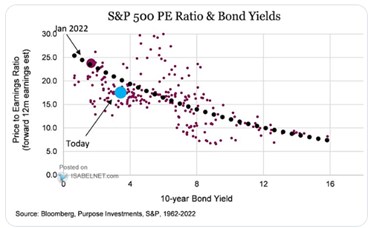

Kdyby byl pokles výnosů izolovaným jevem, akciím by prospíval. A naopak – růst by měl táhnout ceny akcií dolů. Jenže výnosy jsou úzce spjaty s ekonomickým vývojem. Obecně platí, že pokud ten míří k ochlazení, výnosy jdou dolů a naopak (chaos v tom může udělat zejména nabídková inflace/dezinflace). Většinou jde tedy u akcií o to, jak moc proti sobě působí pohyb výnosů na straně jedné a změny růstových očekávání na straně druhé. Že výsledky této přetahované jsou v praxi různorodé, ukazuje podle mne i následující graf. Porovnává výši výnosů s valuacemi (poměry cen k ziskům):

Zdroj: Twitter

Body grafu jsou docela rozházené. V kontextu výše uvedeného to znamená, že jednou je důležitější pohyb výnosů, jednou související změna v růstových očekáváních. Body je ale stejně poměrně odvážně proložena křivka, která by ukazovala, že efekt výnosů je přece jen silnější, než efekt změn v očekávání. Vyšší výnosy podle křivky nesou nižší valuace a naopak nižší výnosy valuace vyšší.

Nyní jsme v bodě, který dokonce u valuací leží o něco pod křivkou. Jinak řečeno, s ohledem na současnou výši výnosů na dluhopisových trzích by se valuace z onoho historického pohledu nezdály být nijak vysoko, spíše naopak. Dokonce ani extrémní valuace z ledna 2022 nebyly podle grafu mimo. A v celku u těchto dvou bodů obrázek říká, že PE kleslo zhruba v souladu s tím, jak se změnily výnosy vládních dluhopisů.

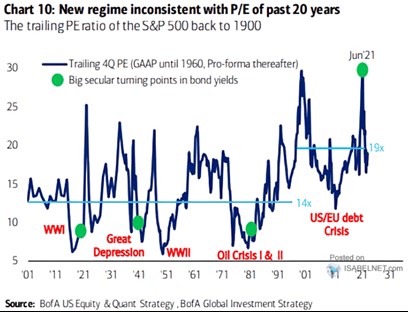

Přece jen ale k tomuto grafu připojím ještě jeden. Ten ukazuje dlouhodobý vývoj PE. Z něj vidíme, že PE (počítané ze zisků za posledních 12 měsíců) nyní dosahuje téměř 19. Výnosy jsou přitom na zmíněných cca 3,5 %. Těchto výnosů bylo naposledy dosaženo v roce 2011, kdy bylo PE mnohem níže. Pak se výnosy jen dvakrát zespoda přiblížily 3 %, v roce 2019 to bylo s nižším PE než nyní a v roce 2013 s hodně nižším PE, než nyní. Takový pohled už vyznívá jinak, než graf první.

Zdroj: Twitter