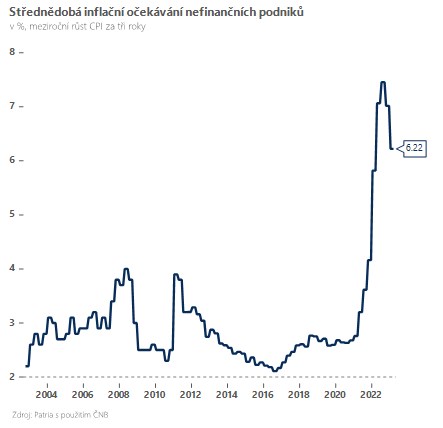

ČNB v uplynulém týdnu opět oživila debatu na téma - kdo může za vysokou inflaci? Ta zatím odeznívá relativně pomalu, a to zejména v jádrových složkách v čele se službami jako pohostinství, hoteliérství nebo rekreace (jak by ostatně v tomto týdnu měla potvrdit i nová dubnová čísla). Současně se zdá, že inflační očekávání mezi nefinančními podniky nejsou ukotvená a na vysoký růst nominálních zisků z roku 2022 naváže v tomto roce pravděpodobně o poznání rychlejší růst mezd. Sekce měnová přitom opakovaně bankovní radě doporučovala další zvýšení úrokových sazeb (a ochlazení ekonomiky) právě proto, aby k zabydlení vyšší inflace ve mzdové dynamice a jádrové inflaci nedošlo. Neúspěšně. Od nástupu Aleše Michla do guvernérské funkce zůstávají úrokové sazby stabilní.

Na hodnocení důsledků této “vyčkávací politiky” je stále brzy, zdá se však, že daní za měkčí měnové podmínky a lehčí přistání české ekonomiky (došlo jen na “kosmetickou” recesi bez výraznějšího ochlazení trhu práce) bude daleko větší setrvačnost inflace. Z těchto důsledků (pokud na ně dojde) se musí zodpovídat stávající bankovní rada, která “nekonala, když konat měla”.

A v tomto světle snaha přehrát míč a zodpovědnost na stranu vlády vypadá jako “preventivní hledání alibi”. Na tiskové konferenci po květnovém zasedání ČNB to chvílemi vypadalo, jako by Aleš Michl nepřímo spojoval osud inflace i další pohyb sazeb s tím, zda vláda představí dostatečně kvalitní konsolidační balíček. Rozpočet na rok 2023 si skutečně z řady důvodů zaslouží kritizovat (přeceněné mimořádné příjmy, neřešený strukturální schodek, a další). Na druhé straně veřejné finance dnes rozhodně nejsou hlavním motorem inflace a vláda není tím, kdo by za ni měl být zodpovědný. Přehazování zodpovědnosti na vládu je o to úsměvnější, když se začtete do poslední prognózy ČNB. Ta z opatrnosti v základním scénáři nepočítá s žádným vládním konsolidačním balíčkem a deficitem 3,9 % HDP (náš odhad 4,9 % HDP). I přesto však v poslední prognóze (za předpokladu absence jakékoliv nové rozpočtové konsolidace) rozpočtový impuls působí víceméně neutrálně a rozpočtová politika sazby na horizontu prognózy tlačí spíše dolů. V případě, že by došlo na rozpočtovou konsolidaci, tlačila by rozpočtová politika sazby s vysokou pravděpodobností dolů ještě výrazněji. Dnešní absence rozpočtové konsolidace tedy těžko může být argumentem pro vyšší úrokové sazby a Karině Kubelkové z ČNB se to na setkání s analytiky také velmi těžko vysvětlovalo. Tím hlavním a jediným důvodem může být oprávněný strach z neukotvených inflačních očekávání a rychlého růstu mezd - tedy z přímých důsledků dnešní “vyčkávací politiky” bankovní rady.

Na druhou stranu je třeba bankovní radu pochválit za to, že nově dává inflačním očekáváním o poznání větší prioritu. Centrální banka představila nový systém přístupu k inflačním očekáváním (prostřednictvím souhrnného indexu), který v tuto chvíli potvrzuje jejich neukotvenost. Nejenom, že na jejich neukotvenosti tentokrát postavila jeden z alternativních scénářů, ale současně i v základním scénáři provedla expertní úpravy zohledňující rizika jejich neukotvenosti. Bude velmi zajímavé si tento týden v zápisu ze zasedání přečíst, kdo na základě nových analýz zvedl ruku pro růst úrokových sazeb.

*** TRHY ***

Koruna

Koruna se v minulém týdnu sesunula zpět k hranici 23,40 EUR/CZK. Hlavním impulsem byl překvapivý výsledek měnově-politického zasedání ČNB - tři ze sedmi členů hlasovali pro zpřísnění měnové politiky.

V tomto týdnu bude hlavním tuzemským makro číslem dubnová inflace (čtvrtek). Dle našeho odhadu celková inflace meziročně poklesla na 13,5 % z březnových 15,0 %. Vážným rizikem však z našeho pohledu zůstávají až příliš setrvačné jádrové inflační tlaky, které pravděpodobně mírně zvolnily, avšak primárně z titulu imputovaného nájemného. Z pohledu ČNB by ale nemělo dubnové inflační číslo přinést zásadní překvapení (odhad v nové prognóze 13,2 %), a proto - podobně jako v posledních měsících - nečekáme zásadní impuls ani pro korunu. Pokud nepřijde negativní impuls z hlavních trhů, česká měna může bez větších problémů udržet dobyté pozice a krátkodobě i zisky rozšířit.

Eurodolar

Ani série velmi důležitých makroekonomických událostí na obou stranách Atlantiku nepřiměla eurodolar, aby se viditelněji odlepil od hranice 1,10. Nicméně dolaru přiznejme za včerejší seanci jisté zisky, které jdou na vrub průzkumu Fedu ohledně utahování úvěrových standardů (Powellem zmiňovaný SLOOS průzkum). Ten nakonec nedopadl tak špatně, jak se čekalo, což pomohlo dolarovým sazbám vzhůru a tím i americké měně.

Pomineme-li eventuální rétorická cvičení centrálních bankéřů, tak jedinou vážnější událostí na horizontu mohou být americká inflační data za měsíc duben. Ta budou zveřejněna ve středu odpoledne a o možných dopadech se dočtete více v naší čtrnáctidenní FX Strategii (bude publikována během dneška).