Výsledky za třetí čtvrtletí roku představilo další silné americké bankovní jméno . Ač zisk na akcii 1,38 dolaru překonal očekávání 1,28 USD a celkové příjmy 13,27 miliardy dolarů také dosáhly na předpovědi analytiků 13,23 mld. USD, jako zklamání je hodnocen výkon wealth managementu, který je v bance brán za klíčový a akcie v americkém premarketu zamířily níže o více jak 3 procenta pod 78 USD/akcie.

Wealth management dosáhl tržeb meziročně vyšších o 4,6 % na objemu 6,4 miliardy korun, očekáváno ale bylo 6,58 mld. USD.

Akciový sales a trading přinesl tržby 2,51 mld. USD a uspokojil tak analytiky s jejich konsensuálním odhadem dle Bloomberg 2,41 mld. USD. Pevně úročený byznys přinesl příjmy 1,95 mld. USD nad očekáváním 1,83 mld. USD, zaostal institucionální trading (938 mil. USD vs. Očekávání 1,04 mld. USD), poradenství zasáhl meziroční pokles o třetinu na 449 mil. USD.

Podobně jako u Goldman Sachs pomohl trading hájit směr tržeb proti wealth managementu či insticionálnímu bankovnictví. Tradeři s dluhopisy překonali očekávání pro tržby zhruba o 200 milionů dolarů, akcioví o řádově 100 milionů dolarů.

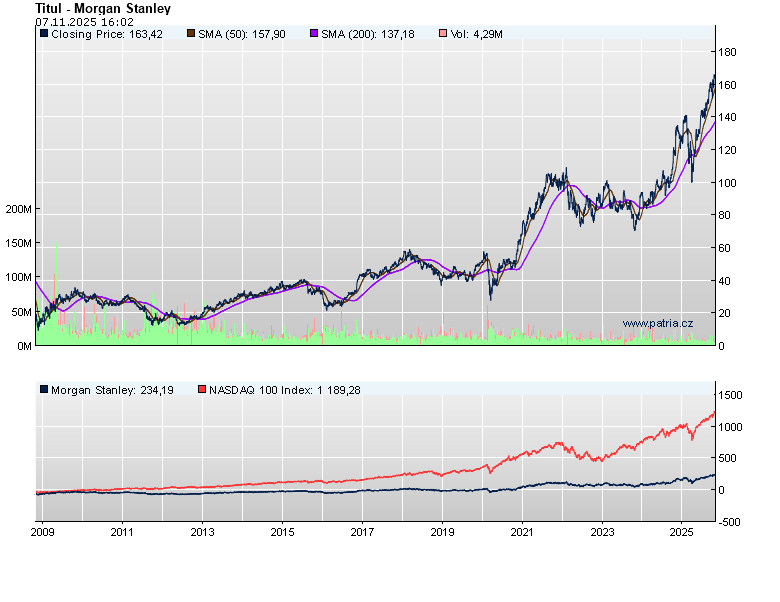

Graf: Dlouhodobý vývoj akcií

Tržby vykázaly meziroční růst celkově o 2 %, zisk na akcii pokles o 9 %. Přes nejásající reakci trhů dokázala nesáhnout k turbulencím, které vidíme u rivalů či co do zářezů do chodu byznysu.

Šéf banky James Gormann v květnu oznámil plán odchodu a management v mezidobí dle nejnovějších zpráv zúžil výběr možných následovníků na trojici. "Ačkoli podmínky na trhu zůstaly nejednoznačné, firma dosáhla solidních výsledků," uvedl nyní v komentáři k výsledkům..

Globální aktivita v oblastí fúzí a akvizicí je už téměř dva roky v útlumu a ve třetím čtvrtletí nevykázala žádné výraznější známky zlepšení. Zájem firem o fúze a akvizice podkopávají vyšší úrokové sazby, prověrky ze strany antimonopolních regulátorů a nejistota ohledně budoucího hospodářského a geopolitického vývoje.