Valuace akcií malých amerických firem (a také třeba čínského akciového trhu) jsou ve srovnání s celým americkým/globálním trhem historicky hodně nízko. Do nemalé míry ale proto, že onen celý trh a zejména pár dominantních firem mají valuace zase hodně vysoko (viz včerejší úvaha). O fundamentu malých firem se diskutuje již nějakou dobu, dnes se podíváme zejména na jeden ne tak často zmiňovaný faktor, který tu může hrát významnou roli.

Jednu dobu bylo docela často slyšet, že malé firmy jsou na rozdíl od zbytku trhu „naceněny na recesi“. Takový pohled, či minimálně formulaci, jsem tu v té době zpochybňoval a vývoj to dělá nyní také. Recese se totiž (oficiálně) nedostavila, americká ekonomika by měla podle konsenzu zrychlovat (a třeba podle znatelně). O nějakém znatelném uzavírání valuační mezery mezi malými firmami a jejich většími protějšky se ale stále moc hovořit nedá (opět viz včerejší článek).

Já jsem se klonil spíše k tomu, že malým firmám nesedí prostředí vyšší inflace, vyšších sazeb, respektive celkově horšího přístupu k externímu financování. Dá se ale tvrdit, že inflace se již notně posunula směrem k cíli, ve vyloženě vysokoinflačním prostředí se již americká ekonomika nenachází a ani to nijak výrazně nepomáhá relativním valuacích malých společností. Jinak řečeno, zájem o ně není stále takový, aby zvedal ceny a valuace blíž k úrovním, které pozorujeme u zbytku trhu.

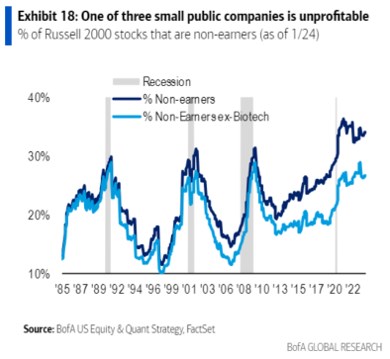

Můžeme spekulovat o tom, že podle investorů by se mohly do potenciálu menších firem jen omezeně promítnout nové technologie. A určité vodítko k důvodům relativně nízkých valuací může dávat i následující graf. Ukazuje podíl společností v indexu Russell 2000, které nedosahují ziskovosti. A to v celku a po očištění o biotechnologie. I pohled na celek ukazuje, že podíl „neziskovek“ je hodně vysoko a zhruba stále odpovídá úrovním, kterých bylo dříve dosahováno v dobách ekonomického útlumu. Recese se tak sice oficiálně dostavila, ale malé firmy mohou být zrovna tou částí ekonomiky, kde to na ní hodně vypadalo (nedávno jsem tu psal o „přesouvající se recesi“, posouvající se z jedné části ekonomiky do jiné). K tomu je možné, že malých firem bez zisku je na trhu více strukturálně, ne cyklicky.

Zdroj: X

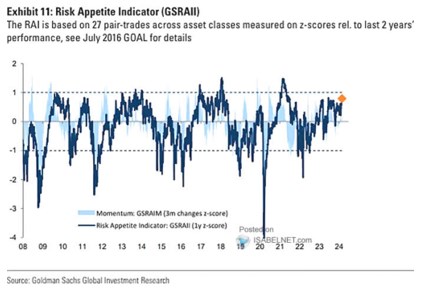

V souvislosti s uvedeným můžeme také poukázat na to, že růstová část malých firem si vede lépe, než ta méně růstová. Inflace také není stále u cíle a náklady financování a přístup k externímu kjapitálu se nevrací tam, kde se nacházely před rokem 2020. Zaslechnout také můžeme teze o tom, že menší firmy jsou obecně rizikovnější a investoři stále nemají chuť na riziková aktiva. S první částí by se a dalo souhlasit i kvůli výše uvedenému. Co ale apetit na riziko? Ten nejde nějak přímo měřit, například tvrdí, že rizikové prémie na akciích jsou historicky hodně nízko. A do tohoto obrázku by zapadl i index sestavovaný touto bankou. Podle něj je nyní onen apetit docela vysoko:

Zdroj: X