Na akciovém trhu a nejen na něm je velká poptávka po zkratkách. Já mám jednoduché příběhy také rád, ale nesmí se to přehánět. Na rozumné míře zjednodušení je snad u akcií pohled vedený skrz poměr sazeb (respektive požadované návratnosti) k růstu zisků. Co pak ukazuje posledních cca 25 let?

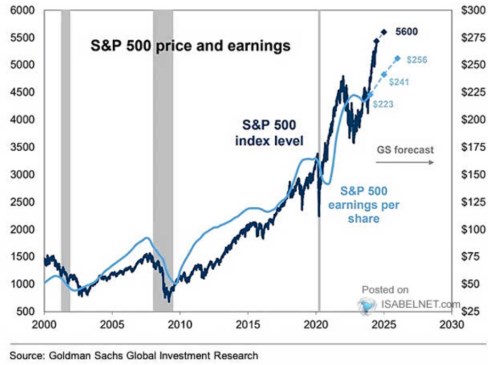

Na samém konci recese roku 2008/2009 se index SPX pohyboval u 1000 bodů a zisky na akcii byly něco nad 50 dolary – viz následující graf ukazující ono poslední čtvrt století na US akciích. Poměr cen k ziskům byl po zmíněné recesi něco pod dvaceti*. Během dvou tří let se pak ziskovost dostala nad předchozí maxima, ale cenám akcií to trvalo o něco déle. Valuace tedy klesaly. A mezera mezi zisky a cenami zůstala otevřená až do roku 2017/18, kdy se index dostal k úrovni 2500 bodů a zisky k 125 dolarům. PE se tedy opět pohybovalo kolem 20.

Tehdy šlo o dobu docela intenzivních úvah a diskusí o tom, jak je trh nafukován monetární politikou. Ale tento obrázek ukazuje, že takový pohled byl minimálně do určité míry zavádějící (tj., příliš zjednodušený). Zisky firem totiž celkem slušně rostly.

Zdroj: X

Období po roce 2008 se vyznačovalo tím, že ekonomické oživení bylo z celkového pohledu relativně slabé, neustále se čekalo na „zelené výhonky“, centrální banky se snažily stimulovat kvalitativně i kvantitativně. Docela dobré výkony akciového trhu tak mohly budit dojem, že jsou „umělé“, „nafukované“ apod. Nicméně onen pohled na zisky ukazoval a ukazuje, že se dělo něco trochu rozdílného – v první řadě korporátní sektor dokázal i v takovém prostředí generovat slušnou ziskovost. A ve výsledku byl pro akcie příznivý poměr sazeb k tempu růstu zisků.

Jeden známý ekonom tehdy dokonce uvažoval o tom, že pro firmy bylo celkově lepší prostředí utlumenější růstu. Tedy takové, které sice doléhalo na jejich tržby, ale náklady včetně mezd byly pod takovým tlakem, že v celku se ziskovosti vedlo dobře. Už k tomu nedodával to, co (opět) dodám já – jde také o prostředí nízkých sazeb, tudíž onoho pro akcie příznivého poměru sazby/růst.

Po roce 2020 pak přišly vysoké inflační tlaky a v grafu vidíme, že ceny se dostaly nad ziskovost, která ale ani v tomto prostředí nijak netrpěla. Naopak – jak jsem tu v určitou dobu několikrát poukazoval, korporátní sektor svými maržemi k inflaci přidával, namísto toho, aby marže inflační tlaky tlumily. Příčina bude do nemalé míry spočívat v tehdejší celkové stimulaci poptávky ze strany monetární i fiskální – firmy měly prostor pro zvyšování cen více než kompenzující růst nákladů.

Následoval obrat v oblasti monetární, korekce cen a zisková recese roku 2023. Nyní se očekává opětovný velice slušný růst zisků. A ceny akcií zisky současné i očekávané pro následující dva roky mohutně předbíhají. Čeká se totiž, že díky novým technologiím bude dlouhodobější ziskovost mnohem výše a akcie z vysokých valuací „vyrostou“. A minulý týden jsem ukazoval, jak by tento proces za určitých předpokladů mohl u té valuačně nejnašponovanější části trhu vypadat. Každopádně, prostředí se za posledních více než dvacet let několikrát výrazně změnilo, ale nakonec vždy tak, že poměr sazby/růst je pro akcie stále příznivý.

*Hovoříme o ziscích dosažených za posledních 12 měsíců. Na trhu se přitom častěji používá PE měřené na základě zisků očekávaných pro následujících 12 měsíců, které bývá nižší, protože zisky většinou meziročně rostou.