Ve chvíli, kdy mezi investory roste optimismus, že se připravuje rally na amerických státních dluhopisech, jeden z klíčových ukazatelů na trhu dluhopisů vykazuje znepokojivé signály pro investory, kteří uvažují o naskočení do trhu.

Nejprve dobrá zpráva. S blížící se polovinou roku 2024 jsou Treasuries na pokraji vymazání svých letošních ztrát s tím, jak se konečně objevují známky toho, že inflace i trh práce skutečně chládnou. Obchodníci nyní sázejí na to, že to může stačit k tomu, aby Fed začal snižovat úrokové sazby již v září.

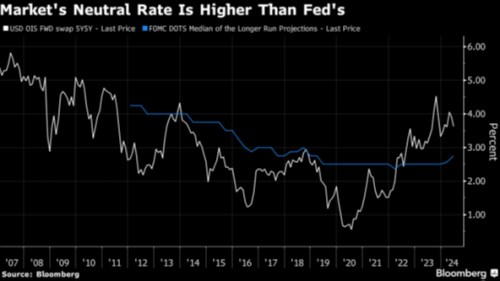

Potenciálně však schopnost centrální banky snižovat sazby omezuje sílící názor na trzích, že tzv. neutrální sazba ekonomiky – teoretická úroveň výpůjčních nákladů, která ani nestimuluje, ani nezpomaluje růst – je mnohem vyšší, než tvůrci politiky v současnosti předpokládají. Pro dluhopisový trh tento názor pak vytváří významný protivítr "Význam spočívá v tom, že až ekonomika nevyhnutelně zpomalí, bude snižování sazeb méně a úrokové sazby v příštích zhruba deseti letech by mohly být vyšší, než byly v posledních deseti letech," uvedl Troy Ludtka, hlavní americký ekonom společnosti SMBC Nikko Securities.

Forwardové kontrakty odkazující na úrokovou sazbu v příštích pěti letech – ukazatel názoru trhu na to, kde by mohly sazby v USA skončit – se zastavily na úrovni 3,6 %. To je sice méně než loňský vrchol 4,5 %, ale stále o více než jedno celé procento více než průměr za posledních deset let a více než vlastní odhad Fedu, který činí 2,75 %. To je důležité, protože to znamená, že trh počítá s mnohem vyšší spodní hranicí výnosů. Praktickým důsledkem je, že existují potenciální limity, kam může cena dluhopisů narůst. To by mělo znepokojovat investory, kteří se připravují na epickou rallye dluhopisů, která je zachránila na konci loňského roku.

Prozatím je nálada mezi investory stále optimističtější. Ukazatel zhodnocení státních dluhopisů za rok 2024 agentury Bloomberg v pátek klesal o pouhých 0,3 % poté, co na svém letošním minimu ztrácel až 3,4 %. Benchmarkové výnosy se od svého dubnového vrcholu od začátku roku snížily zhruba o půl procentního bodu.

Obchodníci v posledních seancích vytvářeli kontrariánské sázky, které mohou těžit z větší pravděpodobnosti, že Fed sníží úrokové sazby již v červenci, a poptávka po futures kontraktech, které by těžily z rally na trhu dluhopisů, vzkvétá. Pokud má však trh pravdu v tom, že neutrální sazba – kterou nelze v reálném čase sledovat, protože podléhá příliš mnoha proměnným – trvale stoupla, pak současná referenční sazba Fedu ve výši více než 5 % nemusí být tak restriktivní, jak je vnímána. Měřítko agentury Bloomberg totiž naznačuje, že finanční podmínky jsou relativně uvolněné.

"Zaznamenali jsme pouze poměrně pozvolné zpomalování hospodářského růstu, což by naznačovalo, že neutrální sazba je významně vyšší," řekl Bob Elliott, generální ředitel a investiční ředitel společnosti Unlimited Funds. Při současných ekonomických podmínkách a omezených rizikových prémiích, které jsou započítány do dluhopisů s dlouhou splatností, "vypadá hotovost přesvědčivěji než dluhopisy," dodal.

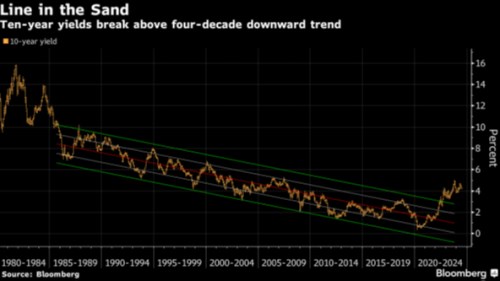

Skutečná úroveň neutrální sazby neboli R-Star, jak se jí také říká, se stala předmětem horkých diskusí. Důvody pro možný posun směrem nahoru, který by znamenal obrat od desetiletí trvajícího poklesu, zahrnují očekávání velkých a dlouhodobých deficitů veřejných rozpočtů a zvýšených investic pro boj se změnou klimatu.

Další růst dluhopisů může vyžadovat výraznější zpomalení inflace a hospodářského růstu, což by mohlo podnítit rychlejší a hlubší snížení úrokových sazeb, než Fed v současnosti předpokládá. Vyšší neutrální sazba by tento scénář učinila méně pravděpodobným.

Ekonomové očekávají, že údaje z příštího týdne ukážou, že Fedem preferovaný ukazatel základní inflace minulý měsíc zpomalil z 2,8 % na anualizovanou hodnotu 2,6 %. To je sice nejnižší hodnota od března 2021, ale zůstává nad cílem Fedu dosáhnout 2% inflace. A míra nezaměstnanosti je již více než dva roky na úrovni 4 % nebo pod ní, což je nejlepší výsledek od 60. let minulého století. "Ačkoli vidíme, že vyššími sazbami trpí jak domácnosti, tak podniky, celkově jsme se s tím jako systém zjevně vypořádali velmi dobře," uvedla Phoebe Whiteová, vedoucí oddělení inflační strategie v USA ve společnosti .

Výkonnost finančních trhů také naznačuje, že politika Fedu nemusí být dostatečně restriktivní. Index S&P 500 dosahuje rekordů téměř denně, i když sazby s kratší splatností očištěné o inflaci, které předseda Fedu Jerome Powell uvádí jako vstupní údaj pro měření dopadu politiky Fedu, od roku 2022 vzrostly o téměř 6procentních bodů. "Máte tu trh, který je tváří v tvář vyšším reálným výnosům neuvěřitelně odolný," řekl Jerome Schneider, vedoucí oddělení správy krátkodobých portfolií a financování ve společnosti Pacific Investment.

S výjimkou několika představitelů Fedu, jako je guvernér Christopher Waller, se většina tvůrců měnové politiky přiklání k vyšší neutrální sazbě. Jejich odhady se však pohybovaly v širokém rozmezí od 2,4 % do 3,75 %, což podtrhuje nejistotu při tvorbě prognóz.

Powell se v diskusi s novináři po skončení dvoudenního zasedání centrální banky zřejmě snažil bagatelizovat její význam při rozhodování Fedu a řekl, že "nemůžeme skutečně vědět", zda se neutrální sazby zvýšily, či nikoli. Pro některé hráče na trhu je ale odpověď jasná, je zde nová vyšší realita. A to je potenciální překážka pro další rally.

Zdroj: Bloomberg