Monetární politika může být již nějaký čas pasivně utahována tím, jak klesá inflace a zvyšují se reálné sazby. Goldman Sachs ale před pár lety přišel s analýzou, podle které tyto podmínky ovlivňují americké hospodářství znatelně, ale jeho citlivost na sazby klesá. Což se docela potvrzuje i v posledních letech. Jak to tedy vypadá s finančními podmínkami?

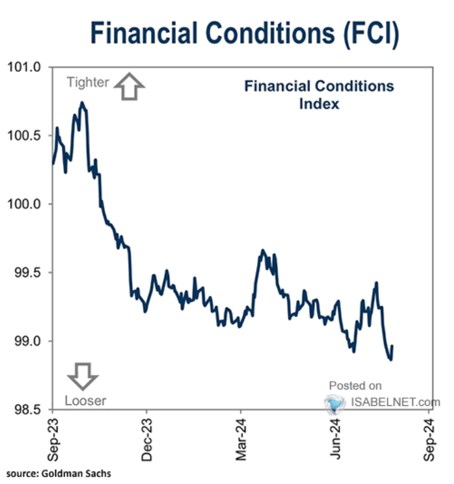

Samozřejmě existuje vazba mezi tím, kde se nachází sazby centrální banky a mezi finančními podmínkami. Ty jsou v indexu GS dány vývojem na akciových trzích, na trzích korporátních a vládních dluhopisů a také kurzem dolaru. Z vývoje sazeb nominálních i reálných na straně jedné a z následujícího grafu na straně druhé je ale zřejmé, že tato vzájemná vazba je jen volná:

Nominální sazby Fedu se již nějakou dobu nezměnily, ty reálné se zvyšují kvůli klesající inflaci. Z grafu přitom vidíme, že finanční podmínky se za poslední rok výrazně uvolnily. A to do oblasti, kdy nejsou v pomyslné restrikci, ale ekonomiku by měly stimulovat. Je tu tedy znatelný rozdíl mezi restrikcí na straně sazeb a uvolněností na straně finančních podmínek. O ní se přitom hovoří jen výjimečně. Můžeme dodat, že finanční podmínky nejsou ze strany sazeb ovlivněny ani tak jejich současným nastavením, jako očekávaným vývojem – viz níže.

Včera jsem tu psal o rizikových prémiích, ty jsou dost nízko u akcií i dluhopisů. A výrazně tím přispívají k uvolněným finančním podmínkám. Z cyklického hlediska asi není důvod pro to, aby byly prémie vysoko (i když predikce recesí zaznívají neustále). Ale na docela extrémně nízké hodnoty prémie tlačí spíše strukturální výhled (pokud tedy dáme stranou úvahy o možné iracionalitě, či „likviditě“ - viz také včerejší článek). Umělá inteligence a nové technologie tento výhled podporující by si tak určitým způsobem samy dláždily cestu, protože přes prémie a valuace snižují náklad financování a ulehčují investice do sebe samých.

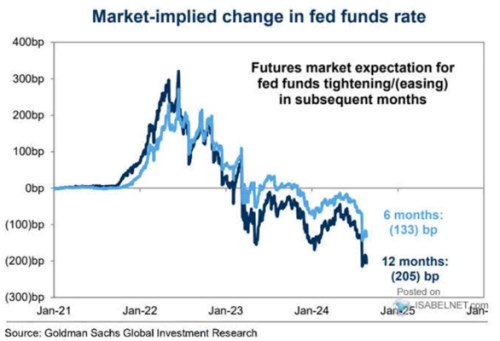

K finančním podmínkám a sazbám můžeme dodat, že současná mezera mezi nimi může způsobovat různé tlaky v různých částech ekonomiky a finančního sektoru. Pokud to hodně zjednodušíme, tak finanční podmínky se týkají více velkých firem, sazby se více promítají třeba do sektoru firem malých. A přidám ještě následující graf, kde jsou konkrétní očekávání pohybu sazeb implikovaného trhy:

Zdroj: X

Podle grafu se tedy nyní do roka čeká pokles sazeb o dva procentní body a do půl roku o 1,3 procentního bodu. To by tedy v druhém případě znamenalo třeba cca pětinásobné snížení o 0,25 procentního bodu, či dvě snížení o 0,5 procentního bodu a jedno o 0,25 bodu. Moc si nedovedu představit, že by takový skok dolů proběhl bez výraznějšího chladnutí ekonomiky. Ve výsledku by tak mohl v tomto scénáři být poměr sazeb k růstu horší, než nyní. A pro akcie by to nebyla dobrá zpráva. Připomínka, že u sazeb plně platí „dávat si pozor na to, co si přeješ“.