Mým kandidátem na nejdůležitější cenu na globálních finančních trzích by byly výnosy desetiletých vládních dluhopisů v USA. Promlouvají totiž do řady dalších trhů, včetně dolaru a akcií. A to přímo, na rozdíl od sazeb centrální banky, které na akcie působí pouze nepřímo. Dnes se podíváme na predikce výnosů od BofA a to s pár komentáři.

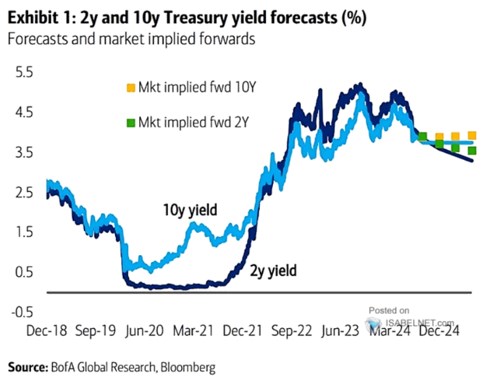

Podle následujícího grafu trhy čekají pro následující půl rok zhruba stagnaci výnosů kolem 3,8 %, BofA to vidí na o něco málo nižší čísla. Ale v podstatě stejný scénář. K tomu graf obsahuje i výnosy dvouletých vládních dluhopisů. Podle trhů i podle BofA by se měly v dohledné době dostat pod výnosy těch desetiletých, banka pak predikuje jejich následný prudší pokles. Dohromady tu tedy máme návrat k napřímené výnosové křivce. A připomínám, že v minulosti recesi neindikovala její inverze, ale právě až její deinverze. Nedávno jsem tu ovšem psal, že bych se nedivil, kdyby podobně jako u některých jiných indikátorů přišlo nyní „tentokrát jinak“.

Zdroj: X

U akcií desetileté vládní výnosy stupují do požadované návratnosti, která je dána jimi a rizikovou prémií. Ta se nyní pohybuje na dost nízkých úrovních (viz pondělní článek). Pokud by tomu tak bylo i nadále a výnosy dluhopisů stagnovaly popsaným způsobem, ze strany požadované návratnosti pro akcie žádný negativní šok nepřijde. Jejich hodnoty a snad i ceny ale určuje až poměr požadované návratnosti růstu.

Jinak řečeno, predikce vývoje u dluhopisů (i rizikových prémií) samy o sobě nic moc neříkají. Někdo by mohl například predikovat znatelný pokles výnosů, což by samo o sobě bylo pro akcie plus. Pokud by ale tento pokles odrážel výrazné zhoršení cyklického výhledu, ve výsledku by takový scénář mohl být pro akcie negativní. Podívejme se v této souvislosti třeba na nové predikce od :

Commerzbank to tedy vidí také na cca stagnaci výnosů desetiletých obligací, (výnosová křivka by se měla napřímit někdy na přelomu Q3 a Q4). K tomu tato banka počítá s tím, že růst americké ekonomiky letos dosáhne 2,5 % v roce příštím 1,5 %. S inflací na 2,9 % a 2,5 % to dává nominální růst 5,4 % a 4 %. V letošním roce by tedy růst ekonomiky převyšoval výnosy o cca 1,5 procentního bodu, v příštím roce už by to bylo jen pár desetin procentního bodu.

Na této úrovni by tak bylo prostředí příští rok pro akcie méně přívětivé, i když stále ne nějak deprimující, protože výnosy by se nedostaly nad růst. Nedivil bych přitom, kdyby pracovala s předpokladem, že dlouhodobě se budou obě čísla rovnat. Na detailnější rovině pak záleží na poměru požadované návratnosti k růstu zisků (ne celé ekonomiky), ale to až někdy příště.